El Dinero, Finanzas y la Economía Mundial: 1974 - 2000

| Professeur(s) | Mary O'Sullivan[1][2][3] |

|---|---|

| Cours | Historia Económica Internacional |

Lectures

- Aspectos introductorios del Curso Internacional de Historia Económica

- Introducción al Curso de Historia Económica Internacional

- Entre el libre comercio y el proteccionismo: 1846 - 1914

- Triunfo internacional del patrón oro: 1871 - 1914

- Finanzas e Inversiones Internacionales: 1860 - 1914

- Nuevos desafíos en el comercio internacional: 1914 - 1929

- Nuevo orden monetario y financiero: 1914 - 1929

- Historia oscura para la economía mundial: 1930 - 1945

- Crisis y regulaciones: 1930 - 1945

- Políticas comerciales divididas: 1946 - 1973

- Sistema Bretton Woods: 1944 - 1973

- El Dinero, Finanzas y la Economía Mundial: 1974 - 2000

- El comercio y la economía mundial: 1974 - 2000

Nuevo régimen monetario[modifier | modifier le wikicode]

En diciembre de 1971 son los acuerdos del Smithsonian en Washington concluidos por el grupo de diez que consagran la devaluación del dólar. Una onza de oro va de 35 dólares a 38 dólares. Vemos un retorno a la fijación alrededor del dólar con márgenes de fluctuación ampliados al 2,25%. Vemos una reinstalación del sistema, pero bajo condiciones diferentes. La posición externa de los Estados Unidos sigue deteriorándose, las reclamaciones en dólares continúan. En 1972, una nueva ola de especulación condujo a una devaluación del dólar del 10%, lo que dio lugar a la aparición de un nuevo sistema monetario internacional.

1973 es una fecha importante en la historia monetaria porque hay un cambio de sistema y una verdadera inmersión en lo desconocido. Hasta entonces, el propósito de la política monetaria internacional ha sido fijar los tipos de cambio excepto en períodos limitados como guerras, períodos de reconstrucción o depresión. En 1973, cuando se tomó la decisión de hacer flotar el tipo de cambio, la política monetaria se emancipó, pero hubo algunas dudas sobre esta decisión. Tras el fracaso del Smithsonian, las decisiones se tomaron sin encontrar una solución al sistema mundial. Estamos hablando de grandes países en los que las transacciones internacionales desempeñan un papel limitado. Para Estados Unidos, la incertidumbre asociada a la flotación es tolerable. Para las economías más pequeñas o más orientadas hacia el exterior, el tipo de cambio flotante es perturbador. Las economías europeas exportan el 25% de su país, y el tipo de cambio flotante no es una buena idea. Lo mismo ocurre con los países en desarrollo que están preocupados por el tipo de cambio flotante para la estabilidad de sus economías. Los europeos buscan una solución regional.

Los países de la Comunidad Económica Europea realizan casi el 50% de su comercio internacional dentro de su zona. Tienen interés en mantener la estabilidad entre sus respectivas monedas. Las economías europeas tratan de crear condiciones monetarias estables para promover las condiciones del comercio intraeuropeo. La serpiente monetaria duró desde 1972 hasta 1978 y luego el sistema monetario europeo desde 1978 hasta la creación de la Unión Europea. Es una voluntad que vemos inmediatamente después del final del sistema de Bretton Woods. Para otros países que tienen menos capacidad institucional que los europeos, se adaptan al sistema como pueden. Muchos países en desarrollo tratan de mantener un tipo de cambio fijo frente a sus socios comerciales más importantes.

Con la llegada del nuevo régimen de tipo de cambio flotante, existe una tendencia a creer que este cambio de sistema va de la mano con una liberalización de los flujos internacionales de capital. Hay buenas razones, desde una perspectiva lógica, para pensar así, porque los tipos de cambio flotantes permiten liberalizar los flujos de capital sin transgredir el trilema de Mundell. Con la transición al tipo de cambio flotante, algunos países del mundo, y especialmente los que afirman competir por el dominio del mercado financiero internacional, están liberalizando sus transacciones internacionales de capital. Los cambios más importantes se están produciendo en los Estados Unidos, que están intentando recuperar terreno tras la abolición de los controles de capital y están comprometidos con la liberalización del sector financiero. Para otros países, vemos un "ida y vuelta" durante la década de 1970, incluso con respecto a los controles de los flujos de capital, por no mencionar la liberalización de su sector financiero.

Alemania liberalizó los controles sobre los flujos de capital, pero estos controles se hicieron aún más estrictos a finales de la década de 1970 ante la debilidad del dólar y la fortaleza de la marca. Este es un resultado que los alemanes están tratando de limitar dadas las implicaciones de una moneda fuerte para sus exportadores. Los alemanes no están interesados en tener una reserva de moneda oficial en dólares, ya que quieren tener una moneda no demasiado cara para vender sus productos en el extranjero. Todavía existe este conflicto en países que dependen mucho de las exportaciones y no quieren tener una moneda demasiado cara. Los alemanes y los suizos imponen un control y una restricción a la llegada de capitales. Los suizos incluso imponen un coste a los inversores extranjeros para poner sus inversiones en Suiza. No hubo una liberalización financiera inmediata durante la década de 1970 en términos de desregulación de las reglas que pesaban sobre los sistemas financieros del mundo. Incluso en Francia e Italia hubo dudas sobre la liberalización, pero también en Gran Bretaña antes de la llegada de los conservadores en 1979.

La mayoría de los países desarrollados, excepto los Estados Unidos, no desmantelaron su protección de los flujos de capital hasta la década de 1980. A partir de los años ochenta se liberalizó el Acta Única Europea de 1986 para los países europeos. Es especialmente en la década de 1990 cuando se observa una profunda liberalización de los flujos de capital.

Reciclaje de Petrodólares: 1973 - 1982[modifier | modifier le wikicode]

¿Cómo es posible no ver una disminución de los reglamentos financieros y tener una integración financiera? La integración financiera mundial está vinculada a la subida de los mercados del eurodólar. Estos mercados existen fuera de los mercados nacionales. La liberalización de los Euromercados se debe al reciclaje de eurodólares tras la decisión de los países de la OPEP, en 1973, de duplicar el precio del petróleo y volver a duplicarlo en los meses siguientes. Esto significa que los ingresos de los países exportadores de petróleo aumentaron de 24.000 millones de dólares antes de la crisis del petróleo a 117.000 millones de dólares. Los países exportadores acumulan depósitos a plazo en euros denominados petrodólares. Los bancos internacionales mantienen estos depósitos y buscan oportunidades para reciclar estos petrodólares. Los países en desarrollo acuerdan financiar su creciente déficit debido al auge de los países productores de petróleo y de los bancos que poseen los petrodólares que prestan a estos países en desarrollo para financiar sus inversiones. Vemos el reciclaje de los petrodólares que llegan a los países exportadores de petróleo, que se ponen en Londres y luego se exportan a los países en desarrollo para pagar su déficit causado por el aumento del precio del petróleo.

El aumento de la deuda de los países en desarrollo en la década de 1970 se disparó. A principios de los años ochenta, los tipos de interés internacionales comenzaron a subir debido a los esfuerzos de los países liberalizados por controlar su tasa de inflación, impulsada al alza por el aumento de los precios del petróleo. Los países en desarrollo ya tienen una gran deuda externa que cuesta mucho más. Vemos que con el aumento de las tasas de interés en Estados Unidos y Gran Bretaña, hay una gran recesión provocada en estos países industrializados por la decisión de subir la tasa de interés y una decisión deflacionaria. Estamos asistiendo a una recesión que ha reducido las exportaciones de los países en desarrollo que exportan sus productos a los Estados Unidos o a Europa. Los países en desarrollo se enfrentan al costo de la deuda y a la reducción de sus ingresos, ya que tienen menos posibilidades de pagar su deuda. En 1982, México provocó una moratoria de su deuda que provocó una crisis internacional. Hay un estallido de crisis que recuerda el período anterior a la década de 1930. Frente a esta moratoria, los bancos internacionales temen el impago.

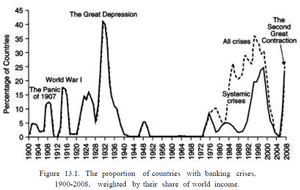

El período en el que el sistema de Bretton Woods está en marcha es notable, con casi ninguna crisis bancaria. Luego, el problema de la crisis se reanudó con importantes crisis sistémicas en el período posterior a la caída del sistema de Bretton Woods.

Frente a la moratoria en México y otros países en desarrollo, los bancos internacionales temen no pagar sus préstamos y se niegan a prestar más. Por ejemplo, el City Bank se encuentra en una situación delicada debido a estas deudas. Son principalmente los países deudores y, en particular, los países latinoamericanos los que se encuentran en la situación más terrible.

Crisis de la deuda de los años: 1982 - 1989[modifier | modifier le wikicode]

El FMI, los Estados Unidos y el Grupo de París, un grupo informal de acreedores públicos, se han comprometido a reescalonar la deuda de los países en desarrollo para ayudarlos a pagarla en una perspectiva a más largo plazo. Sin embargo, la carga de la deuda aumentó y se provocó una nueva crisis en 1987. Con el plan Brady en 1987 se redujo particularmente la deuda de los países en desarrollo. Se dice que la reestructuración y la reducción de la deuda se han completado a condición de que los países afectados se comprometan a liberalizar sus economías y a abrir sus puertas a los flujos internacionales de capital. No es casualidad que los países en desarrollo se comprometieran a liberalizar sus sistemas financieros a finales del decenio de 1980 como condición para reducir su deuda.

El FMI encuentra una segunda vida en la década de 1980 que durante el sistema de Bretton Woods se ocupa de los problemas de los países industrializados. Vemos esto cuando vemos los préstamos concedidos al FMI durante este período porque dos tercios de los préstamos están destinados a los países industrializados. En la década de 1980, Estados Unidos promovió políticas neoliberales con el FMI. Vemos una transformación similar en el Banco Mundial creado como el Banco Internacional de Reconstrucción y Fomento (BIRF). Inicialmente, se creó para ayudar a Japón a reconstruir su economía, pero pasará a ayudar a los países en desarrollo con la condición de que los países afectados se reestructuren. Las corrientes de capital se reanudaron a finales del decenio de 1980 y la integración financiera mundial se recuperó en el decenio de 1990.

Integración financiera global: 1990 - 2008[modifier | modifier le wikicode]

Estamos asistiendo a una diversificación de los flujos. Hay una recuperación de las emisiones obligatorias, un aumento de la inversión extranjera directa y un aumento de las emisiones de capital. Vemos todos los mecanismos para el desarrollo de los flujos internacionales de capital. Esto afecta sólo a una parte de los mercados internacionales porque es necesario añadir el mercado de divisas, que es un mercado a corto plazo.

Vemos que la cantidad de intercambio es muy importante y vemos que si hay un precio concedido por la importancia del comercio, es a los derivados negociados internacionalmente durante este último período, lo que constituye una innovación importante a finales del siglo XX. Los derivados son contratos cuyo valor se deriva de productos subyacentes.

« [h]istory confirms that there is something different and disturbing about our age. »

— Bordo, Eichengreen, Klingebiel, and Martinez-Perez, 2000

Algo nuevo y preocupante está sucediendo. Hasta hace poco tiempo se toleraban las crisis financieras, ya que cuando se producían conjuntamente, se interpretaban como problemas localizados y como culpa de los países en desarrollo. Los economistas señalan que estas crisis pueden resolverse localmente con la ayuda del FMI, los bancos acreedores y los países acreedores. A lo largo de los años noventa, el FMI desempeñó un papel cada vez más importante en los países en desarrollo afectados por crisis monetarias. Los países en desarrollo están dispuestos a controlar su propio destino.

Hay un aumento significativo de las reservas durante este período.