« Long-term exchange rates: the monetary approach » : différence entre les versions

| Ligne 111 : | Ligne 111 : | ||

According to this criterion, at that time the CHF was overvalued -> expected depreciation. | According to this criterion, at that time the CHF was overvalued -> expected depreciation. | ||

== | == Is the absolute PPP verified? == | ||

No sign of convergence in Hong Kong... maybe in Ireland... or England in the late '80s. | |||

[[File:économie internationale verification ppa 1.png|thumb|center|Source: Pakko & Pollard.]] | [[File:économie internationale verification ppa 1.png|thumb|center|Source: Pakko & Pollard.]] | ||

In general, lasting deviations from the theoretical relationship. | |||

== Parité des pouvoirs d'achat relative == | == Parité des pouvoirs d'achat relative == | ||

Version du 25 mars 2020 à 22:17

| Professeur(s) | |

|---|---|

| Cours | Economie Internationale |

Lectures

- Le modèle de Ricardo : différences de productivité comme déterminant du commerce

- Le modèle Heckscher-Ohlin : différences de dotations en facteurs de production comme déterminant du commerce

- Les économies d’échelle comme déterminant du commerce : au-delà de l’avantage comparatif

- Instruments de politique commerciale

- Les accords multilatéraux

- Les Accords de commerce préférentiel

- La Contestation du libre-échange

- Macroéconomie Internationale : enjeux et tour d'horizon

- Comptes nationaux et balance des paiements

- Les taux de change et le marché des changes

- Taux de change à court terme : l’approche par les actifs

- Taux de change à long-terme : l’approche monétaire

- Produit intérieur et taux de change à court terme

- Taux de change flottants

- Taux de change fixes et interventions sur le marché des changes

What are the determinants of the expected exchange rate?

What is absolute and relative purchasing power parity (PPP)?

What are the predictions of the monetary approach on the long-term evolution of the exchange rate?

What is the real exchange rate?

How can the monetary approach be generalized to take account of both real and monetary shocks in determining the long-term exchange rate?

As we have seen, the LT exchange rate is influenced by changes in the money supply.

The task now is to develop a model of exchange rate behaviour over the long run that links monetary policy and inflation to the interest rate and the exchange rate to explain how expectations about exchange rate movements are formed. Since short-term movements depend on long-run expectations, this model will also be important to explain the behaviour of in the short run.

In the long run:

- the general price level is variable (as are relative prices)

- Capital stock accumulation = we can now speak of GDP growth ( is no longer given), disregarding the cyclical fluctuations around this long-term trend. The GDP growth rate remains exogenous to the model. For a completely endogenous GDP we will have to wait for the next chapter.

Before developing a model of exchange rate determination in the long term, we will first define the absolute purchasing power parity (PPP) relationship that links exchange rate movements to movements in price levels. Then we will define the relative PPP that links exchange rate movements to inflation differentials.

The monetary model from the previous chapter is then grafted onto PPP. We will then have a theory (known as the long-run monetary approach) to explain long-term nominal exchange rate variations caused by monetary phenomena or by GDP growth. NB: this model describes the behaviour of the exchange rate in the long term and cannot be used to explain day-to-day exchange rate fluctuations (even if they are influenced by agents' expectations).

Finally, PPP is criticised by analysing the sources of its non-verification, which are just as many factors explaining fluctuations in the real exchange rate. A general model of the long-run equilibrium is derived.

Purchasing Power Parity (PPP)

The Law of One Price and Absolute PPP

PPP is based on the "law" of one price.

A) Law of One Price (UPA)

- [1]

where , are the prices of the good .

The good is tradable => subject to arbitrage between the two markets. Hp: no barriers to trade or transport costs.

B) Purchasing power parity (absolute)

- [2a]

where , are price indices (e.g. CPI). Same concept of the LPU, but on a basket of goods.

Verification requirements of [2a]:

- (i) All goods are tradable.

- (ii) LPU satisfied for each good.

- (iii) Identical consumer baskets (same goods and same weight).

Absolute PPP

Historically: PPP = decision guide for fixing the exchange rate (e.g. post WWI):

- [2b]

If, for example, , foreign goods are relatively more expensive than domestic goods (say x%) and foreign currency is relatively expensive (overvalued by x% relative to the PPP value).

If, for example, , foreign goods are relatively cheaper than domestic goods (say x%) and the foreign currency is relatively cheap (undervalued by x% relative to the PPP value).

The exchange rate defined by PPP is a kind of theoretical, long-term exchange rate. If the exchange rate observed in reality is higher than the rate indicated by the ratio of price indices, it is deduced that the national currency is undervalued.

Big Mac Index

The Big Mac Index is published by The Economist as an informal way of measuring the purchasing power parity (PPP) between two currencies and provides a test of the extent to which market exchange rates result in goods costing the same in different countries. The index, created in 1986, takes its name from the Big Mac, a hamburger sold at McDonald's restaurants.[10]

Application : Big Mac Index[11]

Idea: consider the big mac as a basket of goods (same ingredients everywhere, traded on the world market => the LPU should be checked), with prices and . The ratio between the two prices gives the theoretical exchange rate :

where reflects the long-term equilibrium exchange rate.

The relative deviation from the current exchange rate, , establishes the margin of overvaluation against the dollar (* = US) :

- if : we can expect a depreciation of the currency.

- if : currency appreciation can be expected.

According to this criterion, at that time the CHF was overvalued -> expected depreciation.

Is the absolute PPP verified?

No sign of convergence in Hong Kong... maybe in Ireland... or England in the late '80s.

In general, lasting deviations from the theoretical relationship.

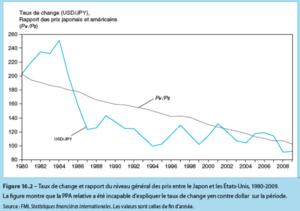

Parité des pouvoirs d'achat relative

Des déviations durables par rapport à la relation de PPA absolue étant constatées, il existe une version plus « soft » de la PPA, dite PPA relative, selon laquelle le taux de change est égal au rapport des prix à un facteur de déviation constant prêt i.e. avec , constant. Cela implique que varie en proportion directe de et en proportion inverse de . En d’autres termes, cela implique que :

où est le taux de croissance de , le taux de dépréciation de la monnaie nationale et et les taux d’inflation en et .

La PPA relative établit donc l’égalité entre le taux de dépréciation de la monnaie nationale et le différentiel de taux d’inflation entre et . Elle est moins restrictive (plus générale) que la PPA absolue (i.e. si la PPA absolue est vérifiée, la PPA l’est aussi, mais l’inverse n’est pas vrai).

L’approche monétaire

« Building blocs »

La théorie monétaire développée dans le chapitre 12 nous montre que dans le long terme le niveau général des prix est déterminé par l’offre et la demande de monnaie :

La théorie de la parité du pouvoir d’achat développée au début de ce chapitre nous montre que le niveau général des prix influence le taux de change :

L'approche monétaire

Hypothèses:

- Longue période: les prix et les salaires "s'ajustent instantanément", de sorte à maintenir les conditions de plein-emploi sur tous les marchés.

- est fixe à son niveau de "plein-emploi", , reflétant les conditions de production, et il est insensible aux fluctuations conjoncturelles.

- Seuls les facteurs monétaires (offre et demande de monnaie) interviennent dans la détermination du taux de change: le taux de change est expliqué par le rapport des prix dans les deux pays, et les prix s’ajustent de manière à que l’offre réelle de monnaie soit égale à la demande réelle de monnaie.

Détermination conjointe de , et par :

- [2b]

- [3]

L’offre et demande relative de monnaie déterminent les niveaux des prix qui a leur tour déterminent le taux de change à long terme.

Chocs

Statique comparative (chocs à l’équilibre)

1) Politique monétaire expansive en :

- ↗ => [3] : ↗ => [2b] : ↗ (= dépréciation)

2) Croissance en :

- ↗ => [3] : ↗ => ↘ => [2b] : ↘ (= appréciation)

3) Hausse de :

- ↗ => [3] : ↘ => ↗ => [2b] : ↗ (= dépréciation!)

Les 3 changements affectent l’offre ou la demande de monnaie ce qui amène des changements dans les prix pour maintenir l’équilibre, ce qui provoque un ajustement du taux de change pour maintenir la PPA (saut immédiat dans toutes les variables).

Les prédictions 1) et 2) sont en ligne avec le modèle monétaire sans PPA (effets de longue période). Apparemment 3) pose problème, car ce résultat contredit les ch. 11 et 12 (où si ↗ => placements en CHF plus intéressants => ↘).

Le taux d'intérêt à court et à long terme

Cette contradiction apparente dérive du fait que les sources de fluctuation du taux d'intérêt () ne sont pas les mêmes à court et à long terme, en raison du comportement différent du niveau général des prix, .

- à court terme (chp. 11 et 12) est fixe => c’est qui doit s’ajuster pour ré-équilibrer le marché monétaire lorsque ou change de niveau.

- à long terme (chp. 13) est flexible => c’est qui s’ajuste pour ré-équilibrer le marché monétaire lorsque ou change de niveau, sans que cela affecte la valeur de .

Mais alors: de quoi dépend à long terme ? Réponse : de l’égalisation des taux d’intérêt réels anticipés (relation de Fisher) :

Problème : requiert de travailler sur la version dynamique du modèle monétaire.

Résumé : modèle monétaire

Pourrait servir de base à la formation des anticipations de change () qui interviennent dans la parité des taux d'intérêt.

Problème : basé sur la PPA qui est mal vérifiée

Un modèle général de longue période: l’approche du taux de change réel

Taux de change et niveau général des prix

La PPA n’est pas vérifiée ni dans sa version absolue ni dans sa version relative.

Principales sources de non-vérification de la PPA

On distingue trois sources principales de non-vérification de la PPA :

- Contrairement à ce qui dit la LPU, l'existence de coût de transport et de restrictions au commerce limite les échanges de certains biens et services.

- Les situations de monopole et de pouvoir de marché dans certains secteurs affaiblissent encore plus le lien entre les prix de biens identiques vendus dans différents pays.

- La structure de la consommation n'est pas la même dans tous les pays => les statistiques sur l'inflation se basent sur des paniers de biens différents => il n'y a aucune raison qui justifierait la vérification de la PPA, même en absence de barrières à l'échange.

Néanmoins le théorie selon laquelle le taux de change et le niveau général des prix sont liés dans le long terme est un point de départ simple et utile → généralisation du principe de la PPA par l'introduction du concept de taux de change réel.

Le taux de change réel

Le taux de change réel (TCR), noté , est défini comme suit :

- [6]

Deux interprétations: 1) Déviations par rapport à la PPA:

- Si PPA absolue est vérifiée, ⟺ toute valeur de reflète une déviation par rapport à la PPA absolue.

- Si PPA relative est vérifiée, est constant ⟺ toute fluctuation de reflète une déviation par rapport à la PPA relative.

2) Prix relatif des produits étrangers (par rapport aux produits nationaux) = Indicateur de compétitivité internationale des produits nationaux : plus le niveau général des prix étrangers est élevé relativement à l'économie domestique, plus les produits nationaux sont attractifs.

Dans la réalité, est différent de et fluctue = on observe des déviations durables et variables par rapport à la relation théorique.

Modèle général de longue période : le rôle du TCR

Idée : compléter le modèle monétaire en tenant compte des variations du taux de change réel = de la non-satisfaction de la PPA.

Problème : quels sont les déterminants de ?

Solution retenue ici : reflète approximativement le prix relatif des produits étrangers par rapport aux produits nationaux. Dépréciation réelle (↗) -> le panier de biens produits à l’étranger est + cher (il faut + de biens nationaux pour la même quantité de biens étrangers). Appréciation réelle (↘) -> le panier de biens produits à l’étranger est – cher (vice versa).

Le niveau d'équilibre de ‘’ sera celui qui égalise la demande relative de produits nationaux () à l'offre relative de produits nationaux ().

Le TCR d’équilibre

Comme on est à l'équilibre de longue période, on supposera que l'offre relative, RS, est égale au rapport des niveaux de production de plein-emploi : .

La demande relative, RD, est une fonction positive du prix relatif des produits étrangers : , avec .

Le TCR d'équilibre est obtenu lorsque :

- [7]

Statique comparative :

- si demande pour les produits de ↗ => (excès de demande) ↘

- si offre de ↗ (croissance) => (excès d’offre) ↗

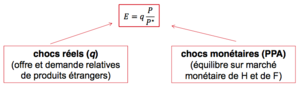

Modèle général de longue période

Le modèle de longue période (où est déterminé dans [7]) devient :

- [6]

- [7]

- [3]

- [4]

Par rapport à l'approche monétaire (), seule la première équation change. Elle permet de décomposer les sources de fluctuations du change en chocs monétaires (, ) et chocs réels () et de tenir compte des facteurs non monétaires impliquant des déviations durables de la PPA.

Chocs

1. Politique monétaire expansive en :

- ↗ => [3]: ↗ => [6] : (idem au modèle monétaire)

2. Hausse de la demande relative pour les produits de :

- ↘ (appréciation réelle) => [6] : ↘ (appréciation nominale)

3. Croissance en () 2 effets:

- ↗ (dépréciation réelle) => [6]: ↗

- ↗ => [4] : ↘ => [6]: ↘

Toute perturbation d’ordre monétaire influence selon la PPA et toute perturbation d’ordre réel influence à travers . Lorsque les perturbations concernent le marché des biens l'évolution du taux de change ne vérifie pas la PPA, même à long terme.

Résumé : équilibre de longue période

[6] sert de base à la formation des anticipations de change () qui interviennent dans la parité des taux d'intérêt. Le modèle de taux de change à long terme développé dans ce chapitre permet d'éclaircir comment les anticipations (qui influencent le taux de change de court terme) se forment.

Dernier problème: variations de à court terme: chap.14

Annexes

References

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Genève

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Neuchâtel

- ↑ Page personnelle de Federica Sbergami sur Research Gate

- ↑ Céline Carrère - Faculté d'économie et de management - UNIGE

- ↑ Céline Carrère - Google Scholar Citations

- ↑ Director Céline Carrère - Rectorat - UNIGE

- ↑ Céline Carrère | Sciences Po - Le Laboratoire Interdisciplinaire d'Evaluation des Politiques Publiques (LIEPP)

- ↑ Céline Carrere - EconPapers

- ↑ Céline Carrère's research works - ResearchGate

- ↑ Wikipedia contributors. (2020, March 18). Big Mac Index. In Wikipedia, The Free Encyclopedia. Retrieved 20:09, March 25, 2020, from https://en.wikipedia.org/w/index.php?title=Big_Mac_Index

- ↑ The Economist: http://www.economist.com/markets/Bigmac/

![{\displaystyle E=[q][{\frac {P}{P^{*}}}]}](https://en.wikipedia.org/api/rest_v1/media/math/render/svg/1b2b3cef4cb070ae1a1362f0faf77b536eae187f)