Le système monétaire

| Professeur(s) | |

|---|---|

| Cours | Introduction à la macroéconomie |

Lectures

- Aspects introductifs de la macroéconomie

- Le Produit Intérieur Brut (PIB)

- L'indice des prix à la consommation (IPC)

- Production et croissance économique

- Chômage

- Marché financier

- Le système monétaire

- Croissance monétaire et inflation

- La macroéconomie ouverte : concepts de base

- La macroéconomie ouverte: le taux de change

- Equilibre en économie ouverte

- L'approche keynésienne et le modèle IS-LM

- Demande et offre agrégée

- L'impact des politiques monétaires et fiscales

- Trade-off entre inflation et chômage

- La réaction à la crise financière de 2008 et la coopération internationale

Types de monnaie[modifier | modifier le wikicode]

Les fonctions de la monnaie[modifier | modifier le wikicode]

La monnaie est le stock d’actifs aisément mobilisables pour procéder à des transactions.

Se méfier du langage courant :

- “Avoir de la monnaie" ou encore “payer en liquide" fait référence au numéraire. La monnaie est constituée pour environ 10% par ce numéraire.

- “Avoir de l’argent" ou “gagner beaucoup d’argent" fait référence à la richesse ou au revenu. Or, la monnaie n’est pas la richesse (le patrimoine ou la fortune) ce n’est pas non plus le revenu.

Elle a essentiellement trois fonctions :

- Réserve de valeur (la monnaie est un moyen pour transférer du pouvoir d’achat du présent à l’avenir).

- Unité de compte (référence à l’aune de laquelle on mesure les transactions économiques).

- Intermédiaire des échanges (moyen utilisé pour acheter des biens et des services). Dans une économie de troc l’exchange exige la double coïncidence des besoins et les agents économiques peuvent réaliser seulement des transactions simples. La monnaie rend possibles des échanges plus indirects et réduit les coûts des transactions.

Liquidité : la facilité avec laquelle un actif peut être converti dans le moyen d’échange du système économique. Monnaie = actif le plus liquide de tous.

Les types de monnaie[modifier | modifier le wikicode]

La monnaie peut être vue comme un bien avec des externalités positives importantes. Plus grand est le nombre de gens qui l’acceptent et plus grande est son utilité pour chaque individu.

Monnaie-marchandise : la plupart des sociétés du passé utilisaient l’un ou l’autre bien doté d’une valeur intrinsèque (exemple: or, mais aussi chameaux, fourrures, sel... selon le cas).

Monnaie fiduciaire (ou « monnaie fiat ») : monnaie (tangible) dépourvue de toute valeur intrinsèque et qui doit son statut de monnaie au fait que l’Etat lui a conféré cours légal (ensemble des pièces métalliques et des billets en circulation).

Monnaie scripturale : monnaie intangible, représentée par une écriture comptable qui peut être transformée en monnaie fiduciaire à tout moment (ensemble des avoirs que l’on détient à la banque ou à la poste).

NB: Les cartes de crédit sont des simples supports permettant le transfert dans le temps de monnaie scripturale.

Agrégats monétaires[modifier | modifier le wikicode]

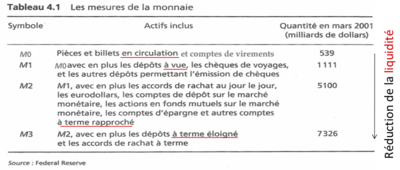

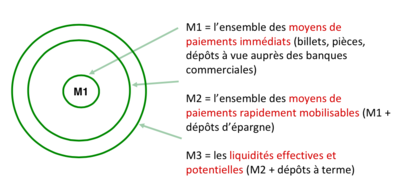

Comment mesure-t-on la monnaie ? Quatre types d’agrégats monétaires :

Normalement par "monnaie" on entend l’agrégat M1. M0 (ou, ci après, H) est aussi appelé base monétaire.

Agrégats monétaires : zone euro[modifier | modifier le wikicode]

Les banques centrales et l’offre de monnaie[modifier | modifier le wikicode]

Histoire de la monnaie et des banques[modifier | modifier le wikicode]

L’histoire de la monnaie est intimement liée à celle des banques (cf. vidéo).

À partir du XVIème-XVIIème siècle :

- Dépôt de l’or chez un orfèvre pour le protéger contre le vol → reçu.

- Utilisation des reçus comme moyen de paiement (début de la monnaie fiduciaire).

- Prêt de l’or en dépôt contre intérêt → les orfèvres se transforment en banquiers.

- Pour chaque lingot d’or, émission de plusieurs billets → confiance sur la capacité de remboursement des orfèvres-banquiers → réserves.

- Augmentation des réserves contre le risque de faillites et création de banques nationales contrôlant l’émission des billets auxquels on conférait un cours légal.

Jusqu’à la première guerre mondiale convertibilité des billets en métal auprès de l’institut d’émission selon un taux établi par la banque centrale (système de l’étalon-or). La convertibilité a été abandonnée dans les années 20 (les pièces et les billets ont une valeur qui leurs est conférée par un accord général, mais aucune valeur intrinsèque et ils ne peuvent plus être échangés contre de l'or).

Le rôle des banques centrales[modifier | modifier le wikicode]

Dans la plupart des pays, la quantité de monnaie disponible (offre de monnaie) est contrôlée par l’Etat et sa supervision est déléguée à une institution plus ou moins indépendante du pouvoir politique: la banque centrale. Les banques centrales:

- (i)supervisent le système bancaire et

- (ii)assurent la stabilité du système monétaire en régulant la quantité de monnaie en circulation dans l’économie et, par ceci, en influençant le taux les taux d’intérêt et certaines fois le taux de change.

Ces instruments pourront affecter l’inflation et les niveaux de production et d’emploi à court terme, comme on verra dans les chapitres suivants.

L’ensemble des actions mises en place par la banque centrale pour influencer l’offre de monnaie et superviser au bon fonctionnement du système monétaire constitue la politique monétaire.

La Banque Centrale Européenne et l’Eurosystème[modifier | modifier le wikicode]

La Banque Centrale Européenne (ECB), située à Francfort, en Allemagne, a été créée le 1er Juin 1998 par les 12 pays (11 à l’époque, 17 aujourd’hui) européens constituants l’Union Monétaire Européenne, c.à.d. par les 12 pays qui ont décidé d’adopter une monnaie unique (l’euro) et une politique monétaire commune.

La ECB et l’ensemble des banques centrales des Etats membres de l’Union Européenne qui ont adopté l’euro constituent l’Eurosystème.

L’objectif principal de la ECB est de promouvoir la stabilité du système financier et des prix afin de garantir une croissance non inflationniste.

La ECB est sensée être indépendante du pouvoir politique.

The Bank of England et la Federal Reserve[modifier | modifier le wikicode]

La Bank of England est la banque centrale du Royaume-Uni. Créée en 1694, elle a obtenu l’indépendance dans la gestion du taux d’intérêt seulement en 1997. Comme pour la ECB, l’objectif principal de la Bank of England est de promouvoir la stabilité des prix, mais c’est le gouvernement qui définit concrètement cet objectif.

La Federal Reserve est la banque centrale des Etats Unis. Créée en 1913, la « FED », se compose d'un bureau des gouverneurs (dont Ben Bernanke est le président, depuis 2006), du Federal Open Market Committee (FOMC), de douze banques régionales (Federal Reserve Banks). Le FOMC est le comité responsable de la politique monétaire, il se compose des sept membres du bureau des gouverneurs et des douze présidents des banques régionales (dont cinq seulement ont le droit de vote à un moment donné).

Rôle de la masse monétaire[modifier | modifier le wikicode]

La taille de la masse monétaire devrait évoluer en fonction de la quantité des transactions se déroulant sur le marché, c’est-à-dire, en fonction de l’évolution du PIB (= proxy du volume des transactions).

Comme il sera plus clair dans la suite de notre cours, lorsque masse monétaire et PIB n’évoluent pas au même rythme ou dans le même sens, c’est là que des problèmes économiques (inflation, chômage) peuvent commencer à se poser.

Les banques centrales entreprennent donc des actions de politique monétaire visant à influencer l’évolution de la masse monétaire. La mesure de la masse monétaire permet donc à la CB (Central Bank) de savoir s’il lui est nécessaire d’agir sur la quantité de monnaie à disposition dans l ’économie en cas de déséquilibres (inflation notamment).

Mais: la quantité de monnaie en circulation dans le système économique est plus grande que la base monétaire, directement contrôlée par la CB, () et, pour comprendre son évolution, il faut analyser également le rôle joué par les banques commerciales...

Instruments des banques centrales[modifier | modifier le wikicode]

TROIS PRINCIPAUX INSTRUMENTS

Les banques centrales gouvernent la quantité de monnaie fiduciaire en circulation dans le pays par des interventions sur le marché monétaire (open-market operations) qui consistent à racheter ou à vendre les obligations de l’Etat (ou d’autres actifs non monétaires):

- Si vente d’obligations → réduction de l’offre de monnaie.

- Si achat d’obligations → augmentation de l’offre de monnaie.

Les banques centrales contrôlent aussi les activités des banques commerciales, particulièrement l’émission de monnaie scripturale, par le moyen du taux d’escompte et du coefficient des réserves obligatoires.

Le bilan de la banque centrale[modifier | modifier le wikicode]

La banque centrale est une véritable banque des banques: ses principaux clients sont les banques commerciales (et pas les ménages ou les entreprises): elle met à leur disposition les billets et la monnaie scripturale et elle gère les paiements interbancaires sur leurs comptes de virements.

Création de la base monétaire[modifier | modifier le wikicode]

La base monétaire (= actif ou passif du bilan de la CB) est la monnaie émise par la banque centrale (pièces et billets) + les comptes de virements. Elle est directement sous le contrôle de la CB.

La banque centrale échange avec les banques commerciales des billets (ou des avoirs en compte de virements) uniquement en contrepartie :

- d’or

- de devises (monnaie étrangère)

- de reconnaissances de dettes (la banque fait crédit)

La CB achète donc avec sa monnaie de l’or, des devises ou des titres (constitution de réserves). Elle ne fournit jamais aux banques secondaires de la monnaie sans contrepartie. En constituant des réserves, la CB se donne donc les moyens de récupérer ultérieurement la monnaie qu’elle a émise soit :

- en vendant ses actifs (or ou devises)

- en se faisant rembourser les crédits faits aux banques

Constitution de réserves → augmentation de l’offre de monnaie Dissolution de réserves → diminution de l’offre de monnaie.

Les banques commerciales et l’offre de monnaie[modifier | modifier le wikicode]

La quantité de monnaie en circulation est influencée par les interventions de la banque centrale sur le marché des actifs et par le contrôle qu’elle exerce sur les banques commerciales et également par les décisions de ces dernières sur les dépôts et les crédits qu’elles accordent à leurs clients.

A chaque moment les banques commerciales doivent détenir une certaine fraction des dépôts reçus sous forme de réserve et elles peuvent prêter le reste, en créant par ceci de la monnaie (scripturale) → réinjection de monnaie dans le système.

La fraction du montant des dépôts que les banques sont obligées de détenir sous forme de réserves obligatoires est le coefficient des réserves obligatoires. Ce coefficient est fixé par la banque centrale et peut être modifié en fonction des besoins de la politique monétaire. NB: le taux effectif de réserves des banques ne coïncide pas forcement avec le coefficient des réserves obligatoires (les banques pourraient détenir plus de réserves que celles qui sont imposées par la banque centrale).

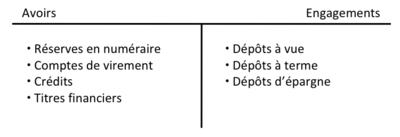

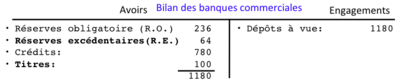

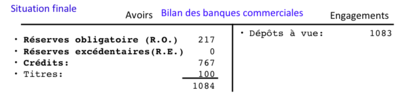

Le bilan des banques commerciales[modifier | modifier le wikicode]

La situation financière des banques à un moment donné est résumée dans leur bilan. Par convention on inscrit dans la partie gauche du bilan les avoirs (actifs) et dans la partie droite les engagements (passifs).

La création de monnaie des banques et le multiplicateur monétaire[modifier | modifier le wikicode]

La création de monnaie scripturale s’exerce par le mécanisme du crédit : chaque fois qu’une banque qui a des réserves excédentaires les utilise pour faire des crédits, il y a création de monnaie scripturale. En général, les crédits donnent lieu à leur tour à des dépôts qui permettent de faire des nouveaux crédits (une fois soustraites les réserves obligatoires) → phénomène de multiplication des crédits et des dépôts.

Le mécanisme de multiplication des crédits[modifier | modifier le wikicode]

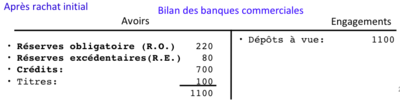

1. Les banques n’ont, par hypothèse, que des dépôts à vue et le montant des réserves couvrent leurs avoirs en numéraire et en comptes de virement. Par ailleurs, dans la situation initiale, la banque n’a pas de réserves excédentaires. Par ailleurs, le coefficient des réserves obligatoires, r = 20%.

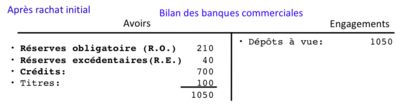

2. Supposons maintenant que la banque centrale décide d’augmenter la base monétaire en rachetant des titres à la banque (pour un montant de 100) et crédite en contrepartie les comptes de virement de la banque .

3. La banque se sert de ses réserves excédentaires pour faire de nouveaux prêts (pour un montant de 100). Cela à deux conséquences :

- a) L’octroi de prêts donne lieu à de nouveaux dépôts (par hypothèse, il n’y a pas de transformation de monnaie scripturale en numéraire pour le moment).

- b) La création de nouveaux dépôts nécessite l’augmentation des réserves obligatoires.

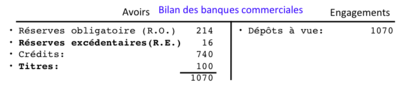

4. Le reste des réserves excédentaires donne lieu à de nouveaux prêts pour un montant de 80. Là encore, il n’y a pas de perte de réserves, mais la création de monnaie et transformation de réserves excédentaires en réserves obligatoires.

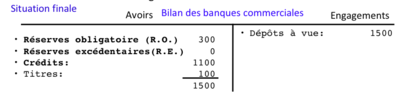

5. Le processus peut continuer jusqu’à ce qu’il n’y ait plus de réserves excédentaires, c’est-à-dire jusqu’à ce que toutes les réserves excédentaires initiales aient été transformées en réserves obligatoires. On obtient alors :

Offre de monnaie totale (maximum)

Au total, il y a eu 500 de monnaie scripturale créée, pour 100 de réserves excédentaires apparues initialement. Le multiplicateur de crédit est donc égal à 5.

Le multiplicateur de crédit est défini comme le rapport entre la variation totale des crédits, ΔCR, et la variation initiale des réserves excédentaires, ΔiRE.

Sous l’hypothèse qu’il n’y ait pas de ‘fuites’ du circuit du multiplicateur de crédit, c.à.d. que le secteur privé ne cherche pas à convertir une partie de la monnaie scripturale nouvellement créée en monnaie fiduciaire. Le multiplicateur de crédit est l’inverse du coefficient de réserves obligatoires ():

Dans l’exemple : => . Si , .

Il y a plusieurs manières de démontrer que . La plus simple consiste à faire remarquer que . Or · . Par conséquent,

En général :

Le multiplicateur monétaire : version complète[modifier | modifier le wikicode]

Exemple (Same same but different!)

1. Mêmes hypothèse que précédemment, que nous abandonnons l’hypothèse selon laquelle les agents du secteur non bancaires ne cherchent pas à échanger une partie de la monnaie scripturale nouvellement créée en numéraire. Dans ce cas, lorsque la banque fait un crédit, elle doit s’attendre à ce que la monnaie scripturale créée en contrepartie fasse l’objet d’un échange contre du numéraire. Cela signifie que la banque devra puiser dans ses réserves excédentaires pour fournir le numéraire demandé. Il y aura une diminution plus rapide des réserves excédentaires, du fait de cette fuite hors du circuit du multiplicateur de crédit, et ce dernier sera par conséquent moins élevés.

Appelons le coefficient de fuite, c.-à-d. la part de nouveaux crédits convertie en numéraire:

2. Idem

3’. La banque A se sert de ses réserves excédentaires pour faire de nouveaux prêts (pour un montant de 100). Néanmoins, le secteur non-bancaire désire en garder la moitié en numéraire: Hypothèse: .

4’. Le reste des réserves excédentaires donne lieu à de nouveaux prêts pour un montant de 40.

5’. Le processus peut continuer jusqu’à ce qu’il n’y ait plus de réserves excédentaires. On obtient alors :

Dans sa version complète (avec fuite), le multiplicateur de crédit devient :

Preuve:

Parce que le processus s’arrête lorsque les mises en réserves obligatoires et les fuites ont épuisé les réserves excédentaires initiales. En remplaçant l’accroissement des réserves obligatoires et les demandes de conversion en numéraire par leur valeur respectives, on a:

- (car et )

- (car )

Dès lors:

Les instruments de contrôle de la CB[modifier | modifier le wikicode]

Operations d’open-market : comme on a déjà dit, les banques centrales peuvent intervenir dans les marchés des actifs. Quand une CB achète (vend) des obligations de l’Etat la quantité de monnaie en circulation augmente (baisse).

Modification du coefficient de réserve : si la fraction minimale des dépôts qu’il faut garder sous forme de réserves augmente (baisse), la quantité de monnaie en circulation baisse (augmente). NB: traditionnellement les banques centrales n’ont utilisé cette mesure que très rarement, sauf en Chine dans les dernières années. Exemples: 10% USA, 20% CH, rien UK, rien Australie...

Modification du taux d’escompte (ou taux directeur) : les banques commerciales empruntent de l’argent à la banque centrale lorsque leurs réserves sont trop faibles au regard des réserves obligatoires. Si le taux d’escompte ↑ (↓) ⇒ l'offre de monnaie ↓ (↑). La plupart des banques centrales ont baissé ce taux dès le début de la dernière crise financière. Aujourd’hui les taux directeurs sont extrêmement bas.

Efficacité du contrôle de la banque centrale de l’offre de monnaie[modifier | modifier le wikicode]

Les banques centrales exercent un contrôle sur l’offre de monnaie qui est seulement partiel. En particulier, les banques centrales ne peuvent pas contrôler :

- la quantité de dépôts que les ménages décident de convertir en monnaie fiduciaire (fuites du circuit des crédits). Dans ce cas, si les agents privés détiennent en cash un pourcentage des dépôts, le multiplicateur devient , bonne approximation du vrai multiplicateur si et sont petits.

- le montant global des prêts accordés par les banques commerciales.

En résumé, comme la quantité de monnaie en circulation dans l’économie dépend en partie du comportement des banquiers et des déposants, le contrôle qu’exerce la banque centrale ne peut être qu’imparfait.

Dans la suite nous allons faire l’hp que la banque centrale contrôle parfaitement l’offre de monnaie.

Résumé[modifier | modifier le wikicode]

Le terme monnaie se réfère à l’ensemble des actifs utilisés par les ménages pour acheter des biens et des services

La monnaie recouvre trois fonctions: intermédiaire des échanges, unité de compte, réserve de valeur

La monnaie-marchandise est une monnaie qui a une valeur intrinsèque

La monnaie fiduciaire n’a aucune valeur intrinsèque

La banque centrale contrôle l’offre de monnaie à travers les opérations ‘open-market’, en modifiant le coefficient des réserves obligatoires, en changeant le taux d’escompte

La banque centrale ne peut pas contrôler le montant de prêts accordés par les banques commerciales ni le décisions de dépôts des ménages. En conséquence, le contrôle de la banque centrale sur l’offre de monnaie est seulement partiel

Certaines causes de l’inflation (= augmentation du niveau général des prix) sont liées aux déterminants de la demande (chapitre suivant) et de l’offre (ce chapitre) de monnaie.

Annexes[modifier | modifier le wikicode]

- David James Gill and Michael John Gill | The New Rules of Sovereign Debt | Foreignaffairs.com,. (2015). Retrieved 23 January 2015, from http://www.foreignaffairs.com/articles/142804/david-james-gill-and-michael-john-gill/the-great-ratings-game

Références[modifier | modifier le wikicode]

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Genève

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Neuchâtel

- ↑ Page personnelle de Federica Sbergami sur Research Gate

- ↑ Researchgate.net - Nicolas Maystre

- ↑ Google Scholar - Nicolas Maystre

- ↑ VOX, CEPR Policy Portal - Nicolas Maystre

- ↑ Nicolas Maystre's webpage

- ↑ Cairn.info - Nicolas Maystre

- ↑ Linkedin - Nicolas Maystre

- ↑ Academia.edu - Nicolas Maystre

![{\displaystyle =100+80+64+51.2+...=100[1+(1-0.2)+(1-0.2)2+(1-0.2)3+...]=\lim _{n\to \infty }\sum _{i=0}^{n}100\times (1-0.2)^{i}={\frac {100}{1-(1-0.2)}}={\frac {100}{0.2}}=500}](https://en.wikipedia.org/api/rest_v1/media/math/render/svg/9fd72fc4a1fc7a1105acd59867c384c23b9f1f47)

![{\displaystyle =r[(1-c)\Delta CR]+c\Delta CR}](https://en.wikipedia.org/api/rest_v1/media/math/render/svg/f4f72366cad05c9a6e6a8d2e7b6400ba75ab48c7)

![{\displaystyle =\Delta CR[c+r(1-c)]}](https://en.wikipedia.org/api/rest_v1/media/math/render/svg/e33ca7ccc289e737b13639c4adc03da92f80bdef)