Commerce et l'économie mondiale : 1974 – 2000

| Professeur(s) | Mary O'Sullivan[1][2][3] |

|---|---|

| Cours | Histoire économique internationale |

Lectures

- Aspects introductifs du cours d'histoire économique internationale

- Introduction au cours d'histoire économique internationale

- Entre libre-échange et protectionnisme : 1846 – 1914

- Triomphe international de l'étalon-or : 1871 – 1914

- Finance et investissement internationaux : 1860 – 1914

- Nouveaux défis du commerce international : 1914 – 1929

- Nouvel ordre monétaire et financier : 1914 – 1929

- Sombre histoire pour l'économie mondiale : 1930 – 1945

- Crises et réglementations : 1930 – 1945

- Politiques commerciales divisées : 1946 – 1973

- Système de Bretton Woods : 1944 – 1973

- Monnaie, finance et l'économie mondiale : 1974 – 2000

- Commerce et l'économie mondiale : 1974 – 2000

Crise actuelle[modifier | modifier le wikicode]

La crise actuelle de l’euro aurait-elle de fortes ressemblances avec la crise des années 1920 et 1930 ? Si on regarde l’histoire, on voit des dangers aux décisions qui sont prises actuellement au sein de la zone euro. Bien avant la crise actuelle, on commence à déceler un changement en termes de possibilité d’avoir des crises importantes dans l’économie mondiale. C’est une tendance liée à l’indépendance systémique des systèmes financiers du monde. Lorsque les crises financières et monétaires se trouvent dans les pays en développement, les partisans de l’intégration financière mondiale interprètent ces crises comme des problèmes localisés et qu’il est possible de résoudre avec des solutions locales imposées par le FMI avec le soutien des pays créditeurs.

La crise actuelle est différente parce que lorsqu’on regarde cette crise, on ne parle pas d’une crise périphérique. Les origines de la crise actuelle se trouvent au centre de l’économie mondiale dans les pays développés et notamment aux États-Unis. C’est une crise qui commence avec le problème des marchés subprimes aux États-Unis à l’été 2007 qui se transforme en crise bancaire et en crise financière générale avec la faillite de Lehman Brother fin 2008. La crise se propage aux autres pays développés notamment en Europe. On voit des plans de sauvetage énorme dans plusieurs pays afin d’arrêter la crise financière comme au Royaume-Uni ou encore en Irlande avec des conséquences lourdes pour le budget du gouvernement et le niveau de dette. En 2009, la crise se transforme en problème de crise de dette phénoménale avec la Grèce, mais aussi le Portugal l’Espagne, l’Irlande et l’Italie. Désormais, on peut parler de véritable crise de la zone euro. C’est une crise profonde et la plus profonde depuis la Grande dépression provoquant la chute du pays mondiale. C’est pourquoi les spécialistes ont tendance à comparer la crise actuelle à la crise des années 1930.

Au début de la crise, en termes de la brutalité de la chute, il y a des résonnances, on voit une chute importante du commerce international, mais ensuite on voit une différence très importante. Le rétablissement économique au niveau mondial de nos jours et beaucoup plus rapide que dans les années 1930. C’est pour cette raison que l’on parle de la Grande récession par rapport à la Grande dépression. Au début, cela a l’air d’être une crise aussi profonde, mais on voit un rétablissement économique que l’on ne voit pas pendant les années 1930. Pourtant cela est suffisant en tant que crise afin de susciter de fortes critiques parce que les partisans de la mondialisation qui ont toujours vantés les avantages de l’intégration financière mondiale pour une meilleure allocation du capital.

Aujourd’hui, il est difficile à nier qu’il y a seulement des avantages, mais qu’il y a des coûts aussi. L’interdépendance financière crée une plus grande vulnérabilité aux crises financières. Paul Walker met en question les avantages d’une mondialisation financière. Il y a un fort débat par rapport aux avantages et aux désavantages de l’intégration financière mondiale. Des économistes constatent que les flux de capitaux ont financé les investissements productifs afin de promouvoir la croissance économique, mais aussi pour alimenter la spéculation financière et notamment immobilière dans certains pays. Certains spécialistes constatent que c’est à cause de la mondialisation qu’il y a des déséquilibres énormes entre pays qui sont à l’origine de la crise actuelle.

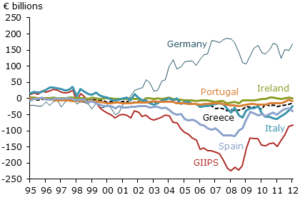

Sur la zone euro, on voit que les flux de capitaux internationaux ont permis à l’Irlande, l’Espagne et la Grèce de vivre au-delà de leur moyen. On voit des écarts de position externe entre pays. Il y a des déficits sur le compte courant de la balance des paiements des GIIPS qui sont extraordinaires et financés par quelque chose. Les financements viennent de l’Allemagne avec un fort excédant sur la balance courante faisant que l’Allemagne peut financier les déficits des GIIPS.

Pour les pays GIIPS, on voit une augmentation de la dette extérieure les rendant incapables de payer les déficits sur les comptes courants.

Au niveau mondial, on voit le même phénomène. Les États-Unis et la Grande-Bretagne sont en opposition aux pays d’Asie. Cette fois, ce sont les États-Unis qui est capable de dépenser au-delà de ses moyens grâce à la possibilité d’emprunter à l’étranger et notamment en Chine. Les partisans de la mondialisation financière vantent toujours les avantages du processus de mondialisation financière pour l’allocation du capital des pays riches qui sont censés avoir un excédant des ressources financières aux pays en voie de développement avec un fort besoin de ces ressources pour financer leur capital productif. Le système financier mondial a favorisé le transfert de flux énormes des pays en voie de développement comme la Chine à des pays développés comme les États-Unis. On peut se demander si l’intégration financière a déstabilisé l’économie mondiale expliquant la tendance à la crise actuelle.

On observe un déficit sur le compte courant compensé par des flux de capitaux qui arrivent de pays plus petits. Le solde de la balance courante est négatif important plus qu’ils exportent. Cela reflète une évolution importante du commerce mondial depuis les années 1970. Il est possible de constater une deuxième mondialisation qui commence pendant les années 1980 et les années 1990 englobant non seulement les pays riches, mais aussi les pays en voie de développement. Jusqu’en 1973, il y a très peu de pays en voie de développement qui s’ouvrent de manière définitive à l’économie mondiale.

Un vrai retour à la mondialisation[modifier | modifier le wikicode]

Pour les pays riches, la tendance continue avec une diminution des tarifs douaniers jusqu’à récemment contribuant à l’argument proposé par Findlay et O’Rourke « Thirty-five years after the end of World War II, the overall picture as regards world trade liberalization was disappointing. According to Sachs and Warner (1995), only around a quarter of the world's population lived in open economies... It was only in the 1980s, and especially the 1990s, that [...] reglobalization ...would really begin ». C’est pendant les années 1980 et les années 1990 qu’on voit le retour de la mondialisation non seulement parce que cela implique des pays riches, mais aussi des pays en voie de développement. Il y a un renforcement de l’intégration européenne ave l’Acte unique européen en 1986 afin de faire diminuer les obstacles à l’intégration de leur marché.

Il y a un rôle très important pour les négociations qui intègre un nombre très important des pays dans le cadre des négociations du GATT. Avec l’ouverture des pays du groupe communiste, il y a une possibilité d’étendre ces accords aux nouveaux pays, mais il y a aussi les demandes d’une ouverture des économies en développement de la part du FMI et de la Banque mondiale. Dans le cadre du GATT, on voit une série de négociation qui commence avec le cycle de négociation de Kennedy en 1964 et 1967, puis le cycle de négociation de Tokyo entre 1973 et 1979 et enfin le cycle de négociation de l’Uruguay entre 186 et 1994. Le nombre de pays concerné augmente aussi. Pour le cycle de négociations de l’Uruguay, on parle de 125 qui y participent.

Il y a un effort afin d’intégrer l’agriculture à ces négociations, mais c’est une sujet difficile parce que pour les pays riches c’est souvent un secteur très protégé comme au Japon, en Suisse ou dans l’Union européenne ou encore aux États-Unis parce que c’est un secteur considéré comme différent, mais surtout faisant partie de la souveraineté d’un pays. Il y a des obstacles à la libéralisation de ces secteurs, mais souvent, pour les pays en développement, c’est le principal secteur de leur économie. Pour les pays en développement, c’est un test à leur ouverture internationale. Les pays en développement attendent quelque chose du GATT montrant leur volonté. On voit un certain progrès jusqu’au cycle de négociations de l’Uruguay round et on voit aussi en 1995 la création de l’Organisation mondiale du commerce qui remplace le GATT. Il y a une organisation internationale qui prend la responsabilité pour les négociations internationales autour du commerce international.

Malgré certains problèmes, l’ambition d’aller plus loin apparaissent des limites à la mondialisation et à la libéralisation. Lorsqu’on regarde les tarifs moyens, ils restent plus élevés en 2000 que pendant la Deuxième guerre mondiale. Malgré les efforts afin de négocier des diminutions de la protection pour le secteur agricole, cela reste un point très difficile à négocier. On n’arrive pas à intégrer le secteur agricole de manière suffisante dans les accords internationaux. En fait, le but du cycle de Doha qui commence en 2001, mais qui arrive à un échec en 2006 visait à ouvrir l’accès des pays en voie de développement au marché des pays développés. Il y a un blocage sur plusieurs points dont l’agriculture est le plus importante. Le paquet de Bali est un effort de relancer les négociations avec une volonté des pays importants pour relancer des discussions autour de l’agriculture et sa protection. C’est le premier accord international négocié depuis la création de l’OMC. Le paquet de Bali est surtout une déclaration de s’impliquer dans le développement.

Cela reflète le fait qu’il y a des obstacles importants au commerce international dans l’agriculture que par exemple pour le secteur industriel. Il reste d’autres barrières commerciales autres que les tarifs douaniers comme des quotas ou des règles.

Fin de la grande divergence[modifier | modifier le wikicode]

La question est de savoir si l’on voit la fin de la grande divergence. Lorsqu’on regarde les chiffres sur le long terme, on voit que la part des pays en voie de développement concernant la production industrielle augmente entre 20% et 30% dans les années 1980. Jusqu’à là, il y a la tendance à dire que les pays en voie de développement exportent des matières premières, de l’agriculture, mais pas de l’industrialisation et des exportations industrielles. C’est l’idée d’une grande divergence créant une place pour les pays en développement et une autre place pour les pays industrialisés. Cette tendance nous pousse à nous demander si on arrive à la fin de cette divergence et de savoir s’il y est aujourd’hui impossible aux pays en voie de développement de se concurrencer même au niveau mondial.

On n’observe pas une tendance générale pour les pays en voie de développement. Par exemple, pour l’Amérique latine, il n’y a pas de changement, mais pour l’Asie et la Chine, il y a un changement tout comme pour le Brésil dans une moindre partie. Il y a une insertion des pays en développement qui est nouvelle expliquant leur possibilité d’avoir un solde courant très important sur leur balance des paiements. La Chine joue pour les États-Unis le rôle de banquier, mais il ne faut pas exagérer les conséquences de ces dernières décennies à propos de la libéralisation du commerce international, car si on ne voit pas de changement pour la plupart des pays en Afrique et pour les pays en voie de développement.

On ne peut pas constater un changement radical, mais il y a certains pays en voie de développement qui se concurrencent sur les marchés mondiaux. La Chine et d’autres pays d’Asie sont suffisamment importants pour changer le vissage de l’économie mondiale. Cela explique la possibilité d’avoir des déséquilibres mondiaux.

Les deux tendances qui sont la possibilité d’avoir un déficit sur le compte courant pour les États-Unis et la possibilité d’avoir un excédant sur le compte courant de la Chine. Lorsqu’on regarde la balance des paiements des États-Unis, il y a le déficit sur le compte courant, mais il y a aussi la contrepartie.

On voit qu’à tout déficit du compte courant, doit correspondre une arrivée nette de capitaux qui sont les flux financiers. Il faut être capable de compenser le déficit sur le compte courant avec la vente d’avoir aux étrangers. Il faut convaincre d’autres pays du monde de financer le déficit sur le compte courant. Le reste du monde finance les déficits grandissant des États-Unis créant une certaine ironie au sein de la mondialisation parce que normalement, on attend des flux qui vont dans une autre direction, mais on voit l’inverse ici. Il y a un privilège exorbitant qui dure pour les États-Unis.

La question est de savoir à qui est la faute ? Les américains ne sont pas capables de se contrôler, mais on peut aussi se demander de savoir si les chinois consomment trop peu ? C’est-à-dire que le fait qu’il n’y a pas de politique en Chine qui essaie de promouvoir la consommation intérieure et fait que l’économie chinoise est trop dépendante de l’extérieur pour vendre ses produits. Il n’est pas clair que l’un des deux arguments soit entièrement valable. Cela repend la vieille question de Keynes de savoir qui est responsable des déséquilibres mondiaux.

Dans les accords de Bretton Woods, les privilèges étaient inscrits dans les textes, mais désormais, il y a un taux de change flexible au niveau mondial. Il y a quelque chose de paradoxal parce que n’est pas ce qu’on attend. La valeur du dollar reste élevée. Donc, normalement, ce qu’on attend c’est un pays avec un déficit sur le compte courant qui a grandi menant à une dévaluation de sa monnaie mettant en exergue que cela n’est pas soutenable. On devrait voir une dévaluation face à cette tendance dans l’économie réelle, mais on ne voit pas cette tendance pour le dollar. Sur le long terme, le dollar tient sa valeur, mais il continue à jouer un rôle très important en tant que réserve officielle. Ce n’est pas seulement de garder sa valeur, mais aussi de garder son rôle au sein du système monétaire international. C’est ce rôle qui soutient la valeur du dollar parce qu’il y a toujours une demande du dollar pour jouer ce rôle. C’est pour ce la que la Chine est prête à garder du dollar, mais étant donnée la dépendance du système international au dollar, cela commence à effrayer des gens et surtout les chinois. Toutefois, il y a des contraintes parce qu’on peut poser la question de savoir si on peut s’attendre à la fin du règne du dollar.

« The dollar is about to have real rivals in the international sphere for the first time in 50 years... Americans especially tend to discount the staying power of the euro, but it isn't going anywhere. Contrary to some predictions, European governments have not abandoned it. Nor will they. They will proceed with long-term deficit reduction, something about which they have shown more resolve than the U.S. And they will issue “e-bonds”—bonds backed by the full faith and credit of euro-area governments as a group—as a step in solving their crisis. This will lay the groundwork for the kind of integrated European bond market needed to create an alternative to U.S. Treasurys as a form in which to hold central-bank reserves ». »

— Barry Eichengreen, "Why the Dollar's Reign is Near an End," Wall Street Journal, March 1, 2011.

Il faut trouver des alternatives pour remplacer le dollar en tant que monnaie de réserve officielle. Néanmoins, on peut s’interroger sur quel remplaçant trouver. Il n’est pas clair qu’est venu le moment pour l’euro d’assurer la tâche d’être la principale monnaie de réserve officielle du monde. Il y a une très forte dépendance du dollar, mais il n’y a pas d’alternative très évidente. Quant à la monnaie chinoise, il y a trop de restrictions importantes pour jouer le rôle d’une valeur de réserve.

Normalement, dans un système de taux de change flexible, on cherche de la flexibilité afin de répondre aux déséquilibres structurels sur la balance des paiements. Les prix de changent, ne s’ajustent pas suffisamment pour résoudre le problème des déséquilibres. Le taux de change n’est pas suffisamment flexible. On arrive à peu près au même problème que pour le système de change fixe qui sont des déséquilibres structurels importants.

Si on s’interroge sur le rapport à l’expérience récente des taux de changes fixes, il n’y a pas de réponse évidente à donner. L’euro est un système de taux de change fixe complètement fixe avec aucune possibilité d’ajustement. Le problème actuel de l’eurozone montre que le régime de change fixe n’est pas une panacée non plus au contraire. Miller et Skidelsky parlent des « menottes dorées » de l’euro. Avec le système de l’euro, on est allé plus loin que le système de Bretton Woods avec la possibilité d’ajustement des monnaies. Ces auteurs mettent en exergue le fait qu’on risque de faire les mêmes erreurs faites avec l’étalon-or. On est en train de créer de nouveau des « menottes dorées » que nous avons déjà eues. Les « menottes dorées » mènent à la déflation comme outil pour résoudre les problèmes de la zone euro. C’est l’orthodoxie de la fin des années 1920 et du début des années 1930 pour sortir de la crise des dépenses publiques en Europe. La prescription est de réduire les dépenses publiques pour sortir de la crise prétendant qu’au fond le problème est un problème de budget et il faut réduire les dépenses publiques pour résoudre la crise. C’est la seule chose qu’il est possible de faire dans un système comme l’euro parce qu’il n’y a pas de possibilité de dévaluer.

La Grèce se singularise par son niveau élevé de déficit et par conséquent de sa dette publique où les dépenses publiques ne sont pas sous contrôle. L’Irlande jusqu’en 2007 avait une dette souveraine beaucoup plus bas que l’Allemagne. Le changement, l’augmentation nette l’explosion de la dette irlandaise s’explique par l’engagement du gouvernement a décharger les banques irlandaises des produits toxiques. Il n’est pas clair que la bonne réponse est de réduire les dépenses publiques de l’Irlande. La question qui se pose est de savoir qui doit prendre la responsabilité pour l’ajustement qu’il faut faire au sein de la zone euro. Cela doit être l’Irlande en réduisant ces dépenses publiques ou l’Allemagne en réduisant son niveau de dette. Apparait la vieille question de savoir qui est responsable pour les déséquilibres structurels.

Il y a un aspect intimement lié à question de Keynes qui se pose, et pour le système actuel du taux de change flexible au niveau mondial et pour le système de taux de change fixe de la zone euro.