« Marché financier » : différence entre les versions

| (37 versions intermédiaires par 3 utilisateurs non affichées) | |||

| Ligne 1 : | Ligne 1 : | ||

{{Infobox Lecture | |||

| image = | |||

| image_caption = | |||

| cours = [[Introduction à la macroéconomie]] | |||

| faculté = | |||

| département = | |||

| professeurs = | |||

*[[Federica Sbergami|Sbergami, Federica]]<ref>[https://www.unige.ch/gsem/en/research/faculty/all/federica-sbergami/ Page personnelle de Federica Sbergami sur le site de l'Université de Genève]</ref><ref>[https://www.unine.ch/irene/home/equipe/federica_sbergami.html Page personnelle de Federica Sbergami sur le site de l'Université de Neuchâtel]</ref><ref>[https://www.researchgate.net/scientific-contributions/14836393_Federica_Sbergami Page personnelle de Federica Sbergami sur Research Gate]</ref> | |||

*[[Nicolas Maystre]]<ref>Researchgate.net - [https://www.researchgate.net/profile/Nicolas_Maystre Nicolas Maystre]</ref><ref>Google Scholar - [https://scholar.google.com/citations?user=B73U0wsAAAAJ&hl=en Nicolas Maystre]</ref><ref>VOX, CEPR Policy Portal - [https://voxeu.org/users/nicolasmaystre0 Nicolas Maystre]</ref><ref>[http://nicolas.maystre.ch/ Nicolas Maystre's webpage]</ref><ref>Cairn.info - [https://www.cairn.info/publications-de-Nicolas-Maystre--104530.htm Nicolas Maystre]</ref><ref>Linkedin - [https://www.linkedin.com/in/nicolas-maystre-82660737/?originalSubdomain=ch Nicolas Maystre]</ref><ref>Academia.edu - [https://unctad.academia.edu/NicolasMaystre Nicolas Maystre]</ref> | |||

| enregistrement = | |||

| lectures = | |||

*[[Aspects introductifs de la macroéconomie]] | |||

*[[Le Produit Intérieur Brut (PIB)]] | |||

*[[L'indice des prix à la consommation (IPC)]] | |||

*[[Production et croissance économique]] | |||

*[[Chômage]] | |||

*[[Marché financier]] | |||

*[[Le système monétaire]] | |||

*[[Croissance monétaire et inflation]] | |||

*[[La macroéconomie ouverte : concepts de base]] | |||

*[[La macroéconomie ouverte: le taux de change]] | |||

*[[Equilibre en économie ouverte]] | |||

*[[L'approche keynésienne et le modèle IS-LM]] | |||

*[[Demande et offre agrégée]] | |||

*[[L'impact des politiques monétaires et fiscales]] | |||

*[[Trade-off entre inflation et chômage]] | |||

*[[La réaction à la crise financière de 2008 et la coopération internationale]] | |||

}} | |||

Dans ce chapitre on explore l’importance des institutions financières (marchés et intermédiaires financiers) pour l’économie. | Dans ce chapitre on explore l’importance des institutions financières (marchés et intermédiaires financiers) pour l’économie. | ||

Le fonctionnement du système financier affecte deux grandes variables macroéconomiques qui, à leur tour, sont des déterminants importants de la productivité : | Le fonctionnement du système financier affecte deux grandes variables macroéconomiques qui, à leur tour, sont des déterminants importants de la productivité : | ||

*l’épargne (S) → offre de fonds prêtables ; | *l’épargne (<math>S</math>) → offre de fonds prêtables ; | ||

*l’investissement (I) → demande de fonds prêtables. | *l’investissement (<math>I</math>) → demande de fonds prêtables. | ||

La demande et l’offre de fonds prêtables permettent d’établir sous quelles conditions l’économie est à l’équilibre. | La demande et l’offre de fonds prêtables permettent d’établir sous quelles conditions l’économie est à l’équilibre. | ||

À la fin du chapitre on verra comment les politiques gouvernementales peuvent encourager l’épargne et l’investissement. | À la fin du chapitre on verra comment les politiques gouvernementales peuvent encourager l’épargne et l’investissement. | ||

{{Translations | |||

| en = Financial Market | |||

| es = Mercado financiero | |||

}} | |||

= Les institutions financières = | = Les institutions financières = | ||

| Ligne 15 : | Ligne 49 : | ||

On les groupe dans deux catégories : | On les groupe dans deux catégories : | ||

*les marchés financiers | *les marchés financiers : | ||

**le marché des obligations | **le marché des obligations ; | ||

**le marché des actions | **le marché des actions. | ||

*les intermédiaires financiers | *les intermédiaires financiers : | ||

**les banques | **les banques ; | ||

**les fonds mutuels | **les fonds mutuels. | ||

À travers les marchés financiers les épargnants mettent directement leur capital à disposition des investisseurs. | À travers les marchés financiers, les épargnants mettent directement leur capital à disposition des investisseurs. | ||

À travers les intermédiaires financiers les épargnants mettent indirectement leur capital à disposition des investisseurs. | À travers les intermédiaires financiers, les épargnants mettent indirectement leur capital à disposition des investisseurs. | ||

== Les obligations == | == Les obligations == | ||

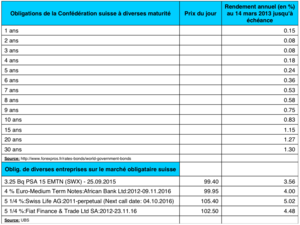

Une obligation est une reconnaissance de dette d’une entreprise (ou d’un gouvernement) envers le porteur de l’obligation. | Une obligation est une reconnaissance de dette d’une entreprise (ou d’un gouvernement) envers le porteur de l’obligation. L’entreprise emprunte directement au public sans passer par le système bancaire. On distingue deux caractéristiques essentielles d’une obligation: | ||

*le terme de l’obligation (date d’expiration) ; | |||

*le risque de signature (ou probabilité de non remboursement). | |||

Ces deux caractéristiques vont déterminer l’intérêt fixe (ou coupon) qui va être payé pour cet emprunt: les ‘‘junk bonds’’ (obligations très risquées) paient plus que les obligations de la Confédération et une obligation à 10 ans paie un intérêt plus élevé qu’une obligation à 1 an. | |||

Le prix d’une obligation sera déterminé par le marché en fonction du terme, du risque de signature et du taux d’intérêt nominal de marché. Ceteris paribus, si l’intérêt de marché diminue, le prix de l’obligation augmente. La relation est inverse entre l’intérêt du marché et le prix, le taux du marché étant le rendement des obligations de nouvelle émission. | |||

<gallery mode="packed-hover" widths="150px" heights="150px"> | |||

<gallery> | |||

intromacro marché financiers obligations 1.png| | intromacro marché financiers obligations 1.png| | ||

intromacro marché financiers obligations 2.png| | intromacro marché financiers obligations 2.png| | ||

| Ligne 48 : | Ligne 78 : | ||

== Échelle de notation financière selon les principales agences de notation == | == Échelle de notation financière selon les principales agences de notation == | ||

“Junk bond” (or “high-yield debt”) | Les “Junk bond” (or “high-yield debt”) appelé également « obligation pourrie » en français, est l’appellation familière désignant aux États-Unis les obligations à haut risque, obligations qui sont classées comme « spéculatives » par les agences de notation, c’est-à-dire celles dont la notation financière est inférieure à l’investment grade. | ||

[[Fichier:Intromacro junk bonds 1.png|400px|vignette|centré]] | [[Fichier:Intromacro junk bonds 1.png|400px|vignette|centré]] | ||

L'existence d'un marché séparé mais actif de ces obligations vient de deux particularités du système financier américain : | |||

*le recours à la levée de fonds directement sur les marchés de capitaux est fréquent chez les PME importantes américaines depuis la fin des années 1970, beaucoup plus qu'en Europe, où le financement de ce type d'entreprises reste effectué essentiellement par les banques ; | |||

*parallèlement, de nombreux investisseurs institutionnels ont, par une réglementation interne ou externe, l'interdiction de détenir des actifs qui ne sont pas classés ''investment grade''. | |||

Pour les émetteurs, ce type de financement est moins onéreux qu’un emprunt bancaire. | |||

== Junk bonds ? == | == Junk bonds ? == | ||

| Ligne 57 : | Ligne 93 : | ||

== L’évolution du prix == | == L’évolution du prix == | ||

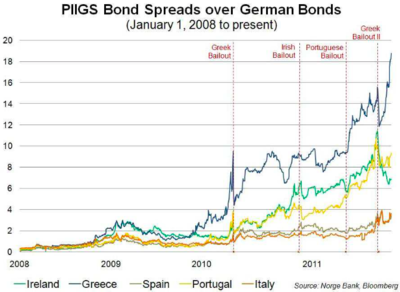

Ce graphique montre l'évolution du prix de marché des obligations grecques à terme en juillet 2019 donnant un intérêt nominal de 6% entre mars 2009 et mars 2010. En ligne, on peut apercevoir l’évolution du spread par rapport aux obligations allemandes. | |||

[[Fichier:Intromacro obligation évolution prix 1.png|400px|vignette|centré]] | [[Fichier:Intromacro obligation évolution prix 1.png|400px|vignette|centré]] | ||

| Ligne 63 : | Ligne 99 : | ||

== Les actions == | == Les actions == | ||

Une action est un titre de propriété partielle sur une entreprise donnant droit à une part correspondante des profits réalisés dans le futur et en principe aussi à un droit de vote à l’assemblée des actionnaires | Une action est un titre de propriété partielle sur une entreprise donnant droit à une part correspondante des profits réalisés dans le futur et en principe aussi à un droit de vote à l’assemblée des actionnaires. En d'autres termes, une action est un titre de propriété délivré par une société de capitaux (par exemple une société anonyme ou une société en commandite par actions). Elle confère à son détenteur la propriété d'une partie du capital, avec les droits qui y sont associés : intervenir dans la gestion de l'entreprise et en retirer un revenu appelé dividende.<ref>Action (finance). (2014, septembre 19). Wikipédia, l'encyclopédie libre. Page consultée le 01:06, décembre 29, 2014 à partir de http://fr.wikipedia.org/w/index.php?title=Action_(finance)&oldid=107568289.</ref> | ||

Le détenteur d'actions est qualifié d'actionnaire et l'ensemble des actionnaires constitue l'actionnariat. | |||

Si Nestlé a émis au total 1 million d’actions, à chaque action correspond 1 millionième de ses profits futurs. | Si Nestlé a émis au total 1 million d’actions, à chaque action correspond 1 millionième de ses profits futurs. | ||

Le prix de l’action est déterminé sur le marché des actions (LSE, | Le prix de l’action est déterminé sur le marché des actions (LSE, NYSE…). | ||

Généralement une action implique plus de risque qu’une obligation, et donc un rendement moyen plus élevé. | Généralement une action implique plus de risque qu’une obligation, et donc un rendement moyen plus élevé. | ||

| Ligne 79 : | Ligne 117 : | ||

*Price/Earning ratio (P/E) ou coût/bénéfice: le ratio entre le prix de l’action et les bénéfices totaux par action (= valeur de l’action). Historiquement une valeur de 15 est considérée normale. Si ce taux est plus élevé ceci veut dire que le marché s’attend une accélération des bénéfices et s’il est inférieur cela veut dire que le marché s’attend une baisse des bénéfices futurs. | *Price/Earning ratio (P/E) ou coût/bénéfice: le ratio entre le prix de l’action et les bénéfices totaux par action (= valeur de l’action). Historiquement une valeur de 15 est considérée normale. Si ce taux est plus élevé ceci veut dire que le marché s’attend une accélération des bénéfices et s’il est inférieur cela veut dire que le marché s’attend une baisse des bénéfices futurs. | ||

== | == Intermédiaires financiers == | ||

Pas toutes les compagnies peuvent émettre des actions ou des obligations. Des intermédiaires permettent de faire le lien entre investisseurs et épargnants. Ce sont les intermédiaires financiers tels que les banques ou les fonds mutuels. | |||

Les '''banques''' prennent les dépôts des épargnants et les utilisent pour faire des prêts aux investisseurs mais aussi elles paient des intérêts aux épargnants légèrement inférieurs à ceux qu’elles demandent aux emprunteurs (marge de gain pour la banque). | Les '''banques''' prennent les dépôts des épargnants et les utilisent pour faire des prêts aux investisseurs mais aussi elles paient des intérêts aux épargnants légèrement inférieurs à ceux qu’elles demandent aux emprunteurs (marge de gain pour la banque). | ||

| Ligne 89 : | Ligne 125 : | ||

Les '''fonds mutuels''' vendent des parts au public et ensuite achètent un portefeuille de différents types d’actions et obligations. Ceci permet à des individus avec des budgets limités de diversifier leur portefeuille d’actifs financiers. | Les '''fonds mutuels''' vendent des parts au public et ensuite achètent un portefeuille de différents types d’actions et obligations. Ceci permet à des individus avec des budgets limités de diversifier leur portefeuille d’actifs financiers. | ||

Il y a aussi des fonds de pension, compagnies | Il y a aussi des fonds de pension, compagnies d’assurance… | ||

== Prix des actifs : analyse des fondamentaux == | == Prix des actifs : analyse des fondamentaux == | ||

| Ligne 95 : | Ligne 131 : | ||

Quel prix est-ce qu’une action devrait avoir ? | Quel prix est-ce qu’une action devrait avoir ? | ||

Première méthode d’évaluation des prix: analyse des fondamentaux, i.e. des déterminants (il y en a beaucoup!) sous-jacents les profits futurs de l’entreprise (type de secteur, degré de concurrence, travailleurs syndicalisés ou | Première méthode d’évaluation des prix: analyse des fondamentaux, i.e. des déterminants (il y en a beaucoup!) sous-jacents les profits futurs de l’entreprise (type de secteur, degré de concurrence, travailleurs syndicalisés ou pas…). Sous l’hypothèse d’efficience des marchés et d’agents rationnels, toutes les informations disponibles publiquement concernant les fondamentaux d’une entreprise sont déjà incorporées dans le prix des actions (une marge entre le prix de marché et la valeur suggérée par l’analyse des fondamentaux indique une opportunité de profit qui n’a pas été exploitée) => si les marchés sont efficients, à n’importe quel moment les prix des actions sont correctement valorisés (pas de surestimation ni de sous-estimation systématique). | ||

Conséquence : le prix des actifs ne varie qu’en réaction à des nouvelles informations imprévisibles concernant les fondamentaux => l’évolution du prix des actions suivra un sentier aléatoire (évolution dans le temps d’une variable imprévisible). | Conséquence : le prix des actifs ne varie qu’en réaction à des nouvelles informations imprévisibles concernant les fondamentaux => l’évolution du prix des actions suivra un sentier aléatoire (évolution dans le temps d’une variable imprévisible). | ||

== | == Marchés irrationnels == | ||

L’hypothèse d’efficience des marchés est fortement critiquée par beaucoup d’économistes: évidence d’un dérèglement systématique des prix de marché (dans certains cas les prix fluctuent bien plus de ce qu’il serait justifié par les variations des fondamentaux) ou | L’hypothèse d’efficience des marchés est fortement critiquée par beaucoup d’économistes: évidence d’un dérèglement systématique des prix de marché (dans certains cas les prix fluctuent bien plus de ce qu’il serait justifié par les variations des fondamentaux) ou d’un comportement irrationnel des investisseurs qui, par exemple, plutôt que faire une analyse des fondamentaux, regardent simplement à l’évolution passée de la valeur d’une action et s’attendent à qu’elle continue dans le futur. | ||

Risque de fortes fluctuations des prix des titres, parfois à l’origine de problèmes économiques majeurs. Deux exemples récents: | Risque de fortes fluctuations des prix des titres, parfois à l’origine de problèmes économiques majeurs. Deux exemples récents: | ||

#La bulle des nouvelles technologies (ou d’Internet) qui a éclaté vers la fin des années 90: prix des actions sur le marché des nouvelles technologies difficilement justifiables → avec l’explosion de la bulle les actions ont perdu les 2/3 de leur valeur → crise 2001 → chômage élevé. | |||

#La bulle de l’immobilier (cf. après), à l’origine de la dernière crise économique. (NB: même type de craintes pour le marché de l’immobilier genevois aujourd’hui.) | |||

== Bulle USA de l’immobilier == | == Bulle USA de l’immobilier == | ||

Entre 2000 et 2006 énorme augmentation du prix des logements | Entre 2000 et 2006 énorme augmentation du prix des logements aux USA: en 2006 prix des logements dans les grandes villes plus que deux fois qu’en 2000. | ||

Selon un certain nombre d’économistes cette augmentation des prix était excessive et était due à des anticipations irréalistes sur les prix futurs. Selon d’autres (y inclus Alan Greenspan, gouverneur de la Federal Reserve), elle était en ligne avec les fondamentaux et donc parfaitement justifiée. | Selon un certain nombre d’économistes cette augmentation des prix était excessive et était due à des anticipations irréalistes sur les prix futurs. Selon d’autres (y inclus Alan Greenspan, gouverneur de la Federal Reserve), elle était en ligne avec les fondamentaux et donc parfaitement justifiée. | ||

| Ligne 122 : | Ligne 156 : | ||

== L’équilibre national == | == L’équilibre national == | ||

Considérons le cas d’une économie fermée, soit d’une économie dépourvue de tout échange avec le reste du monde. L’identité de comptabilité nationale <math>Y \equiv C + I + G + EXP - IMP</math> (EXP et IMP, respectivement, pour exportations et importations) se transforme alors dans la manière suivante : | |||

::<math>Y = C + I + G</math> | |||

où <math>Y</math> représente le PIB, <math>C</math> la consommation, <math>I</math> les investissements et <math>G</math> les dépenses publiques. (NB: l’équation précédente représente en même temps la condition d’équilibre du système économique et l’identité de comptabilité nationale, qui est toujours vérifiée ex-post.) | |||

L’identité comptable du revenu national peut être récrite comme : <math>Y - C - G = I</math> | |||

Le terme <math>Y - C - G</math> désigne la production qui subsiste après que la demande des consommateurs et de l’État a été satisfaite. On appelle ceci '''épargne nationale''' et on indique cet élément avec la lettre <math>S</math>. À l'équilibre, <math>S = I</math>. | |||

Plus en détail, étant <math>T</math> les taxes, l'épargne totale est égale à la somme de l'épargne privée <math>S_p = (Y - T - C)</math>, et de l’épargne publique, <math>SG = (T - G)</math>. (NB: si <math>T > G</math> → épargne publique; si <math>T < G</math> → déficit publique) | |||

En introduisant <math>T</math> dans notre équation d’équilibre, on a <math>Y - C - T - G + T = I</math> ⇒ la condition d’équilibre macroéconomique devient : | |||

::<math>S = (Y - T - C) + (T - G) = SP + SG = I</math> | |||

À chaque moment dans une économie fermée, l’épargne privée finance l’investissement et l’éventuel déficit public : | |||

::<math>SP = I + SG = I + (G-T)</math>. | |||

== Les décisions d’épargne et d’investissement == | == Les décisions d’épargne et d’investissement == | ||

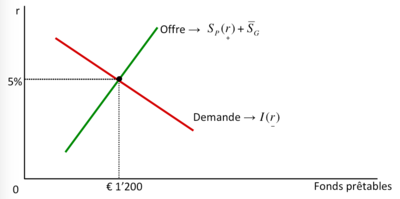

L’identité de comptabilité nationale montre qu’à tout moment l’épargne est égale à l’investissement: <math>S = I</math>. Le marché financier coordonne l’épargne et l’investissement sur le marché des fonds prêtables, le marché où ceux qui épargnent offrent des prêts et ceux qui investissent demandent des emprunts. | |||

L’offre de fonds prêtables émane principalement des décisions des ménages qui décident d’épargner une partie de leur revenu et de la prêter sur le marché financier. | |||

La demande de fonds prêtables émane des décisions des ménages et des entreprises qui décident d’emprunter des fonds pour financer leurs décisions d’investissement. | |||

Le taux d’intérêt réel (<math>r</math>) est le prix d’un prêt: il représente ce que les demandeurs d’emprunts paient et ce que les offrants reçoivent pour les prêts → demande de fonds prêtables décroissante et offre croissante. | |||

== La détermination du taux d’intérêt réel == | == La détermination du taux d’intérêt réel == | ||

Le marché financier fonctionne comme tous les autres marchés de l’économie: l’équilibre entre la demande et l’offre pour les fonds prêtables détermine le taux d’intérêt réel d’équilibre. Au taux d’intérêt d’équilibre, les ménages souhaitent épargner ce que les entreprises désirent investir et l’offre des fonds est égale à la demande. | |||

[[Fichier:Intromacro marché financier étermination du taux d’intérêt réel 1.png|400px|vignette|centré]] | |||

Plus la rémunération sur les prêts est élevée, plus on a une incitation à épargner => offre de fonds croissante. | |||

Plus les emprunts sont chers, moins d'investissements on finance => demande de fonds décroissante. | |||

== Politiques gouvernementales influençant S et I == | == Politiques gouvernementales influençant S et I == | ||

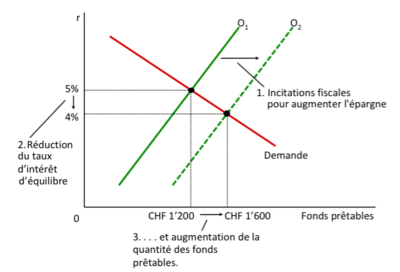

Taxes sur le revenu: une baisse des impôts sur le revenu découlant des intérêts donne une incitation aux ménages à épargner plus ⇒ à parité de taux d’intérêt la courbe d’offre de fonds se déplace vers la droite, le taux d’intérêt d’équilibre diminue et la quantité de fonds d’équilibre (et donc d’investissement) augmente (cf. graphique) | |||

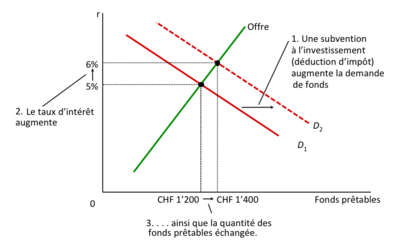

Impôts sur l’investissement: une réduction de l’imposition des investissements en capital neuf (sous forme d’un crédit d’impôt, par exemple) fait déplacer la courbe de demande de fonds vers l’extérieur ⇒ le taux d’intérêt d’équilibre s’accroît et la quantité de fonds d’équilibre (et donc d’épargne) augmente (cf. graphique). | |||

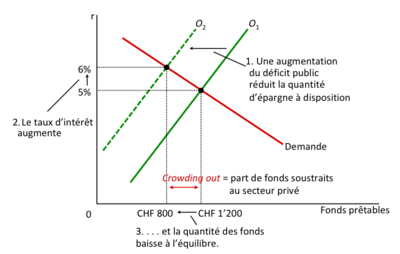

Politiques budgétaires: si <math>G > T</math> → déficit. Le cumul des déficits publics s’appelle dette publique. Quand le gouvernement finance la dépense publique par la dette, il emprunte des fonds pour couvrir son déficit et réduit les fonds prêtables disponibles pour financer les investissements du secteur privé (crowding-out ou éviction de l’épargne privée) ⇒ à parité de taux d’intérêt la courbe d’offre de fonds se déplace vers la gauche, le taux d’intérêt d’équilibre augmente et la quantité de fonds d’équilibre (et donc d’investissement) baisse (cf. graphique). | |||

== Incitation à l’épargne == | == Incitation à l’épargne == | ||

[[Fichier:Intromacro incitation epargne marché financier 1.png|400px|vignette|centré]] | |||

Problèmes liés aux mesures d'incitation à l'épargne : | |||

#Problème potentiel d’équité: une baisse des taxes sur l’épargne favorise d’avantage les individus plus riches (qui épargnent une plus grande partie de revenu). Pour cette raison certains économistes suggèrent de remplacer cette mesure avec une baisse d’impôts sur le revenu. | |||

#Manque de réactivité des décisions d'épargne: l'épargne pourrait être peu sensible aux variations du taux d'intérêt car l'effet de revenu pourrait agir dans la direction opposée à l'effet de substitution (cf. cours de microéconomie). Suite à une hausse des gains découlant des intérêts (due à une réduction des taxes sur le revenu découlant des intérêts), l'effet de substitution pousse les ménages à épargner plus et consommer moins, mais un intérêt plus élevé implique un revenu plus élevé pour un certain niveau d'épargne, ce qui pourrait inciter les individus à consommer davantage et à épargner moins (effet de revenu). D'un point de vue empirique ces deux effets semblent se compenser (dans ce cas la courbe d'offre ne se déplace pas, ou se déplace peu, vers la droite). | |||

== Subventions à l’investissement == | == Subventions à l’investissement == | ||

[[Fichier:Intromacro marché financier Subventions à l’investissement 1.png|400px|vignette|centré]] | |||

== Déficit public et "crowding out" == | == Déficit public et "crowding out" == | ||

L'effet d'éviction est une baisse de l'investissement et de la consommation privée qui est provoquée par une hausse des dépenses publiques. | |||

L'effet d'éviction est d'une manière générale la conséquence de l'extension des activités du secteur public au détriment du secteur privé. Sous ce terme sont pointés — souvent par des auteurs économistes classiques — les excès d'un interventionnisme d'État qui entraverait, voire « évincerait » le secteur privé de certaines de ses possibilités d'action. Les économistes libéraux notamment utilisent cet argument pour critiquer les politiques budgétaires expansionnistes.<ref>Effet d'éviction. (2014, septembre 17). Wikipédia, l'encyclopédie libre. Page consultée le 11:31, décembre 21, 2014 à partir de http://fr.wikipedia.org/w/index.php?title=Effet_d%27%C3%A9viction&oldid=107535591.</ref> | |||

[[Fichier:Intromacro marché financier Déficit public et crowding out 1.png|400px|vignette|centré]] | |||

= Résumé = | |||

Le système financier est constitué par des institutions financières telles que les marchés financiers (marchés des actions et des obligations) et des intermédiaires financiers (les banques et les fonds mutuels). Son objectif est d’allouer l’épargne à l’investissement. | |||

Selon un certain nombre d’économistes en réalité l’hypothèse de marchés financiers efficients n’est pas vérifiée. Ceci est à l’origine de difficultés économiques très graves. | Sous l’hypothèse d’efficience des marchés, toutes les informations disponibles publiquement concernant les fondamentaux d’une entreprise sont déjà incorporés dans le prix des actions. Selon un certain nombre d’économistes, en réalité, l’hypothèse de marchés financiers efficients n’est pas vérifiée. Ceci est à l’origine de difficultés économiques très graves. | ||

Dans une économie fermée, l’épargne privée sert à financer l’investissement privé et le déficit public. | Dans une économie fermée, l’épargne privée sert à financer l’investissement privé et le déficit public. | ||

Le taux d’intérêt est déterminé par l’offre et la demande de fonds prêtables. | Le taux d’intérêt est déterminé par l’offre et la demande de fonds prêtables. L’offre de fonds prêtables provient généralement des ménages qui épargnent une partie de leur revenu. | ||

L’offre de fonds prêtables provient généralement des ménages qui épargnent une partie de leur revenu. | |||

La demande de fonds prêtables provient généralement des ménages et des entreprises qui veulent emprunter pour pouvoir investir. | La demande de fonds prêtables provient généralement des ménages et des entreprises qui veulent emprunter pour pouvoir investir. | ||

Un déficit public réduit l’épargne privée à disposition des emprunteurs et donc réduit l’offre de fonds prêtables. Cela conduit normalement à un taux d’intérêt d’équilibre plus élevé et moins de fonds prêtables. | Un déficit public réduit l’épargne privée à disposition des emprunteurs et donc réduit l’offre de fonds prêtables. Cela conduit normalement à un taux d’intérêt d’équilibre plus élevé et moins de fonds prêtables. Quand le déficit public réduit l’investissement privé (crowding out) cela réduit la productivité et la croissance. | ||

= Annexes = | |||

*Efficiency and beyond, The Economist, 16.07.2009 | |||

*In defence of the dismal science, The Economist, 06.08.2009 (la réponse de Robert Lucas à l’article précédent) | |||

= Références = | = Références = | ||

<references /> | |||

[[Catégorie:Économie]] | |||

[[Catégorie:Macroéconomie]] | |||

[[Catégorie:Federica Sbergami]] | |||

[[Catégorie:Nicolas Maystre]] | |||

[[Category:2011]] | |||

[[Category:2012]] | |||

[[Category:2013]] | |||

[[Category:2014]] | |||

[[Category:2015]] | |||

Version actuelle datée du 2 avril 2020 à 18:01

| Professeur(s) | |

|---|---|

| Cours | Introduction à la macroéconomie |

Lectures

- Aspects introductifs de la macroéconomie

- Le Produit Intérieur Brut (PIB)

- L'indice des prix à la consommation (IPC)

- Production et croissance économique

- Chômage

- Marché financier

- Le système monétaire

- Croissance monétaire et inflation

- La macroéconomie ouverte : concepts de base

- La macroéconomie ouverte: le taux de change

- Equilibre en économie ouverte

- L'approche keynésienne et le modèle IS-LM

- Demande et offre agrégée

- L'impact des politiques monétaires et fiscales

- Trade-off entre inflation et chômage

- La réaction à la crise financière de 2008 et la coopération internationale

Dans ce chapitre on explore l’importance des institutions financières (marchés et intermédiaires financiers) pour l’économie.

Le fonctionnement du système financier affecte deux grandes variables macroéconomiques qui, à leur tour, sont des déterminants importants de la productivité :

- l’épargne () → offre de fonds prêtables ;

- l’investissement () → demande de fonds prêtables.

La demande et l’offre de fonds prêtables permettent d’établir sous quelles conditions l’économie est à l’équilibre.

À la fin du chapitre on verra comment les politiques gouvernementales peuvent encourager l’épargne et l’investissement.

Les institutions financières[modifier | modifier le wikicode]

Les institutions financières[modifier | modifier le wikicode]

Le principal rôle des institutions financières est d’allouer le capital (une des ressources rares en économie) provenant des épargnants (offre) vers les investisseurs qui en ont besoin (demande) → marché des fonds prêtables (ou des capitaux).

On les groupe dans deux catégories :

- les marchés financiers :

- le marché des obligations ;

- le marché des actions.

- les intermédiaires financiers :

- les banques ;

- les fonds mutuels.

À travers les marchés financiers, les épargnants mettent directement leur capital à disposition des investisseurs.

À travers les intermédiaires financiers, les épargnants mettent indirectement leur capital à disposition des investisseurs.

Les obligations[modifier | modifier le wikicode]

Une obligation est une reconnaissance de dette d’une entreprise (ou d’un gouvernement) envers le porteur de l’obligation. L’entreprise emprunte directement au public sans passer par le système bancaire. On distingue deux caractéristiques essentielles d’une obligation:

- le terme de l’obligation (date d’expiration) ;

- le risque de signature (ou probabilité de non remboursement).

Ces deux caractéristiques vont déterminer l’intérêt fixe (ou coupon) qui va être payé pour cet emprunt: les ‘‘junk bonds’’ (obligations très risquées) paient plus que les obligations de la Confédération et une obligation à 10 ans paie un intérêt plus élevé qu’une obligation à 1 an.

Le prix d’une obligation sera déterminé par le marché en fonction du terme, du risque de signature et du taux d’intérêt nominal de marché. Ceteris paribus, si l’intérêt de marché diminue, le prix de l’obligation augmente. La relation est inverse entre l’intérêt du marché et le prix, le taux du marché étant le rendement des obligations de nouvelle émission.

Échelle de notation financière selon les principales agences de notation[modifier | modifier le wikicode]

Les “Junk bond” (or “high-yield debt”) appelé également « obligation pourrie » en français, est l’appellation familière désignant aux États-Unis les obligations à haut risque, obligations qui sont classées comme « spéculatives » par les agences de notation, c’est-à-dire celles dont la notation financière est inférieure à l’investment grade.

L'existence d'un marché séparé mais actif de ces obligations vient de deux particularités du système financier américain :

- le recours à la levée de fonds directement sur les marchés de capitaux est fréquent chez les PME importantes américaines depuis la fin des années 1970, beaucoup plus qu'en Europe, où le financement de ce type d'entreprises reste effectué essentiellement par les banques ;

- parallèlement, de nombreux investisseurs institutionnels ont, par une réglementation interne ou externe, l'interdiction de détenir des actifs qui ne sont pas classés investment grade.

Pour les émetteurs, ce type de financement est moins onéreux qu’un emprunt bancaire.

Junk bonds ?[modifier | modifier le wikicode]

L’évolution du prix[modifier | modifier le wikicode]

Ce graphique montre l'évolution du prix de marché des obligations grecques à terme en juillet 2019 donnant un intérêt nominal de 6% entre mars 2009 et mars 2010. En ligne, on peut apercevoir l’évolution du spread par rapport aux obligations allemandes.

Les actions[modifier | modifier le wikicode]

Une action est un titre de propriété partielle sur une entreprise donnant droit à une part correspondante des profits réalisés dans le futur et en principe aussi à un droit de vote à l’assemblée des actionnaires. En d'autres termes, une action est un titre de propriété délivré par une société de capitaux (par exemple une société anonyme ou une société en commandite par actions). Elle confère à son détenteur la propriété d'une partie du capital, avec les droits qui y sont associés : intervenir dans la gestion de l'entreprise et en retirer un revenu appelé dividende.[11]

Le détenteur d'actions est qualifié d'actionnaire et l'ensemble des actionnaires constitue l'actionnariat.

Si Nestlé a émis au total 1 million d’actions, à chaque action correspond 1 millionième de ses profits futurs.

Le prix de l’action est déterminé sur le marché des actions (LSE, NYSE…).

Généralement une action implique plus de risque qu’une obligation, et donc un rendement moyen plus élevé.

Prix du jour et minimum et maximum de la journée et/ou sur l’année

Informations dans les journaux :

- Volume: la quantité d’actions qui ont été échangées lors de la session précédente

- Changement du prix lors de la dernière séance

- Dividend ratio: le montant des bénéfices qui ont été distribués aux actionnaires en pourcentage de la valeur de l’action (= rendement de l’action)

- Price/Earning ratio (P/E) ou coût/bénéfice: le ratio entre le prix de l’action et les bénéfices totaux par action (= valeur de l’action). Historiquement une valeur de 15 est considérée normale. Si ce taux est plus élevé ceci veut dire que le marché s’attend une accélération des bénéfices et s’il est inférieur cela veut dire que le marché s’attend une baisse des bénéfices futurs.

Intermédiaires financiers[modifier | modifier le wikicode]

Pas toutes les compagnies peuvent émettre des actions ou des obligations. Des intermédiaires permettent de faire le lien entre investisseurs et épargnants. Ce sont les intermédiaires financiers tels que les banques ou les fonds mutuels.

Les banques prennent les dépôts des épargnants et les utilisent pour faire des prêts aux investisseurs mais aussi elles paient des intérêts aux épargnants légèrement inférieurs à ceux qu’elles demandent aux emprunteurs (marge de gain pour la banque).

Les fonds mutuels vendent des parts au public et ensuite achètent un portefeuille de différents types d’actions et obligations. Ceci permet à des individus avec des budgets limités de diversifier leur portefeuille d’actifs financiers.

Il y a aussi des fonds de pension, compagnies d’assurance…

Prix des actifs : analyse des fondamentaux[modifier | modifier le wikicode]

Quel prix est-ce qu’une action devrait avoir ?

Première méthode d’évaluation des prix: analyse des fondamentaux, i.e. des déterminants (il y en a beaucoup!) sous-jacents les profits futurs de l’entreprise (type de secteur, degré de concurrence, travailleurs syndicalisés ou pas…). Sous l’hypothèse d’efficience des marchés et d’agents rationnels, toutes les informations disponibles publiquement concernant les fondamentaux d’une entreprise sont déjà incorporées dans le prix des actions (une marge entre le prix de marché et la valeur suggérée par l’analyse des fondamentaux indique une opportunité de profit qui n’a pas été exploitée) => si les marchés sont efficients, à n’importe quel moment les prix des actions sont correctement valorisés (pas de surestimation ni de sous-estimation systématique).

Conséquence : le prix des actifs ne varie qu’en réaction à des nouvelles informations imprévisibles concernant les fondamentaux => l’évolution du prix des actions suivra un sentier aléatoire (évolution dans le temps d’une variable imprévisible).

Marchés irrationnels[modifier | modifier le wikicode]

L’hypothèse d’efficience des marchés est fortement critiquée par beaucoup d’économistes: évidence d’un dérèglement systématique des prix de marché (dans certains cas les prix fluctuent bien plus de ce qu’il serait justifié par les variations des fondamentaux) ou d’un comportement irrationnel des investisseurs qui, par exemple, plutôt que faire une analyse des fondamentaux, regardent simplement à l’évolution passée de la valeur d’une action et s’attendent à qu’elle continue dans le futur.

Risque de fortes fluctuations des prix des titres, parfois à l’origine de problèmes économiques majeurs. Deux exemples récents:

- La bulle des nouvelles technologies (ou d’Internet) qui a éclaté vers la fin des années 90: prix des actions sur le marché des nouvelles technologies difficilement justifiables → avec l’explosion de la bulle les actions ont perdu les 2/3 de leur valeur → crise 2001 → chômage élevé.

- La bulle de l’immobilier (cf. après), à l’origine de la dernière crise économique. (NB: même type de craintes pour le marché de l’immobilier genevois aujourd’hui.)

Bulle USA de l’immobilier[modifier | modifier le wikicode]

Entre 2000 et 2006 énorme augmentation du prix des logements aux USA: en 2006 prix des logements dans les grandes villes plus que deux fois qu’en 2000.

Selon un certain nombre d’économistes cette augmentation des prix était excessive et était due à des anticipations irréalistes sur les prix futurs. Selon d’autres (y inclus Alan Greenspan, gouverneur de la Federal Reserve), elle était en ligne avec les fondamentaux et donc parfaitement justifiée.

Les premiers avaient raison → énorme bulle au plan national → le prix de l’immobilier chute → énormes difficultés économiques et crise (on verra un peu plus tard comment la bulle immobilière s’est transmise au système économique).

Epargne et investissement : équilibre national[modifier | modifier le wikicode]

L’équilibre national[modifier | modifier le wikicode]

Considérons le cas d’une économie fermée, soit d’une économie dépourvue de tout échange avec le reste du monde. L’identité de comptabilité nationale (EXP et IMP, respectivement, pour exportations et importations) se transforme alors dans la manière suivante :

où représente le PIB, la consommation, les investissements et les dépenses publiques. (NB: l’équation précédente représente en même temps la condition d’équilibre du système économique et l’identité de comptabilité nationale, qui est toujours vérifiée ex-post.)

L’identité comptable du revenu national peut être récrite comme :

Le terme désigne la production qui subsiste après que la demande des consommateurs et de l’État a été satisfaite. On appelle ceci épargne nationale et on indique cet élément avec la lettre . À l'équilibre, .

Plus en détail, étant les taxes, l'épargne totale est égale à la somme de l'épargne privée , et de l’épargne publique, . (NB: si → épargne publique; si → déficit publique)

En introduisant dans notre équation d’équilibre, on a ⇒ la condition d’équilibre macroéconomique devient :

À chaque moment dans une économie fermée, l’épargne privée finance l’investissement et l’éventuel déficit public :

- .

Les décisions d’épargne et d’investissement[modifier | modifier le wikicode]

L’identité de comptabilité nationale montre qu’à tout moment l’épargne est égale à l’investissement: . Le marché financier coordonne l’épargne et l’investissement sur le marché des fonds prêtables, le marché où ceux qui épargnent offrent des prêts et ceux qui investissent demandent des emprunts.

L’offre de fonds prêtables émane principalement des décisions des ménages qui décident d’épargner une partie de leur revenu et de la prêter sur le marché financier.

La demande de fonds prêtables émane des décisions des ménages et des entreprises qui décident d’emprunter des fonds pour financer leurs décisions d’investissement.

Le taux d’intérêt réel () est le prix d’un prêt: il représente ce que les demandeurs d’emprunts paient et ce que les offrants reçoivent pour les prêts → demande de fonds prêtables décroissante et offre croissante.

La détermination du taux d’intérêt réel[modifier | modifier le wikicode]

Le marché financier fonctionne comme tous les autres marchés de l’économie: l’équilibre entre la demande et l’offre pour les fonds prêtables détermine le taux d’intérêt réel d’équilibre. Au taux d’intérêt d’équilibre, les ménages souhaitent épargner ce que les entreprises désirent investir et l’offre des fonds est égale à la demande.

Plus la rémunération sur les prêts est élevée, plus on a une incitation à épargner => offre de fonds croissante.

Plus les emprunts sont chers, moins d'investissements on finance => demande de fonds décroissante.

Politiques gouvernementales influençant S et I[modifier | modifier le wikicode]

Taxes sur le revenu: une baisse des impôts sur le revenu découlant des intérêts donne une incitation aux ménages à épargner plus ⇒ à parité de taux d’intérêt la courbe d’offre de fonds se déplace vers la droite, le taux d’intérêt d’équilibre diminue et la quantité de fonds d’équilibre (et donc d’investissement) augmente (cf. graphique)

Impôts sur l’investissement: une réduction de l’imposition des investissements en capital neuf (sous forme d’un crédit d’impôt, par exemple) fait déplacer la courbe de demande de fonds vers l’extérieur ⇒ le taux d’intérêt d’équilibre s’accroît et la quantité de fonds d’équilibre (et donc d’épargne) augmente (cf. graphique).

Politiques budgétaires: si → déficit. Le cumul des déficits publics s’appelle dette publique. Quand le gouvernement finance la dépense publique par la dette, il emprunte des fonds pour couvrir son déficit et réduit les fonds prêtables disponibles pour financer les investissements du secteur privé (crowding-out ou éviction de l’épargne privée) ⇒ à parité de taux d’intérêt la courbe d’offre de fonds se déplace vers la gauche, le taux d’intérêt d’équilibre augmente et la quantité de fonds d’équilibre (et donc d’investissement) baisse (cf. graphique).

Incitation à l’épargne[modifier | modifier le wikicode]

Problèmes liés aux mesures d'incitation à l'épargne :

- Problème potentiel d’équité: une baisse des taxes sur l’épargne favorise d’avantage les individus plus riches (qui épargnent une plus grande partie de revenu). Pour cette raison certains économistes suggèrent de remplacer cette mesure avec une baisse d’impôts sur le revenu.

- Manque de réactivité des décisions d'épargne: l'épargne pourrait être peu sensible aux variations du taux d'intérêt car l'effet de revenu pourrait agir dans la direction opposée à l'effet de substitution (cf. cours de microéconomie). Suite à une hausse des gains découlant des intérêts (due à une réduction des taxes sur le revenu découlant des intérêts), l'effet de substitution pousse les ménages à épargner plus et consommer moins, mais un intérêt plus élevé implique un revenu plus élevé pour un certain niveau d'épargne, ce qui pourrait inciter les individus à consommer davantage et à épargner moins (effet de revenu). D'un point de vue empirique ces deux effets semblent se compenser (dans ce cas la courbe d'offre ne se déplace pas, ou se déplace peu, vers la droite).

Subventions à l’investissement[modifier | modifier le wikicode]

Déficit public et "crowding out"[modifier | modifier le wikicode]

L'effet d'éviction est une baisse de l'investissement et de la consommation privée qui est provoquée par une hausse des dépenses publiques.

L'effet d'éviction est d'une manière générale la conséquence de l'extension des activités du secteur public au détriment du secteur privé. Sous ce terme sont pointés — souvent par des auteurs économistes classiques — les excès d'un interventionnisme d'État qui entraverait, voire « évincerait » le secteur privé de certaines de ses possibilités d'action. Les économistes libéraux notamment utilisent cet argument pour critiquer les politiques budgétaires expansionnistes.[12]

Résumé[modifier | modifier le wikicode]

Le système financier est constitué par des institutions financières telles que les marchés financiers (marchés des actions et des obligations) et des intermédiaires financiers (les banques et les fonds mutuels). Son objectif est d’allouer l’épargne à l’investissement.

Sous l’hypothèse d’efficience des marchés, toutes les informations disponibles publiquement concernant les fondamentaux d’une entreprise sont déjà incorporés dans le prix des actions. Selon un certain nombre d’économistes, en réalité, l’hypothèse de marchés financiers efficients n’est pas vérifiée. Ceci est à l’origine de difficultés économiques très graves.

Dans une économie fermée, l’épargne privée sert à financer l’investissement privé et le déficit public.

Le taux d’intérêt est déterminé par l’offre et la demande de fonds prêtables. L’offre de fonds prêtables provient généralement des ménages qui épargnent une partie de leur revenu.

La demande de fonds prêtables provient généralement des ménages et des entreprises qui veulent emprunter pour pouvoir investir.

Un déficit public réduit l’épargne privée à disposition des emprunteurs et donc réduit l’offre de fonds prêtables. Cela conduit normalement à un taux d’intérêt d’équilibre plus élevé et moins de fonds prêtables. Quand le déficit public réduit l’investissement privé (crowding out) cela réduit la productivité et la croissance.

Annexes[modifier | modifier le wikicode]

- Efficiency and beyond, The Economist, 16.07.2009

- In defence of the dismal science, The Economist, 06.08.2009 (la réponse de Robert Lucas à l’article précédent)

Références[modifier | modifier le wikicode]

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Genève

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Neuchâtel

- ↑ Page personnelle de Federica Sbergami sur Research Gate

- ↑ Researchgate.net - Nicolas Maystre

- ↑ Google Scholar - Nicolas Maystre

- ↑ VOX, CEPR Policy Portal - Nicolas Maystre

- ↑ Nicolas Maystre's webpage

- ↑ Cairn.info - Nicolas Maystre

- ↑ Linkedin - Nicolas Maystre

- ↑ Academia.edu - Nicolas Maystre

- ↑ Action (finance). (2014, septembre 19). Wikipédia, l'encyclopédie libre. Page consultée le 01:06, décembre 29, 2014 à partir de http://fr.wikipedia.org/w/index.php?title=Action_(finance)&oldid=107568289.

- ↑ Effet d'éviction. (2014, septembre 17). Wikipédia, l'encyclopédie libre. Page consultée le 11:31, décembre 21, 2014 à partir de http://fr.wikipedia.org/w/index.php?title=Effet_d%27%C3%A9viction&oldid=107535591.