« Oferta, demanda y políticas gubernamentales » : différence entre les versions

Aucun résumé des modifications |

|||

| (18 versions intermédiaires par le même utilisateur non affichées) | |||

| Ligne 11 : | Ligne 11 : | ||

{{hidden | {{hidden | ||

|[[Introducción a la microeconomía]] | |[[Introducción a la microeconomía]] | ||

|[[Principios y conceptos de microeconomía]] ● [[Enfoque metodológico en el curso introductorio de microeconomía]] ● [[Fuerzas del mercado: oferta y demanda]] ● [[La elasticidad y sus aplicaciones]] ● [[Oferta, demanda y políticas gubernamentales]] ● [[Excedente del consumidor y del productor]] ● [[Las externalidades y el papel del Estado]] ● [[ | |[[Principios y conceptos de microeconomía]] ● [[Enfoque metodológico en el curso introductorio de microeconomía]] ● [[Fuerzas del mercado: oferta y demanda]] ● [[La elasticidad y sus aplicaciones]] ● [[Oferta, demanda y políticas gubernamentales]] ● [[Excedente del consumidor y del productor]] ● [[Las externalidades y el papel del Estado]] ● [[Principios y dilemas de los bienes públicos en la economía de mercado]] ● [[Los costos de producción]] ● [[Las empresas en perfecta competencia]] ● [[Las compañías de monopolio]] ● [[Competencia monopólica]] ● [[Oligopolio]] ● [[Limitaciones y preferencias del consumidor]] ● [[Elección del consumidor]] ● [[Problemas de información y elecciones públicas]] | ||

|headerstyle=background:#ffffff | |headerstyle=background:#ffffff | ||

|style=text-align:center; | |style=text-align:center; | ||

| Ligne 165 : | Ligne 165 : | ||

Sin embargo, cabe señalar que para que el control de los alquileres alcance los objetivos de eficacia y equidad, debe diseñarse y aplicarse de forma que se eviten los escollos mencionados anteriormente, como la escasez de viviendas, el deterioro de la calidad del parque inmobiliario y la discriminación en la asignación de viviendas. Esto podría incluir medidas como dirigir el control de los alquileres a los segmentos de la población que más lo necesitan, poner en marcha políticas que incentiven la construcción de nuevas viviendas y regular para garantizar que las viviendas de alquiler controlado cumplan unas normas de calidad decentes. Para equilibrar estas consideraciones, las políticas de vivienda pueden incluir diversas herramientas, como suplementos de alquiler para inquilinos con rentas bajas, créditos fiscales para los propietarios que mantengan y mejoren las viviendas de alquiler, y programas para fomentar la construcción de viviendas asequibles. Combinando el control de los alquileres con estas otras medidas, es posible abordar los problemas de equidad y eficiencia de una manera más completa y eficaz. | Sin embargo, cabe señalar que para que el control de los alquileres alcance los objetivos de eficacia y equidad, debe diseñarse y aplicarse de forma que se eviten los escollos mencionados anteriormente, como la escasez de viviendas, el deterioro de la calidad del parque inmobiliario y la discriminación en la asignación de viviendas. Esto podría incluir medidas como dirigir el control de los alquileres a los segmentos de la población que más lo necesitan, poner en marcha políticas que incentiven la construcción de nuevas viviendas y regular para garantizar que las viviendas de alquiler controlado cumplan unas normas de calidad decentes. Para equilibrar estas consideraciones, las políticas de vivienda pueden incluir diversas herramientas, como suplementos de alquiler para inquilinos con rentas bajas, créditos fiscales para los propietarios que mantengan y mejoren las viviendas de alquiler, y programas para fomentar la construcción de viviendas asequibles. Combinando el control de los alquileres con estas otras medidas, es posible abordar los problemas de equidad y eficiencia de una manera más completa y eficaz. | ||

== | == Precio mínimo == | ||

El concepto de precio mínimo es la antítesis del precio máximo en la regulación económica. Se trata de una intervención en la que el gobierno o una autoridad reguladora establece un precio mínimo legal para un bien o servicio, por debajo del cual no se permiten las transacciones. Esta medida suele ponerse en marcha para proteger los intereses de los productores o proveedores de servicios, garantizando que el precio de mercado no caiga por debajo de un determinado nivel, lo que de otro modo podría amenazar su capacidad para cubrir los costes de producción o mantener un nivel de vida aceptable. Un ejemplo común de precio mínimo es el salario mínimo en el mercado laboral. El gobierno fija el salario mínimo para evitar que los trabajadores estén mal pagados y garantizar que reciban un salario justo que les permita cubrir sus necesidades básicas. | |||

Sin embargo, al igual que un precio máximo debe estar por encima del precio de equilibrio para ser vinculante, un precio mínimo debe fijarse por encima del precio de equilibrio para tener un efecto real en el mercado. Si el precio mínimo se fija por debajo del precio de equilibrio, en el que la cantidad demandada es igual a la cantidad ofrecida, no tendrá ningún efecto inmediato en las transacciones del mercado, puesto que el precio natural de mercado ya es superior al mínimo. Cuando el precio mínimo es vinculante (es decir, se fija por encima del precio de equilibrio), puede dar lugar a un exceso de oferta: se ofrecerán en el mercado más bienes o servicios de los que los consumidores están dispuestos a comprar a ese precio. Esto puede dar lugar a excedentes, como existencias no vendidas o, en el caso del mercado laboral, desempleo. | |||

Por lo tanto, los precios mínimos deben utilizarse con precaución y en el contexto de un análisis exhaustivo de sus efectos potenciales. Pueden desempeñar un papel importante en la protección de los ingresos y la lucha contra la pobreza, pero cuando están mal ajustados, también pueden causar distorsiones indeseables en el mercado. | |||

[[Fichier:Prix plancher 1.png|400px|vignette|centré]] | [[Fichier:Prix plancher 1.png|400px|vignette|centré]] | ||

Este gráfico ilustra el impacto de un salario mínimo en el mercado laboral. Muestra dos curvas que se cruzan: la curva creciente de la oferta de mano de obra, que representa a las personas que desean trabajar, y la curva decreciente de la demanda de mano de obra, que representa a las empresas que desean contratar. | |||

El salario mínimo se indica mediante una línea horizontal que atraviesa el gráfico por encima del punto de intersección de las curvas de oferta y demanda. Este salario mínimo es un ejemplo de suelo de precios. Si este salario mínimo es superior al salario de equilibrio del mercado (el punto en el que las dos curvas se cruzan de forma natural), significa que es vinculante. El exceso de mano de obra, o desempleo, está representado por la diferencia horizontal entre la cantidad de mano de obra ofrecida y la cantidad demandada a este nivel de salario mínimo. Con un salario mínimo vinculante, las empresas sólo están dispuestas a contratar una cantidad de mano de obra inferior a la que los individuos están dispuestos a ofrecer con ese salario. Esto crea un excedente de mano de obra, es decir, desempleo. | |||

El análisis de este gráfico sugiere que, aunque el salario mínimo está diseñado para garantizar a los trabajadores unos ingresos decentes, también puede tener el efecto indeseable de crear desempleo, especialmente si el salario mínimo se fija sin tener en cuenta la situación específica del mercado laboral o los niveles de productividad. En efecto, si el coste de la mano de obra resulta demasiado elevado en relación con el valor producido por esa mano de obra, las empresas pueden reducir la contratación, automatizar determinadas funciones o deslocalizar puestos de trabajo a regiones donde los costes son más bajos. En realidad, el impacto de un salario mínimo sobre el empleo es objeto de un vivo debate entre los economistas. Algunos sostienen que el aumento del salario mínimo puede tener escasos efectos sobre el empleo, o incluso puede estimular la economía al aumentar el poder adquisitivo de los trabajadores. Otros subrayan los efectos negativos, sobre todo en sectores en los que la mano de obra es un coste importante y los márgenes son bajos. | |||

La eficacia de un salario mínimo como política depende, por tanto, de muchos factores, como el nivel de desarrollo económico, la estructura del mercado laboral y la flexibilidad de empresarios y trabajadores. En algunos casos, pueden ser necesarias medidas adicionales para minimizar el impacto negativo sobre el empleo, como formación para aumentar la productividad de los trabajadores o ayudas específicas para industrias especialmente afectadas. | |||

== | == Salario mínimo y desempleo == | ||

La elasticidad de la demanda de mano de obra es una medida de la capacidad de respuesta de los empresarios a los cambios en el coste de la mano de obra. Si la demanda de mano de obra es elástica, esto significa que incluso un pequeño aumento del salario mínimo puede dar lugar a una reducción significativa del número de puestos de trabajo que los empresarios están dispuestos a ofrecer. Esto es especialmente cierto en sectores en los que las empresas operan en mercados altamente competitivos con precios fijos, en los que no pueden repercutir fácilmente los costes adicionales a los consumidores sin perder cuota de mercado. | |||

Los sectores de baja cualificación y gran intensidad de mano de obra suelen caracterizarse por este tipo de competencia. En estos sectores, los márgenes de beneficio suelen ser bajos y los productos o servicios suelen estar estandarizados, lo que impide a las empresas subir los precios sin arriesgarse a perder clientes en favor de sus competidores. Cuando se incrementa el salario mínimo, las empresas de estos sectores pueden no ser capaces de absorber los costes adicionales y responder reduciendo el número de horas ofrecidas o empleando a menos trabajadores. Esto puede llevar a una situación en la que el salario mínimo provoque un aumento del desempleo, en particular entre los trabajadores poco cualificados, que a menudo son los menos capaces de encontrar otras formas de empleo debido a su falta de conocimientos especializados o formación avanzada. El aumento del desempleo entre estos trabajadores puede tener profundas consecuencias sociales y económicas, como el aumento de la pobreza y la reducción de la movilidad social. | |||

Sin embargo, es importante señalar que la relación entre el salario mínimo y el desempleo no es inequívoca. Algunos economistas sostienen que los aumentos del salario mínimo pueden estimular la demanda agregada al aumentar el poder adquisitivo de los trabajadores con bajos ingresos, lo que a su vez puede estimular el empleo y compensar los efectos de la elasticidad de la demanda de mano de obra. Otros sugieren que los aumentos moderados del salario mínimo pueden ser absorbidos por las empresas mediante aumentos de productividad o un pequeño incremento de los precios. Por lo tanto, es esencial que las decisiones políticas sobre el salario mínimo tengan en cuenta las especificidades del mercado laboral y las condiciones económicas de cada sector y región, y que vayan acompañadas de políticas complementarias, como la formación profesional y la educación, para ayudar a los trabajadores poco cualificados a adaptarse a los cambios del mercado laboral. | |||

Evaluar el impacto social y la redistribución de la renta asociados a la introducción de un salario mínimo es una cuestión compleja que implica sopesar los beneficios frente a los posibles inconvenientes. | |||

Beneficios de un salario mínimo: | |||

* | * Aumento de los ingresos: Para los trabajadores que permanecen en activo, el salario mínimo garantiza unos ingresos básicos, lo que puede ayudarles a salir de la pobreza y mejorar su calidad de vida. | ||

* | * Reducción de la desigualdad: Al aumentar los salarios de los trabajadores con bajos ingresos, el salario mínimo puede ayudar a reducir la diferencia de ingresos entre los trabajadores poco cualificados y los muy cualificados. | ||

* | * Estímulo de la demanda agregada: Los trabajadores con bajos ingresos tienden a gastar una mayor proporción de sus ingresos. Por lo tanto, aumentar sus salarios puede estimular la demanda de bienes y servicios, lo que puede tener un efecto positivo en la economía. | ||

Desventajas del salario mínimo: | |||

* | * Pérdida de empleo: Para los trabajadores que pierden su empleo como consecuencia de los costes adicionales que tienen que soportar los empresarios, las consecuencias pueden ser devastadoras, provocando dificultades económicas y una mayor dependencia de las prestaciones sociales. | ||

* | * Barrera de entrada al mercado laboral: Los trabajadores jóvenes y los que se incorporan al mercado laboral pueden tener más dificultades para conseguir un primer empleo si los empresarios son reacios a contratar con un salario mínimo más alto. | ||

* | * Costes para las pequeñas empresas: Las pequeñas empresas, sobre todo las que tienen márgenes de beneficio bajos, pueden verse especialmente afectadas por la introducción de un salario mínimo, lo que puede llevarlas a reducir su plantilla o, en casos extremos, a cerrar. | ||

Para evaluar el impacto neto de la política de salario mínimo, es necesario examinar la proporción de trabajadores que se benefician de un aumento salarial en comparación con los que sufren una pérdida de empleo o una reducción de la jornada laboral. Esto también implica tener en cuenta los costes indirectos, como el impacto en los precios de bienes y servicios o los cambios en el comportamiento de contratación de los empresarios. El impacto global de los salarios mínimos en la redistribución de la renta dependerá de la estructura económica y social de cada país o región. En algunos casos, los beneficios pueden superar a los costes, especialmente si el salario mínimo se complementa con otras medidas de apoyo como la formación profesional, los créditos fiscales para trabajadores con bajos ingresos y los programas de ayuda a la vivienda. Por lo tanto, una evaluación completa requiere no sólo un análisis de los datos económicos, sino también la consideración de las consecuencias sociales más amplias y los valores de equidad y justicia social de la sociedad. | |||

En un mercado laboral competitivo, en el que muchos empresarios compiten por contratar trabajadores, la introducción de un salario mínimo puede, según el modelo estándar, provocar un desequilibrio entre la oferta y la demanda de mano de obra y aumentar potencialmente el desempleo. Sin embargo, si el mercado laboral dista mucho de ser perfectamente competitivo y se asemeja más a un monopsonio -situación en la que hay un único empresario o un pequeño número de empresarios que dominan el mercado laboral-, el impacto del salario mínimo puede ser muy diferente. En un monopsonio, el empresario tiene el poder de fijar salarios más bajos que los que prevalecerían en un mercado competitivo debido a la falta de competencia por los trabajadores. Los trabajadores, al tener pocas o ninguna opción alternativa, se ven obligados a aceptar salarios más bajos. | |||

En este contexto, la introducción de un salario mínimo podría en realidad aumentar el empleo en lugar de reducirlo. Al fijar un salario mínimo, el gobierno puede obligar al monopolista a pagar salarios más altos, lo que puede acercar el salario al nivel competitivo y fomentar una mayor oferta de mano de obra. Paradójicamente, esto puede llevar al operador del monopsonio a contratar más trabajadores porque el salario mínimo elimina la ventaja que tenía el empresario al contratar menos trabajadores con un salario inferior al competitivo. Los modelos de monopsonio son más complejos e implican supuestos diferentes de los de un mercado laboral perfectamente competitivo. Requieren una comprensión matizada de la dinámica del mercado y de cómo se fijan y negocian los salarios. Estos modelos se estudian en cursos más avanzados de economía laboral, donde los alumnos aprenden a analizar los mercados de trabajo en contextos menos idealizados y a comprender las implicaciones políticas de estas situaciones menos estándar. | |||

La | La noción de salario mínimo recorre la historia económica y social como mecanismo de protección de los trabajadores contra la explotación y la precariedad. Las primeras encarnaciones de los controles salariales se remontan a la Gran Bretaña del siglo XVI, donde determinadas ciudades introdujeron umbrales salariales para frenar los abusos patronales y garantizar unos ingresos de subsistencia a los trabajadores. Estas medidas ad hoc reflejaban las preocupaciones sociales de la época y marcaron un temprano reconocimiento de la necesidad de regular las relaciones laborales. | ||

A finales del siglo XIX, a medida que el mundo entraba en una era de rápida industrialización, la cuestión de la remuneración de los trabajadores fue adquiriendo cada vez más importancia. En Nueva Zelanda, en 1894, y poco después en Australia, se introdujeron leyes nacionales sobre el salario mínimo, sentando precedentes legislativos que reconocían formalmente la necesidad de un suelo salarial para los trabajadores. Estas políticas fueron una respuesta a los retos planteados por la industrialización, como el rápido crecimiento de las ciudades, la urbanización y las condiciones de trabajo, a menudo difíciles, que se derivaron de ello. | |||

A principios del siglo XX, el Reino Unido siguió el ejemplo introduciendo su propia legislación sobre el salario mínimo en 1909, dirigida en particular a los sectores en los que la inseguridad y los bajos salarios eran moneda corriente. Esta legislación marcó un punto de inflexión en la forma en que el gobierno percibía su papel en la protección del bienestar económico de los trabajadores. | |||

En Estados Unidos, la situación evolucionaba de forma similar. Aunque ya en 1912 se habían introducido medidas de salario mínimo en algunos estados, no fue hasta la Fair Labor Standards Act de 1938 cuando se estableció un salario mínimo federal, antes de ser ampliado en 1966 para incluir a la mayoría de los trabajadores. Esta ampliación supuso el reconocimiento del hecho de que la regulación de los ingresos de los trabajadores era una cuestión nacional, que trascendía las fronteras estatales. | |||

A diferencia de estos ejemplos, Suiza destaca por no tener un salario mínimo legal a nivel nacional. Sin embargo, esto no significa que la cuestión de la remuneración de los trabajadores se deje al azar. A través de los convenios colectivos, los salarios mínimos se negocian entre sindicatos y empresarios, lo que demuestra un sólido modelo de diálogo social. La iniciativa popular de 2012 en Suiza, que pedía la introducción de un salario mínimo de 22 francos suizos por hora, atestigua el deseo de ciertos agentes sociales de codificar estas protecciones en la ley, aunque la iniciativa finalmente no tuvo éxito. | |||

Los ejemplos históricos y contemporáneos del salario mínimo revelan que, aunque los contextos y los mecanismos puedan variar, el principio subyacente permanece constante: la necesidad de garantizar a los trabajadores un salario que les permita vivir dignamente. A lo largo de los siglos, los gobiernos y las sociedades han buscado formas de equilibrar las fuerzas del mercado con la protección social, esforzándose por adaptar las políticas de salario mínimo a las realidades económicas y los valores de su tiempo. | |||

El debate sobre la relación entre salario mínimo y empleo es uno de los más antiguos y persistentes de la economía laboral. Los economistas han estudiado esta cuestión durante mucho tiempo, pero a pesar de décadas de investigación y análisis, todavía no existe un consenso empírico claro. Los estudios arrojan resultados divergentes, a menudo debido a diferencias en las metodologías, los periodos de tiempo y los lugares estudiados, así como los sectores económicos afectados. Por un lado, algunos economistas se basan en el modelo teórico estándar de la microeconomía, que predice que un aumento del salario mínimo por encima del nivel de equilibrio del mercado reducirá la demanda de mano de obra, lo que provocará un aumento del desempleo, especialmente entre los trabajadores poco cualificados. Argumentan que los empresarios intentarán reducir costes sustituyendo mano de obra por máquinas, deslocalizando la producción o simplemente contratando menos trabajadores. | |||

Sin embargo, otros economistas señalan estudios empíricos que sugieren que los efectos del salario mínimo sobre el empleo son mínimos o inexistentes. Estos estudios sugieren que los empresarios pueden absorber los costes adicionales del salario mínimo aumentando la productividad, reduciendo la rotación de personal, subiendo ligeramente los precios o reduciendo ligeramente los beneficios. Además, un salario mínimo más alto puede estimular la demanda agregada al aumentar el poder adquisitivo de los trabajadores con ingresos bajos. Las diferencias en los resultados empíricos también pueden atribuirse a las características propias de cada mercado laboral. Por ejemplo, en mercados con una gran demanda de mano de obra o en sectores en los que los salarios ya son elevados, el impacto de un aumento del salario mínimo podría ser insignificante. Por el contrario, en los mercados con menor demanda de mano de obra o en sectores muy sensibles a los costes, como la comida rápida o el comercio minorista, el impacto podría ser más significativo. | |||

Por último, cabe señalar que los efectos del salario mínimo pueden variar no sólo entre distintas regiones y sectores, sino también a lo largo del tiempo. Los cambios en las condiciones económicas, la evolución de las tecnologías, las tendencias demográficas y las políticas gubernamentales complementarias pueden influir en la forma en que los cambios en el salario mínimo afectan al empleo. Debido a esta complejidad y diversidad de resultados, el debate sobre el salario mínimo y el empleo sigue abierto, con argumentos válidos por ambas partes. Los responsables políticos a menudo tienen que navegar entre estos diferentes puntos de vista, tratando de encontrar un equilibrio que maximice los beneficios sociales al tiempo que minimiza los posibles efectos negativos sobre el empleo. | |||

= | = Fiscalidad = | ||

== | == Los recursos financieros del Estado == | ||

El Estado no depende únicamente de los ingresos fiscales o del endeudamiento para financiar sus numerosas funciones. También puede generar ingresos sustanciales de la gestión y venta de sus diversos activos. Históricamente y en el contexto actual, la venta de bienes públicos representa una importante fuente de ingresos para los gobiernos. Parcelas de terreno, edificios administrativos, instalaciones deportivas o culturales, incluso puertos o aeropuertos, pueden venderse al sector privado. Estas transferencias no son triviales y deben estudiarse cuidadosamente para garantizar que sean beneficiosas para la comunidad a largo plazo. Por ejemplo, la venta del Royal Mail británico en 2013 fue controvertida, entre otras cosas por las dudas sobre la valoración del negocio y el impacto en el servicio público. | |||

Los peajes son otro método histórico de financiación estatal. Ejemplos notables son los peajes de carretera, como los de la autopista M6 en el Reino Unido o la autopista A1 en Francia, que generan ingresos para el mantenimiento y la mejora de las infraestructuras de transporte. Del mismo modo, los derechos de paso sobre determinados puentes o túneles, como el Golden Gate Bridge de San Francisco, contribuyen a la gestión y conservación de estas infraestructuras emblemáticas. | |||

La privatización ha sido una tendencia importante en las últimas décadas, influida por las tendencias políticas y económicas que favorecen el papel del mercado. Los gobiernos han vendido parte o la totalidad de las empresas públicas, como ilustra la oleada de privatizaciones de los años 80 bajo el gobierno de Thatcher en el Reino Unido, que supuso la venta de empresas como British Telecom y British Gas. El objetivo de estas privatizaciones era reducir la deuda pública, inyectar eficiencia del sector privado en estas empresas y diversificar la propiedad de los activos económicos. | |||

Además, el Estado puede otorgar concesiones o licencias para explotar servicios o recursos. Éstas van desde las licencias de radiodifusión para emisoras de televisión y radio hasta las concesiones mineras o petrolíferas, que han sido un pilar de la financiación estatal en los países ricos en recursos. Noruega, por ejemplo, utilizó los ingresos de sus concesiones petrolíferas para crear un fondo soberano, hoy uno de los mayores del mundo, que garantiza beneficios a largo plazo para la población. | |||

Todos estos métodos de financiación estatal tienen sus ventajas e inconvenientes, y la elección depende de muchos factores, entre ellos la filosofía política del gobierno de turno, el estado de la economía y las necesidades específicas de la sociedad en un momento dado. La venta de activos puede proporcionar un alivio financiero inmediato, pero también puede suscitar preocupación por la pérdida de control sobre activos que antes se poseían colectivamente. Los peajes y las concesiones generan ingresos recurrentes, pero también pueden ser percibidos como impuestos adicionales por los usuarios. La privatización puede conducir a una mayor eficiencia y a la innovación impulsada por el mercado, pero también a una reducción de la calidad de los servicios si la rentabilidad se convierte en la principal preocupación de los nuevos propietarios privados. En definitiva, la gestión de las finanzas públicas y la elección de los métodos de financiación siguen siendo una tarea compleja que debe abordarse prestando especial atención a las consecuencias tanto a corto como a largo plazo. | |||

La | La principal fuente de financiación del Estado procede de su poder de recaudación de impuestos sobre los particulares y las empresas. Este poder de coerción fiscal es un atributo fundamental de la soberanía del Estado, que le permite movilizar los recursos necesarios para proporcionar bienes y servicios públicos, mantener el orden y la seguridad y llevar a cabo proyectos de infraestructura. Los impuestos adoptan muchas formas, entre otras: | ||

# | # Impuestos sobre la renta: Gravan a las personas físicas y jurídicas. El impuesto sobre la renta de las personas físicas suele ser progresivo, lo que significa que el tipo impositivo aumenta con el nivel de ingresos. Para las empresas, el impuesto de sociedades se calcula sobre los beneficios. | ||

# | # Impuestos sobre el consumo: El impuesto sobre el valor añadido (IVA) o el impuesto sobre las ventas se aplica a los bienes y servicios. Este impuesto es regresivo, ya que absorbe una mayor proporción de los ingresos de los hogares con bajos ingresos. | ||

# | # Impuestos sobre la propiedad: Gravan los bienes inmuebles y son una importante fuente de ingresos para los gobiernos locales. | ||

# | # Derechos de aduana: Gravan las mercancías importadas y tienen una doble función: generar ingresos y proteger a las industrias nacionales de la competencia extranjera. | ||

# | # Cotizaciones sociales: Destinadas a financiar los sistemas de seguridad social, estas cotizaciones suelen recaer sobre los salarios de los empleados y los empresarios. | ||

Los gobiernos también pueden cobrar tasas por el uso de recursos naturales (como el petróleo, el gas y los minerales) o por la expedición de licencias y permisos en determinados ámbitos regulados (como la radiodifusión o la pesca). Los impuestos son esenciales no sólo para financiar el gasto público, sino también para aplicar las políticas económicas y sociales. Por ejemplo, los impuestos pueden utilizarse para redistribuir la riqueza, fomentar o desincentivar determinados comportamientos económicos y estabilizar la economía. Sin embargo, la introducción de estos gravámenes debe gestionarse cuidadosamente para no ahogar la actividad económica ni aumentar injustamente la carga sobre determinados sectores de la población. | |||

Históricamente, la evolución de los sistemas fiscales ha reflejado los cambios en el equilibrio entre las necesidades de financiación del Estado y la capacidad de pago de la sociedad. Por ejemplo, la reforma fiscal llevada a cabo en Estados Unidos en 1913, que introdujo el impuesto federal sobre la renta, supuso un importante cambio en la política fiscal, al reconocer la necesidad de contar con una fuente de ingresos más estable y equitativa para financiar las crecientes actividades gubernamentales. Desde una perspectiva contemporánea, el diseño y la administración de los sistemas fiscales son importantes cuestiones de gobernanza, con un delicado equilibrio que hay que mantener entre la eficiencia económica, la equidad social y la aceptabilidad política. | |||

Además de los impuestos, el Estado financia sus actividades por otros medios, como el endeudamiento y las transferencias, cada uno con su propia dinámica e implicaciones. | |||

# | # Endeudamiento público: Los gobiernos piden prestado dinero para financiar los gastos que superan sus ingresos fiscales. Esta deuda se contrae a menudo mediante la emisión de bonos del Estado, que son instrumentos financieros que prometen devolver la cantidad prestada con intereses en una fecha futura determinada. Estos bonos pueden ser adquiridos por particulares, empresas, bancos e incluso otros países. El endeudamiento tiene una serie de ventajas, como la capacidad de financiar grandes proyectos de infraestructura, estimular la economía en tiempos de desaceleración y satisfacer necesidades urgentes sin aumentar inmediatamente los impuestos. Sin embargo, un endeudamiento excesivo puede acarrear problemas a largo plazo, sobre todo en términos de cargas de intereses y sostenibilidad fiscal. | ||

# | # Transferencias: Las transferencias son otra fuente de financiación de la actividad gubernamental. Pueden adoptar la forma de ayuda financiera de otros Estados u organizaciones internacionales, como subvenciones, donaciones o ayuda al desarrollo. Las transferencias también pueden proceder de fondos intergubernamentales dentro del mismo país, donde el gobierno central redistribuye recursos a los gobiernos locales o regionales. Esta forma de financiación es especialmente importante para las regiones o países que no disponen de recursos propios suficientes para financiar sus actividades, o para los países en desarrollo que pueden depender de la ayuda exterior para sus proyectos de desarrollo. | ||

Una dependencia excesiva de los empréstitos puede conducir a un endeudamiento insostenible, mientras que la dependencia de las transferencias puede comprometer la autonomía política y económica. Por ejemplo, la crisis de la deuda soberana en la eurozona ha puesto de relieve los retos asociados a una elevada deuda pública, donde países como Grecia han tenido que aplicar severas medidas de austeridad en respuesta a las condiciones impuestas por los acreedores internacionales. | |||

Ambas formas de financiación subrayan la necesidad de que los gobiernos mantengan un cuidadoso equilibrio entre las distintas fuentes de ingresos. Una combinación sensata de impuestos, préstamos y transferencias puede proporcionar la flexibilidad necesaria para satisfacer las necesidades públicas sin comprometer la salud financiera del Estado a largo plazo. | |||

== | == Impuestos == | ||

Los impuestos son la principal fuente de ingresos de la mayoría de los países y se caracterizan por recaudarse sin contraprestación directa. Esto significa que, a diferencia de los servicios o bienes específicos adquiridos por un consumidor, los contribuyentes no reciben un servicio o bien específico a cambio del impuesto que pagan. | |||

Los impuestos se utilizan para financiar una amplia gama de servicios públicos y funciones estatales que benefician a la sociedad en su conjunto, y no a individuos concretos. Entre ellos se incluyen: | |||

* | * Servicios públicos e infraestructuras: Los impuestos financian servicios esenciales como la sanidad pública, la educación, la seguridad (policía y ejército), el mantenimiento de las infraestructuras (carreteras, puentes, sistemas de agua y electricidad) y los servicios sociales | ||

* | * Redistribución de la riqueza: Los impuestos también permiten redistribuir la riqueza dentro de la sociedad, sobre todo a través de programas de seguridad social, subsidios de desempleo, pensiones de jubilación y ayudas a personas con rentas bajas o con discapacidad. | ||

* | * Estabilidad y crecimiento económicos: Los ingresos fiscales ayudan al Estado a invertir en sectores clave para estimular el crecimiento económico y a intervenir en caso de fluctuaciones económicas, por ejemplo aumentando el gasto en tiempos de recesión para apoyar la demanda. Inversión en el futuro: Los impuestos también financian proyectos de investigación y desarrollo, iniciativas medioambientales y programas educativos, que son esenciales para el desarrollo a largo plazo de una sociedad. | ||

La ausencia de contraprestación directa de los impuestos es lo que los distingue de las tarifas o tasas, cuyos pagos están directamente vinculados a la prestación de un servicio o bien específico. Por ejemplo, los peajes de carretera o las tasas universitarias son pagos por servicios específicos, mientras que los impuestos se recaudan por el bien común y benefician a la sociedad en su conjunto. | |||

Sin embargo, la naturaleza de los impuestos sin compensación directa plantea retos en términos de percepción y aceptabilidad. Los ciudadanos y las empresas pueden mostrarse reacios a pagar impuestos si no reciben beneficios directos o si consideran que los fondos no se utilizan de forma eficiente. Esto hace que la transparencia, la responsabilidad y la eficiencia en la gestión de los ingresos fiscales sean cruciales para mantener la confianza pública y la legitimidad del Estado. | |||

La | La distinción entre impuestos directos e indirectos es un elemento clave de la fiscalidad moderna, que refleja diferentes métodos de recaudación de ingresos fiscales. | ||

# | # Impuestos directos: Son gravámenes fiscales que dependen de la situación financiera del individuo o la entidad (persona física o jurídica). Los impuestos directos son generalmente progresivos, lo que significa que el tipo impositivo aumenta con la capacidad de pago del contribuyente. He aquí algunos ejemplos de impuestos directos: | ||

#* | #* Impuesto sobre la renta: recae directamente sobre la renta de las personas físicas o jurídicas. En el caso de los particulares, este impuesto puede tener en cuenta diversos factores, como la renta total, la situación familiar y las deducciones permitidas. | ||

#* | #* Impuesto de sociedades: grava los beneficios de las empresas. | ||

#* | #* Impuesto sobre el patrimonio: se basa en el valor de la propiedad. Los impuestos directos suelen considerarse más justos porque se ajustan a la capacidad de pago de las personas. Sin embargo, también pueden ser más complejos de administrar y recaudar. # Impuestos indirectos: Estos impuestos gravan las transacciones de mercado y no dependen de las características individuales de la persona que paga el impuesto, lo que los hace más anónimos. Los impuestos indirectos suelen ser regresivos, ya que se llevan una mayor proporción de los ingresos de los hogares con bajos ingresos. Ejemplos de impuestos indirectos: | ||

# | #* Impuesto sobre el valor añadido (IVA) o impuesto sobre las ventas: Se aplica a la mayoría de bienes y servicios. | ||

#* | #* Impuestos especiales: Se aplican a ciertos productos específicos como el alcohol, el tabaco y el combustible. | ||

#* | #* Derechos de aduana: Se aplican a los bienes importados. Los impuestos indirectos suelen ser más fáciles de recaudar y menos propensos a ser eludidos que los directos. Sin embargo, pueden recaer de forma desproporcionada sobre los consumidores con rentas bajas, ya que estos impuestos se aplican uniformemente con independencia de los ingresos. | ||

#* | |||

En | En la práctica, la mayoría de los sistemas fiscales utilizan una combinación de impuestos directos e indirectos para financiar el gasto público. Esta combinación pretende equilibrar los objetivos de recaudación eficaz, equidad fiscal y estabilidad económica. | ||

Los impuestos pueden dividirse en dos grandes categorías en función de cómo se calculan y recaudan: ad valorem y unitarios (o específicos). Cada uno de estos métodos tiene sus propias características y aplicaciones. | |||

# | # Fiscalidad ad valorem: En este tipo de fiscalidad, la cuantía del impuesto es proporcional al valor del bien o servicio gravado. El tipo impositivo se expresa en porcentaje, y la base imponible es el valor monetario del artículo gravado. | ||

#* | #* Ejemplo de IVA: El Impuesto sobre el Valor Añadido (IVA) es un ejemplo típico de impuesto ad valorem. El IVA se calcula como un porcentaje del valor de los bienes o servicios vendidos. Por ejemplo, si un producto cuesta 100 euros y el IVA es del 20%, el consumidor pagará 120 euros (100 euros + 20% de IVA). Los impuestos ad valorem se utilizan mucho porque son flexibles y se adaptan al valor de las transacciones. También son relativamente fáciles de administrar y comprender para los contribuyentes. | ||

# | # Imposición unitaria (o específica): Con este método, el importe del impuesto se fija por unidad física de bien gravado, independientemente de su valor. Por tanto, el tipo se expresa en unidades monetarias por unidad física (por ejemplo, por litro, por kilogramo, etc.) | ||

#* | #* Ejemplo del impuesto sobre la gasolina: Un ejemplo clásico es el impuesto sobre la gasolina. Si el impuesto es de 73 céntimos por litro de gasolina sin plomo, significa que por cada litro vendido se añadirán 73 céntimos al precio, independientemente del precio básico de la gasolina. Los impuestos unitarios se utilizan a menudo para productos en los que es más apropiado gravar la cantidad que el valor, como en el caso de los productos del tabaco, el alcohol o los combustibles. Estos impuestos pueden tener objetivos específicos, como desincentivar el consumo de productos perjudiciales para la salud o el medio ambiente. | ||

Cada uno de estos métodos tiene sus ventajas e inconvenientes. Los impuestos ad valorem se ajustan automáticamente a las fluctuaciones de los precios y pueden ser más justos en función de la capacidad de pago. Los impuestos unitarios, por su parte, son sencillos de calcular y recaudar, y pueden ser más eficaces para alcanzar determinados objetivos políticos, como reducir el consumo de ciertos productos. La elección entre estos métodos depende de los objetivos específicos de la política fiscal y de la naturaleza de los bienes y servicios de que se trate. | |||

El Impuesto sobre el Valor Añadido (IVA) es una importante fuente de ingresos fiscales para muchos gobiernos, incluida la Confederación Suiza. El hecho de que los ingresos por IVA representen una parte sustancial de los recursos de la Confederación subraya su importancia en la estructura fiscal del país. | |||

En | En Suiza, el IVA se recauda a diferentes tipos en función de la naturaleza de los bienes y servicios: | ||

* | * Tipo normal del 8%: Este tipo se aplica a la mayoría de los bienes y servicios. Es un tipo relativamente moderado en comparación con los aplicados en otros países europeos, donde el tipo del IVA puede superar el 20%. El tipo normal está diseñado para cubrir una amplia gama de productos y servicios, proporcionando una fuente significativa y regular de ingresos fiscales para el gobierno. | ||

* | * Tipo reducido del 2,5% para alimentación, deporte y cultura: Este tipo reducido se aplica a bienes y servicios considerados esenciales o beneficiosos para la sociedad. El objetivo de este tipo reducido es hacer estos bienes y servicios más accesibles al conjunto de la población, en reconocimiento de su importancia para el bienestar cotidiano de las personas. Los alimentos, por ejemplo, se gravan a este tipo reducido para aliviar la carga financiera de los consumidores, en particular de los hogares con bajos ingresos. | ||

La | La estructura del IVA en Suiza refleja un equilibrio entre la necesidad de generar ingresos para el Estado y el deseo de mantener la asequibilidad de los bienes esenciales. Este enfoque estratificado, con diferentes tipos de IVA, es una característica común de los sistemas de IVA en muchos países, permitiendo flexibilidad en la persecución de objetivos fiscales y sociales. | ||

La | La significativa dependencia del IVA para los ingresos públicos también demuestra la solidez del consumo como base impositiva. Sin embargo, también subraya la importancia de una administración tributaria eficiente para recaudar estos ingresos y de una política fiscal equilibrada para garantizar que la carga fiscal no recaiga excesivamente sobre el consumo, especialmente sobre los sectores más vulnerables de la sociedad. | ||

== | == Impuestos indirectos == | ||

Los impuestos indirectos reducen los incentivos para producir y consumir, porque aumenta el precio que paga el consumidor y disminuye el que recibe el productor. La diferencia entre ambos es el importe del impuesto que recauda el gobierno (<math>p^d - p^s = t</math>). | |||

Los impuestos indirectos, como el impuesto sobre el valor añadido (IVA) o los impuestos especiales, repercuten en los incentivos para producir y consumir al alterar los precios que pagan los consumidores y reciben los productores. Cuando se impone un impuesto sobre un bien o servicio, el precio pagado por el consumidor (señalado <math>p^d</math> en la ecuación) aumenta, mientras que el precio recibido por el productor (señalado <math>p^s</math> en la ecuación) disminuye. La diferencia entre estos dos precios es el importe del impuesto (<math>t</math>), que recauda el gobierno. | |||

Para el consumidor, el impuesto aumenta el coste de compra, lo que puede reducir la demanda del bien o servicio. Para el productor, el impuesto reduce los ingresos que recibe por la venta, lo que puede reducir el incentivo para producir u ofrecer el bien o servicio. Esto puede llevar a una pérdida de eficiencia económica, ya que el impuesto crea una brecha entre el precio que los consumidores están dispuestos a pagar y el precio que los productores están dispuestos a aceptar. Esta pérdida de eficiencia suele representarse gráficamente en los modelos económicos mediante una pérdida de excedente, que es la pérdida combinada de excedente del consumidor y del productor debida al impuesto. En teoría, esta pérdida representa una reducción de la eficiencia global del mercado: se producen menos transacciones que en ausencia del impuesto y los recursos no se utilizan de la forma más eficiente posible. | |||

Sin embargo, es importante señalar que los impuestos indirectos son una herramienta clave para que los gobiernos generen los ingresos necesarios para financiar los servicios públicos y las infraestructuras. Además, en algunos casos, los impuestos indirectos pueden utilizarse para objetivos políticos específicos, como desincentivar el consumo de productos perjudiciales para la salud (como el tabaco y el alcohol) o el medio ambiente (como los combustibles fósiles). Así, aunque los impuestos indirectos pueden reducir los incentivos para producir y consumir, reduciendo potencialmente la eficiencia económica, también pueden justificarse por consideraciones de política pública más amplias. | |||

Cuando se grava un bien, el impacto de ese impuesto en el mercado depende de la elasticidad-precio de la oferta y la demanda. La elasticidad de los precios mide la sensibilidad de las cantidades ofrecidas o demandadas a una variación del precio. Esta sensibilidad desempeña un papel clave a la hora de determinar cómo se distribuye la carga fiscal entre consumidores y productores. | |||

# | # Reducción de las cantidades comercializadas: La introducción de un impuesto sobre un bien o un servicio aumenta generalmente el precio que deben pagar los consumidores y reduce el precio que reciben los productores, lo que provoca una reducción de las cantidades comercializadas en el mercado en comparación con una situación de equilibrio sin impuesto. Esto se traduce en una pérdida de excedente para consumidores y productores, y en una reducción de la eficiencia global del mercado. | ||

# | # Impacto del impuesto: El impacto, o carga, del impuesto depende de la elasticidad relativa de la oferta y la demanda. | ||

#* Si la | #* Si la demanda es relativamente inelástica (es decir, los consumidores no reducen mucho su cantidad demandada aunque suba el precio), los consumidores soportarán una mayor parte de la carga del impuesto. | ||

#* | #* A la inversa, si la oferta es relativamente inelástica (es decir, los productores no reducen mucho su cantidad ofrecida aunque disminuya el precio que reciben), entonces los productores soportarán una mayor parte de la carga del impuesto. En este caso, los productores siguen suministrando el producto a pesar de la caída del precio neto que reciben. | ||

La | La forma en que se distribuye la carga fiscal tiene importantes implicaciones para las políticas fiscales y su impacto en los distintos grupos de la sociedad. Por ejemplo, un impuesto sobre un bien de primera necesidad, cuya demanda suele ser inelástica, puede pesar más sobre los consumidores, incluidos los hogares con rentas bajas. En cambio, un impuesto sobre un bien de lujo, cuya demanda es más elástica, podría tener un mayor impacto sobre los productores. | ||

Esta distribución de la incidencia fiscal es un elemento clave a tener en cuenta a la hora de diseñar políticas fiscales justas y eficaces. Los responsables de la toma de decisiones deben evaluar no sólo el potencial recaudatorio de los impuestos, sino también sus efectos sobre los consumidores y los productores y, por extensión, sobre la economía en su conjunto. | |||

== | == Impuestos sobre los consumidores frente a impuestos sobre los productores == | ||

Cuando se trata del impacto económico de los impuestos, el hecho de que el impuesto recaiga técnicamente sobre los consumidores o sobre los productores no afecta fundamentalmente a la distribución de su carga, ni a la cantidad de equilibrio en el mercado, ni al importe total de los ingresos fiscales. Esto se debe a la llamada incidencia fiscal, que depende de la elasticidad relativa de la oferta y la demanda y no de a quién se aplica oficialmente el impuesto. | |||

# | # Independencia de la incidencia fiscal del contribuyente legal: Tanto si el impuesto se aplica a los consumidores como a los productores, provocará un aumento del precio pagado por los consumidores y una reducción del precio recibido por los productores. En ambos casos, el mercado se ajusta hasta alcanzar un nuevo precio de equilibrio en el que la cantidad demandada es igual a la cantidad ofrecida. La diferencia clave radica en la forma en que se modifica el precio de mercado para absorber el impuesto. | ||

# | # Cantidad de equilibrio e ingresos fiscales: La cantidad de equilibrio en el mercado tras la imposición de un impuesto será la misma tanto si el impuesto recae sobre los consumidores como sobre los productores. Del mismo modo, los ingresos fiscales generados por el impuesto serán idénticos en ambos casos. Lo que cambia es la forma en que se distribuye la carga fiscal entre consumidores y productores. | ||

# | # Papel de la elasticidad: El factor decisivo en la distribución de la carga fiscal es la elasticidad de la oferta y la demanda. Si la demanda es inelástica en relación con la oferta, los consumidores soportarán una mayor parte de la carga fiscal, independientemente de la parte sobre la que se aplique técnicamente el impuesto. A la inversa, si la oferta es inelástica con respecto a la demanda, los productores soportarán una mayor parte de la carga. | ||

El impacto económico de un impuesto depende, pues, de la forma en que modifica los incentivos y el comportamiento en el mercado, y no de la parte sobre la que se impone oficialmente. Esta distinción es crucial para comprender los efectos reales de las políticas fiscales y diseñar impuestos que alcancen los objetivos deseados de forma justa y eficiente. | |||

== | == Impuestos a los consumidores == | ||

Cuando un impuesto grava directamente a los consumidores, tiene un impacto significativo en la economía y en el comportamiento de los agentes del mercado. Tomemos el ejemplo de un impuesto sobre los productos de lujo. Supongamos que el gobierno decide imponer un impuesto adicional sobre estos productos, aumentando así el precio que los consumidores tienen que pagar. En este supuesto, el precio de compra de un reloj de lujo, por ejemplo, aumentaría en la cuantía del impuesto. Este aumento del precio afectaría a la demanda de estos relojes. Si los consumidores consideran que el reloj es un artículo de lujo del que pueden prescindir, podrían reducir su compra o buscar alternativas más baratas, lo que reflejaría una demanda elástica. Sin embargo, el impacto de este impuesto no se limita a los consumidores. Los fabricantes de relojes de lujo también sentirían los efectos de este impuesto. Al caer la demanda, podrían verse obligados a recortar los precios o reducir la producción. En otras palabras, aunque el impuesto recae sobre los consumidores, parte de su carga económica se traslada a los productores. | |||

Cómo se distribuye esta carga fiscal entre consumidores y productores depende en gran medida de la elasticidad de la demanda y la oferta. Si los consumidores tienen pocas alternativas y consideran que los relojes de lujo son esenciales, es posible que sigan comprando a pesar de la subida de precios, absorbiendo así una mayor proporción de la carga fiscal. Por el contrario, si los consumidores son sensibles a los precios y reducen considerablemente sus compras, los productores tendrán que absorber una mayor proporción del impuesto en forma de reducción de ingresos. Los ingresos fiscales generados por este impuesto dependerían del número de transacciones que tengan lugar tras su imposición. Si el impuesto provoca una reducción significativa de las ventas, es posible que no se alcancen los ingresos previstos. Esto ilustra un dilema habitual en política fiscal: encontrar el equilibrio entre imponer impuestos para generar ingresos y evitar desincentivar la actividad económica. | |||

Históricamente, muchos gobiernos han utilizado los impuestos sobre los productos de consumo para generar ingresos. Por ejemplo, el impuesto sobre el té que condujo a la famosa Boston Tea Party fue un impuesto impuesto por el gobierno británico a los consumidores de té en las colonias americanas. Este impuesto acabó teniendo un gran impacto político, contribuyendo al descontento que desembocó en la Revolución Americana. | |||

Los impuestos impuestos a los consumidores pueden parecer dirigidos directamente a quienes compran los productos, pero sus efectos se extienden por toda la economía, afectando tanto a la demanda como a la oferta e influyendo en las decisiones de productores y consumidores. La forma en que se estructuran estos impuestos y su nivel pueden tener importantes consecuencias para la dinámica del mercado y los objetivos de la política fiscal. | |||

[[Fichier:Taxe sur les consommateurs.png|400px|vignette|centré| | [[Fichier:Taxe sur les consommateurs.png|400px|vignette|centré|Un impuesto de 0,50 euros para los consumidores.]] | ||

El gráfico ilustra el impacto de un impuesto sobre el consumo de helados. Inicialmente, el mercado se estabiliza en un punto en el que el precio es de 3,00 euros y las cantidades de helado comercializadas corresponden al equilibrio entre la oferta y la demanda. La introducción de un impuesto de 0,50 euros por unidad de helado para los consumidores provoca una transformación del comportamiento de compra: la curva de la demanda se desplaza hacia abajo en una cantidad equivalente al impuesto, lo que ilustra una reducción de la cantidad de helado que los consumidores están dispuestos a comprar a cada nivel de precios. | |||

Como resultado de esta imposición, el precio que los consumidores pagan por el helado aumenta a 3,30 euros, incorporando el impuesto de 0,50 euros. Sin embargo, el precio que realmente reciben los productores desciende a 2,80 euros, ya que el impuesto aplicado a los consumidores les lleva a reducir su demanda. Esta divergencia entre el precio pagado por los consumidores y el precio recibido por los productores es la manifestación concreta de la carga fiscal compartida entre ambas partes. | |||

El equilibrio del mercado se desplaza entonces a un punto en el que se comercializan menos helados que antes, reflejo directo de la reducción de la demanda debida al aumento de los precios para los consumidores. Este ajuste del mercado no es simplemente una cuestión de precios; también es sintomático de una pérdida de eficiencia del mercado, en el que consumidores y productores ven disminuir su excedente económico como consecuencia del impuesto. | |||

El impacto exacto de este impuesto en el mercado no depende intrínsecamente de qué parte lo paga al gobierno. Independientemente de que sean los consumidores o los productores los designados como responsables del pago del impuesto, el efecto sobre el precio de venta y el precio de compra es el mismo, una vez que se tienen en cuenta las reacciones del mercado. Lo que importa no es quién remite el dinero del impuesto al Estado, sino cómo la elasticidad de la oferta y la demanda determina la distribución efectiva de esta carga fiscal. | |||

Esta distribución está influida por la sensibilidad de los consumidores a las variaciones de los precios (elasticidad de la demanda) y por la capacidad de reacción de los productores a las variaciones de la renta (elasticidad de la oferta). Si los consumidores tienen pocas opciones alternativas y siguen comprando helados a pesar de la subida de precios, soportarán una gran proporción del impuesto. Por el contrario, si los productores no pueden reducir sus costes de producción o aumentar su precio de venta, absorberán una mayor parte de la carga. | |||

Este ejemplo demuestra la importancia del análisis económico para comprender las implicaciones de las políticas fiscales. Un impuesto sobre los consumidores puede parecer simple a primera vista, pero crea ondas que afectan a todo el mercado, influyendo tanto en el bienestar de los consumidores como en la salud financiera de los productores, al tiempo que cambia la dinámica general de la economía. | |||

== | == Impuestos sobre los productores == | ||

Cuando se impone un impuesto a los productores, se hace recaer directamente sobre los ingresos empresariales procedentes de la venta de bienes o servicios. Puede considerarse como un coste adicional a la producción. Por ejemplo, si un gobierno introduce un impuesto sobre cada kilogramo de café producido, los productores de café verán aumentar sus costes en la cuantía de este impuesto. | |||

La | La respuesta inmediata de los productores podría ser intentar repercutir este impuesto a los consumidores en forma de precios más altos. Si el mercado es competitivo, los productores pueden tener dificultades para hacerlo plenamente, ya que corren el riesgo de perder cuota de mercado en favor de sus competidores o de productos sustitutivos. La capacidad de trasladar la carga del impuesto depende mucho de la elasticidad de la demanda de los consumidores. Si la demanda es inelástica, los consumidores seguirán comprando el producto a pesar del aumento de precio, y soportarán la mayor parte de la carga fiscal. Si la demanda es elástica, los consumidores reducirán sus compras y los productores tendrán que absorber una mayor proporción de la carga fiscal. | ||

El impuesto sobre los productores también tiene consecuencias más amplias para la economía. Puede desalentar la inversión en sectores específicos, reducir el incentivo para innovar o mejorar la productividad si los márgenes de beneficio se ven erosionados por el impuesto. A largo plazo, esto puede provocar una reducción de la oferta, un aumento de los precios y, potencialmente, un mercado menos dinámico. | |||

En la historia económica, los impuestos sobre los productores se han utilizado a menudo para proteger a las industrias nacientes o para fomentar o desincentivar determinadas prácticas industriales. Sin embargo, a veces han sido criticados por su impacto en los precios al consumo y por distorsionar los incentivos económicos. Por ejemplo, los impuestos sobre los cigarrillos pretenden reducir el consumo aumentando el coste de producción, lo que se traduce en precios más altos para los consumidores. Sin embargo, estos impuestos también pueden fomentar el mercado negro si los precios legales se vuelven demasiado elevados. | |||

Por tanto, los responsables políticos deben evaluar cuidadosamente el impacto económico de los impuestos sobre los productores, teniendo en cuenta la reacción probable de productores y consumidores, así como los efectos potenciales sobre la producción global, el empleo y el crecimiento económico. Se trata de un delicado acto de equilibrio que requiere un conocimiento profundo de la dinámica específica del mercado de cada sector. | |||

[[Fichier:Taxes sur les producteurs.png|400px|vignette|centré| | [[Fichier:Taxes sur les producteurs.png|400px|vignette|centré|Un impuesto de 0,50 euros para los productores.]] | ||

En el gráfico se observan los efectos de un impuesto impuesto a los productores de helados. Antes de la imposición del impuesto, el mercado alcanza un punto de equilibrio en el que el precio del helado se fija en 3,00 euros y se intercambia una determinada cantidad entre productores y consumidores. Este punto de equilibrio refleja un consenso entre la cantidad que los productores están dispuestos a ofrecer y la cantidad que los consumidores están dispuestos a comprar a este precio. | |||

La introducción de un impuesto de 0,50 euros sobre los productores cambia esta situación. Este impuesto representa un coste adicional por cada unidad de helado producida, lo que provoca un desplazamiento hacia arriba de la curva de oferta. En la práctica, esto significa que para seguir ofreciendo la misma cantidad de helado, los productores tienen que recibir un precio más alto para compensar el coste del impuesto. En respuesta, la curva de oferta se desplaza a una nueva posición, indicando un precio más alto necesario para equilibrar el mercado. | |||

Como resultado, el precio que pagan los consumidores por el helado sube a 3,30 euros, mientras que los productores sólo reciben 2,80 euros después del impuesto. Esta diferencia de 0,50 euros es exactamente el importe del impuesto que recauda el Gobierno, lo que ilustra el impacto fiscal del impuesto. A pesar de que el impuesto grava directamente a los productores, la carga económica del impuesto se comparte con los consumidores, que acaban pagando un precio más alto. | |||

El equilibrio del mercado se reajusta a un nivel en el que se comercializa menos helado que antes, un efecto directo de la reducción de la demanda inducida por el aumento del precio. Esta reducción de la cantidad comercializada indica una pérdida de eficiencia del mercado, ya que el impuesto desincentiva las transacciones que de otro modo se habrían realizado. El mercado ya no alcanza el nivel óptimo de intercambio que maximizaría el bienestar de consumidores y productores. | |||

El impacto del impuesto sobre los productores va más allá del simple coste adicional por unidad producida; tiene repercusiones sobre el mercado en su conjunto. Los productores pueden verse obligados a reducir la producción en respuesta a la caída de la demanda, lo que puede dar lugar a una reducción del empleo en el sector del helado o desalentar la inversión en nuevas tecnologías o capacidad de producción. | |||

En | En resumen, el gráfico muestra que los impuestos sobre los productores afectan a los precios al consumo y alteran el equilibrio natural del mercado. Estos cambios no son sólo cifras en los balances; reflejan cambios en el comportamiento de los consumidores y en las estrategias de producción, y tienen implicaciones más amplias para la economía en su conjunto. Por ello, los responsables políticos deben tener muy en cuenta estos efectos a la hora de diseñar las políticas fiscales, equilibrando la necesidad de ingresos públicos con los objetivos de mantener un mercado dinámico y eficiente. | ||

== | == Fiscalidad: ¿quién paga? El papel de la elasticidad de los precios == | ||

La | La distribución de la carga fiscal entre consumidores y productores es una cuestión central de la economía fiscal, que no depende del agente al que se impone legalmente el impuesto. La esencia de este reparto se basa en los conceptos de elasticidad-precio de la oferta y la demanda. | ||

La elasticidad-precio de la demanda mide la sensibilidad de la cantidad demandada a una variación del precio. Si la demanda es inelástica, un aumento del precio debido a un impuesto sólo provocará una ligera disminución de la cantidad demandada. Los consumidores siguen comprando casi la misma cantidad del bien a pesar del aumento de precio. En este caso, los consumidores absorben gran parte de la carga fiscal porque no reducen significativamente su consumo en respuesta a la subida de precios. Por el contrario, la elasticidad-precio de la oferta mide la capacidad de respuesta de la cantidad ofrecida a una variación del precio. Si la oferta es inelástica, los productores no pueden ajustar fácilmente la cantidad que producen en respuesta a un cambio de precio. Cuando se impone el impuesto, no pueden reducir significativamente su producción y, por lo tanto, soportan una mayor parte de la carga fiscal, recibiendo a menudo menos ingresos por cada unidad vendida. | |||

Cuando se impone el impuesto, el precio de mercado se ajusta para reflejar esta carga fiscal. Si el impuesto lo pagan oficialmente los consumidores, el precio de mercado sube. Si el impuesto lo pagan los productores, el precio que reciben baja. Pero independientemente de estos ajustes iniciales, la carga fiscal final dependerá de cómo los consumidores y los productores ajusten su comportamiento en respuesta a estos nuevos precios. En la realidad económica, la distinción entre "quién paga el impuesto" y "quién soporta la carga del impuesto" es crucial. Los impuestos sobre los cigarrillos, por ejemplo, suelen repercutirse en los consumidores en forma de precios más altos. Sin embargo, si los consumidores reducen significativamente su consumo en respuesta a estos precios más altos (lo que demuestra una alta elasticidad de la demanda), los productores pueden verse obligados a bajar los precios para mantener sus volúmenes de ventas, absorbiendo así una mayor parte de la carga fiscal. | |||

La elasticidad de precios de un agente económico - ya sea un consumidor o un productor - refleja su capacidad de adaptación a los cambios de precios. La elasticidad es un indicador de la flexibilidad de la respuesta en términos de cantidad demandada u ofrecida tras un cambio de precios. Cuando un agente tiene una baja elasticidad de precios, esto significa que hay pocos cambios en la cantidad demandada u ofrecida incluso cuando el precio cambia significativamente. En el caso de los consumidores, esto puede deberse a la ausencia de sustitutos cercanos para el bien o servicio gravado, o a que el bien se considera una necesidad. En el caso de los productores, podría deberse a limitaciones de la producción que les impiden ajustarse rápidamente a las variaciones de precios. | |||

Pongamos un ejemplo concreto. En el caso de la gasolina, los consumidores pueden tener una baja elasticidad de precios a corto plazo porque no pueden cambiar fácilmente sus hábitos de viaje o el tipo de vehículo que utilizan en respuesta a un aumento del precio del combustible. En consecuencia, si se impone un impuesto a la gasolina, los consumidores seguirán comprando casi la misma cantidad de gasolina, y la carga del impuesto se les repercutirá en gran medida en forma de precios más altos en el surtidor. Por otra parte, si los productores de un bien tienen poca capacidad para cambiar su volumen de producción debido a los elevados costes fijos o a los complejos procesos de producción, tienen una baja elasticidad de la oferta. Si se impone un impuesto sobre este bien, no podrán reducir significativamente la producción para mantener sus precios, y absorberán una mayor proporción de la carga fiscal, lo que se traducirá en una reducción de sus ingresos netos. | |||

En casos extremos de elasticidad, el impacto del impuesto puede ser soportado en su totalidad por uno de los agentes económicos, ya sea el consumidor o el productor. | |||

# | # Demanda perfectamente inelástica u oferta perfectamente elástica: Si la demanda es perfectamente inelástica, significa que la cantidad demandada por los consumidores no varía, independientemente de la variación del precio. Por tanto, los consumidores pagarán cualquier precio para obtener la misma cantidad del bien. En esta situación, si se impone un impuesto, los consumidores no tendrán más remedio que pagar el precio más alto, incluido el impuesto, porque su necesidad o dependencia del producto no les permite reducir su consumo. En consecuencia, la carga total del impuesto recae sobre los consumidores. Si la oferta es perfectamente elástica, los productores están dispuestos a ofrecer cualquier cantidad del bien al mismo precio. Si se impone un impuesto, pueden simplemente aumentar su producción para mantener su nivel de ingresos, lo que significa que el precio para los consumidores permanece invariable y los productores no sufren ninguna carga por el impuesto. Sin embargo, esta situación es teórica porque, en la práctica, los productores tienen capacidades de producción y costes variables que impiden una oferta perfectamente elástica. | ||

# | # Demanda perfectamente elástica u oferta perfectamente inelástica: Cuando la demanda es perfectamente elástica, los consumidores están dispuestos a comprar toda la cantidad del bien sólo a un precio determinado y no están dispuestos a pagar más. Si se añade un impuesto y los productores intentan repercutirlo en los consumidores subiendo los precios, éstos dejarán de comprar el producto. En consecuencia, para que el producto se venda, los productores deben absorber íntegramente la carga del impuesto. Por otra parte, si la oferta es perfectamente inelástica, los productores suministrarán una cantidad fija del bien, independientemente del precio que reciban. Por lo tanto, cualquier impuesto que se imponga no modificará la cantidad suministrada, y los productores no podrán reducir su producción en respuesta a una caída del precio. En consecuencia, soportan toda la carga del impuesto. | ||

Estos casos extremos son importantes ejemplos teóricos para comprender la incidencia de los impuestos. Muestran cómo la flexibilidad o inflexibilidad de consumidores y productores a la hora de adaptarse a los cambios de precios determina quién soporta el coste económico de un impuesto. Aunque estas situaciones perfectamente elásticas o inelásticas son poco frecuentes en la realidad, ofrecen una visión clara de la dinámica de la repercusión fiscal en diversos escenarios de mercado. | |||

== | == Oferta elástica y demanda inelástica == | ||

En un escenario en el que la oferta es elástica y la demanda inelástica, la dinámica del reparto de la carga fiscal entre consumidores y productores es clara: | |||

# | # Demanda inelástica: Cuando la demanda es inelástica, los consumidores no reducen mucho su cantidad demandada en respuesta a una subida de precios. Los bienes o servicios en cuestión suelen ser esenciales o no tener sustitutos cercanos, como los medicamentos vitales o el combustible. En este caso, aunque el precio suba como consecuencia de un impuesto, los consumidores seguirán comprando casi la misma cantidad de estos bienes. Así pues, la carga del impuesto la soportan principalmente los consumidores, ya que tienen poco margen para la sustitución o el ajuste de su consumo. | ||

# | # Oferta elástica: La elasticidad de la oferta significa que los productores son sensibles a las variaciones del precio en sus decisiones de producción. Si los productores pueden aumentar o disminuir fácilmente su producción en respuesta a los cambios de precios, tienen una oferta elástica. En un contexto fiscal, si los productores pueden ajustar fácilmente su producción y si se pueden reducir los costes o aumentar la producción sin costes adicionales significativos, podrán evitar soportar una gran parte de la carga fiscal. Tienen la capacidad de absorber parte del impuesto sin reducir significativamente su margen de beneficios, o de repercutir parte del mismo a los consumidores. | ||

Combinando estos dos conceptos, en un mercado en el que la oferta es elástica y la demanda inelástica, la mayor parte de la carga fiscal se traslada a los consumidores. Los productores pueden ajustar su producción para evitar incurrir en la totalidad del impuesto, mientras que los consumidores, con poca capacidad de ajuste, acabarán pagando la mayor parte del impuesto en forma de precios más altos. | |||

Para ilustrar esto con un ejemplo concreto, veamos el mercado de la gasolina. Normalmente, los consumidores tienen una demanda de gasolina relativamente inelástica a corto plazo; no pueden cambiar fácilmente sus hábitos de conducción o pasarse a alternativas energéticas de la noche a la mañana. Por consiguiente, aunque se imponga un impuesto a la gasolina, los consumidores probablemente se verán obligados a pagarlo. Por otro lado, aunque los productores de petróleo pueden ajustar su producción con relativa facilidad en respuesta a las fluctuaciones de los precios, disponen de cierta flexibilidad para evitar absorber la totalidad del impuesto. | |||

Así, en este mercado, un impuesto sobre la gasolina se repercutiría en gran medida a los consumidores, lo que se traduciría en un aumento de los precios en el surtidor, mientras que los productores podrían evitar recortar la producción o sufrir una caída significativa de sus ingresos. Esto demuestra la importancia de las elasticidades para saber quién paga en última instancia un impuesto sobre un producto o servicio. | |||

[[Fichier:Offre élastique et demande inélastique.png|400px|vignette|centré]] | [[Fichier:Offre élastique et demande inélastique.png|400px|vignette|centré]] | ||

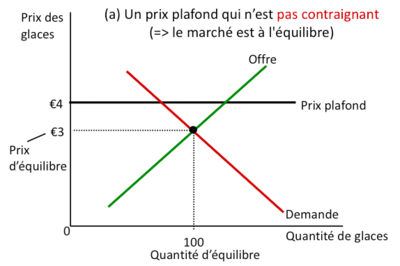

Este gráfico ilustra el efecto de un impuesto en un mercado en el que la oferta es más elástica que la demanda. En la anotación al gráfico se destacan tres puntos principales: | |||

# | #Elasticidad de la oferta en relación con la demanda: La curva de la oferta, que es más vertical, indica que la oferta es menos sensible al cambio de precios que la demanda; es decir, la demanda es más inelástica que la oferta. Esto sugiere que es poco probable que los consumidores ajusten su cantidad demandada en respuesta a un cambio de precios, mientras que los productores están dispuestos a ajustar su cantidad suministrada de forma más significativa si los precios cambian. | ||

# | #Impacto del impuesto sobre los consumidores: Como indica la parte superior de la flecha vertical, el precio pagado por los consumidores después del impuesto es significativamente más alto que el precio de equilibrio sin el impuesto. Esto sugiere que la carga del impuesto la soportan principalmente los consumidores. Éstos pagan la mayor parte del impuesto en forma de precios más altos, porque su demanda inelástica les lleva a absorber la mayor parte de los costes adicionales. | ||

# | #Impacto en los productores: La parte inferior de la flecha vertical muestra que el precio recibido por los productores después del impuesto es ligeramente inferior al precio de equilibrio sin impuesto. Esto significa que, aunque los productores soportan parte de la carga del impuesto, el impacto sobre ellos es menos significativo que sobre los consumidores. La mayor elasticidad de la oferta permite a los productores ajustar su producción para minimizar el impacto del impuesto sobre sus ingresos. | ||

En | En resumen, este gráfico muestra que cuando la demanda es inelástica y la oferta elástica, los consumidores acaban soportando una mayor proporción del impuesto. Los productores, que pueden ajustar más fácilmente su producción en respuesta a las variaciones de precios debidas al impuesto, se ven menos afectados. Esto pone de relieve la importancia de la elasticidad de la demanda y la oferta a la hora de determinar el impacto de la fiscalidad y de comprender cómo influyen los impuestos en el comportamiento de los agentes del mercado y en la distribución de los costes entre ellos. | ||

== | == Oferta inelástica y demanda elástica == | ||

Cuando la oferta es inelástica y la demanda elástica, nos encontramos en una situación en la que los papeles se invierten con respecto al ejemplo anterior. En este caso, los productores tienen poca capacidad para modificar la cantidad de bienes que ofrecen en respuesta a un cambio de precios, mientras que los consumidores son muy sensibles a las variaciones de precios y están dispuestos a ajustar su demanda, o incluso a recurrir a sustitutos si el precio sube. | |||

# | #Oferta inelástica: Significa que los productores no pueden aumentar fácilmente su producción en respuesta a una subida de precios, quizá por limitaciones de capacidad, costes fijos elevados o falta de disponibilidad de recursos adicionales. En el caso de un impuesto, los productores no pueden reducir sus costes de producción o aumentar su producción lo suficiente como para compensar el coste del impuesto, por lo que tienen que absorber gran parte de la carga fiscal. El precio que reciben por cada unidad vendida disminuye, lo que reduce su beneficio. | ||

# | #Demanda elástica: Los consumidores están dispuestos a cambiar significativamente la cantidad que compran en respuesta a un cambio de precio. Si el precio de un bien sube debido a un impuesto impuesto a los productores y repercutido en los precios, los consumidores reducirán su consumo de ese bien, buscarán alternativas más baratas o abandonarán la compra. De este modo, los consumidores sólo soportan una pequeña parte de la carga fiscal, ya que evitan pagar precios más altos reduciendo su demanda. | ||

# | #Incidencia del impuesto: En un mercado de este tipo, la mayor parte de la carga del impuesto recae sobre los productores, que tienen que bajar sus precios para mantener sus ventas, ya que los consumidores reaccionan fuertemente a las subidas de precios. Los productores, incapaces de aumentar la producción o de encontrar costes más bajos, sufren una reducción de sus ingresos netos. | ||

Para ilustrarlo, consideremos un mercado de productos agrícolas como el trigo, en el que las técnicas de producción y la cantidad de tierra disponible son fijas a corto plazo, lo que hace que la oferta sea inelástica. Si el gobierno impone un impuesto sobre el trigo, los agricultores no pueden aumentar inmediatamente su producción para compensar el impuesto. En cambio, si los consumidores pueden cambiar fácilmente a otros cereales o fuentes de alimentación cuando sube el precio del trigo, su demanda es elástica. Así pues, un impuesto sobre el trigo sería absorbido en gran medida por los agricultores, y los consumidores modificarían su consumo para minimizar el impacto del impuesto sobre ellos. | |||

En | En resumen, en un mercado en el que la oferta es inelástica y la demanda elástica, los productores soportan la carga principal de los impuestos porque no pueden ajustar su oferta en respuesta a las variaciones de precios, mientras que los consumidores pueden reducir fácilmente su demanda o encontrar sustitutos, lo que les permite evitar el pago del impuesto. | ||

[[Fichier:Offre inélastique et demande élastique.png|400px|vignette|centré]] | [[Fichier:Offre inélastique et demande élastique.png|400px|vignette|centré]] | ||

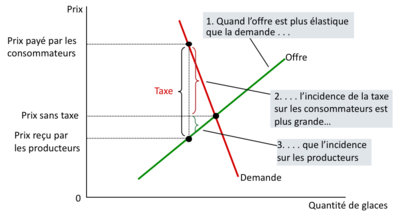

El gráfico presenta un mercado en el que se impone un impuesto y muestra cómo se distribuye el impacto de este impuesto entre consumidores y productores, según la elasticidad de la demanda en relación con la de la oferta. | |||

# | #Elasticidad de la demanda en relación con la oferta: El gráfico muestra que la demanda es más elástica que la oferta. Esto significa que los consumidores son relativamente sensibles a las variaciones de precios y están dispuestos a modificar considerablemente la cantidad demandada en respuesta a un cambio de precios. En cambio, la oferta es menos sensible a las variaciones de precios, lo que sugiere que los productores no pueden o no quieren ajustar de forma significativa su cantidad ofrecida cuando cambian los precios. | ||

# | #Incidencia del impuesto sobre los productores: El impuesto provoca una reducción del precio percibido por los productores. Como la curva de la oferta es relativamente inelástica, los productores no pueden reducir fácilmente su producción, por lo que absorben gran parte de la carga del impuesto. Esta situación está representada por la diferencia entre el precio sin impuesto y el precio recibido por los productores después del impuesto. El precio percibido por los productores disminuye, lo que puede dar lugar a una reducción de los ingresos y, potencialmente, de los beneficios. | ||

# | #Impacto en los consumidores: Aunque la demanda es más elástica, los consumidores siguen experimentando un aumento del precio del helado, lo que queda ilustrado por la diferencia entre el precio sin impuesto y el precio pagado por los consumidores. Sin embargo, como la demanda es elástica, los consumidores reducirán su consumo más de lo que los productores reducen su producción, por lo que la carga fiscal soportada por los consumidores es menor que la soportada por los productores. | ||

El gráfico muestra, por tanto, que cuando la demanda es elástica y la oferta inelástica, los productores soportan una mayor proporción de la incidencia fiscal. Se ven obligados a bajar el precio que reciben para seguir siendo competitivos, a pesar de la carga adicional del impuesto. Los consumidores, ante una subida de precios, pueden alejarse más fácilmente del producto gravado y reducir su consumo, lo que les protege de gran parte de la incidencia del impuesto. Este ejemplo ilustra cómo la flexibilidad o rigidez de los agentes del mercado en respuesta a los cambios de precios influye en la distribución de la incidencia del impuesto entre productores y consumidores. | |||

== Determinación del equilibrio en presencia de un impuesto == | |||

En un mercado con un impuesto, el equilibrio se alcanza cuando la cantidad demandada es igual a la cantidad ofrecida, teniendo en cuenta el impacto del impuesto sobre los precios pagados por los consumidores y recibidos por los productores. Las siguientes ecuaciones ilustran este concepto. | |||

<math> q^d(p^d) = q^s(p^s) </math>: | |||