Triunfo internacional del patrón oro: 1871 - 1914

William McKinley ran for president on the basis of the gold standard.

| Professeur(s) | Mary O'Sullivan[1][2][3] |

|---|---|

| Cours | Histoire économique internationale |

Lectures

- Aspects introductifs du cours d'histoire économique internationale

- Introduction au cours d'histoire économique internationale

- Entre libre-échange et protectionnisme : 1846 – 1914

- Triomphe international de l'étalon-or : 1871 – 1914

- Finance et investissement internationaux : 1860 – 1914

- Nouveaux défis du commerce international : 1914 – 1929

- Nouvel ordre monétaire et financier : 1914 – 1929

- Sombre histoire pour l'économie mondiale : 1930 – 1945

- Crises et réglementations : 1930 – 1945

- Politiques commerciales divisées : 1946 – 1973

- Système de Bretton Woods : 1944 – 1973

- Monnaie, finance et l'économie mondiale : 1974 – 2000

- Commerce et l'économie mondiale : 1974 – 2000

Vamos a hablar del sistema monetario internacional. Se trata de un tema difícil e importante, un tema un tanto oscuro que sigue siendo el caso de los aspectos monetarios de nuestras economías. Cada vez más, la economía monetaria se enseña sobre la base de modelos económicos que pueden adaptarse a la situación actual, pero estos modelos no se adaptan en su mayor parte al pasado. El pasado todavía puede inspirar al presente. Cada vez oímos más sobre los sistemas del pasado y más precisamente sobre el sistema del patrón oro como garantía del sistema monetario.

Para hablar de política monetaria, debemos empezar por hablar de la moneda que funciona como instrumento de cambio. Sin dinero, tienes que hacer trueque, cambiar un producto por otro. Normalmente hay tres funciones del dinero: un instrumento de cambio[1] para realizar transacciones dentro de una economía o a través del comercio internacional; un instrumento de cuenta[2]; y un instrumento de reserva[3] como medida cautelar para compras posteriores. Estas funciones son importantes a nivel de los hogares, pero también a nivel de los países o de los estados.

Algunas monedas pueden servir como estándar monetario, pero el papel de los metales preciosos como base para el intercambio se remonta a la antigüedad. El valor del dinero se define por un cierto peso de metales preciosos. Una gran variedad de metales forman la base monetaria de países como el oro, la plata o el cobre. Estos metales constituyen la base de los reglamentos internos, así como de los reglamentos internacionales. A partir de 1870, algo importante cambió a nivel internacional. Hay una carrera hacia un nuevo sistema internacional homogéneo a través de una fiebre del oro. Es decir, los países más importantes del mundo vinculan sus reservas al oro; deciden hacer que la cantidad de dinero en circulación neta y, por lo tanto, la actividad económica del mercado dependa de la reserva de oro que mantienen en sus reservas oficiales. Por eso tenemos el sistema internacional llamado patrón oro internacional.

Para un número cada vez mayor de países, están tomando decisiones sobre la base del oro, ya que la norma nacional y el oro funcionaba cada vez más como una norma internacional y, por lo tanto, la norma internacional funciona como un tipo de cambio fijo. Cuando un país decide fijar su moneda en oro, lo hace en relación con otros países. Si todos los países deciden fijar su moneda en oro, también lo hacen contra la moneda de otro país. No sólo estamos hablando de un sistema internacional basado en el oro, sino que también funciona como un tipo de cambio fijo.

El triunfo internacional del patrón oro

Todo comienza con el Reino Unido, que da el primer paso importante hacia el patrón oro, y más concretamente con Inglaterra, que toma este camino de una manera en gran medida accidental. En 1665, Isaac Newton fue recompensado por un importante descubrimiento científico. En ese momento, el sistema de Inglaterra era bimetálico, combinando dos normas de oro y plata al establecer una paridad entre los precios de los dos metales. Al fijar la paridad de los dos metales, el tipo de cambio entre el oro y la plata, Newton comete un error. Subestima la plata y sobrevalora el oro. Por lo tanto, hay un incentivo importante para comprar oro y exportar la plata para venderla más cara en otros lugares. Esta tendencia continuó hasta que todas las monedas de plata del país fueron exportadas y, por lo tanto, Inglaterra sólo estaba en el patrón oro a partir de 1717. Sin embargo, el sistema monetario no fue reconocido como tal en ese momento, formalmente el bimetalismo se mantuvo hasta las guerras napoleónicas. Durante las guerras napoleónicas, el Banco de Inglaterra suspendió la convertibilidad de su dinero y, tras las guerras napoleónicas de 1819, el gobierno británico adoptó formalmente el patrón oro.

El patrón oro en el sentido estricto respeta ciertas condiciones:

- la unidad monetaria nacional se define por una cantidad de oro;

- el efectivo en circulación es proporcional a las reservas de oro del banco central;

- la convertibilidad de esta moneda en oro está garantizada por el banco;

- el oro puede ser libremente exportado e importado.

Si pensamos en estas características, podemos entender un gran mérito dado al patrón oro en ese momento y su capacidad para controlar la inflación. Es difícil que la inflación sea causada por un cambio en la política gubernamental. En otras palabras, es difícil crear dinero, porque si se crea demasiado dinero, se pierde oro y confianza en la capacidad de asegurar la convertibilidad de la moneda. Los defensores del patrón oro venden la capacidad del sistema para promover el cambio económico sin la intervención del gobierno o del banco central.

En la hipotética situación en la que los trabajadores exigen un aumento de su salario otorgado por los industriales, si este aumento de salario también aumenta los costos de producción de este país, en consecuencia hay una disminución en la competitividad de este país, las exportaciones se vuelven demasiado caras. Las expectativas son de una caída de las exportaciones en esta situación. Si hay una caída en las exportaciones, implica un desequilibrio en la balanza comercial de ese país. La implicación es que si uno tiene que pagar por las importaciones, o más precisamente el déficit que existe entre la importación neta y la exportación, uno tiene que gastar una cierta parte de las reservas de oro que implica la disminución de las reservas de oro, en un sistema estándar que obliga a disminuir la cantidad de moneda en circulación en el país. Si reducimos la moneda, desinflamos la economía y por lo tanto la demanda cae. Si hay una disminución de la demanda, se ejerce una presión a la baja sobre el país. Esta es una situación en la que el sistema de patrón oro restaura el saldo inicial. Respondemos a un desequilibrio con un sistema que puede ser bastante brutal con una caída de los precios y los salarios para restablecer el equilibrio de la economía. Tal sistema requiere una flexibilidad muy fuerte de todos los precios y de los salarios que tiran de los precios hacia abajo cuando el país sufre una crisis económica. Los opositores al patrón oro insisten en que la brutalidad de este sistema amplía la brecha con los partidarios.

Hasta ahora, sólo el Reino Unido tiene un sistema de este tipo. Después de la adopción de tal sistema, uno no ve inmediatamente una prisa hacia el patrón oro por parte de otros países. Portugal no adoptará el patrón oro hasta 1854. En términos generales, el patrón oro sigue siendo un sistema minoritario.

¿Qué sistema se encuentra en otros países antes del patrón oro? El sistema que se encuentra en otra parte es el sistema abandonado por los británicos. Durante el siglo XIX, el sistema monetario de muchos países era el estándar bimetálico, también llamado sistema bimetálico, como Francia y los Estados Unidos. Otra forma es otro monometalismo que es el monometalismo de plata. La Confederación Alemana, el Imperio Austro-Húngaro, muchos países de Oriente Medio adoptan este sistema. Es así posible dividir el sistema monetario en tres: oro, plata y bimetálico.

Antes de 1870, el sistema monetario internacional era un complemento heterogéneo. A partir de 1872, y especialmente tras la decisión de Alemania de adoptar el patrón oro, se produjo un cambio radical en el sistema monetario internacional. Fue el cambio en la guerra franco-prusiana lo que obligó a Francia, Italia, Rusia y el Imperio Austro-Húngaro a suspender su sistema monetario. Inglaterra es una isla y es difícil predecir el sistema de posguerra. Fue Alemania la que inclinó la balanza con su paso al patrón oro en 1872. El período de 1872 a 1880 hubo un rápido cambio: Dinamarca y Suecia se unieron a Alemania en 1873, luego Francia, Italia y Grecia pasaron al sistema de patrón oro en 1874. A finales del siglo XIX, España era el único país que quedaba para trabajar con papel inconvertible.

En Europa, la gran mayoría de los países adoptan el patrón oro como sistema monetario. Vemos casi la misma trayectoria fuera de Europa. Estados Unidos se está recuperando de la Guerra Civil, su sistema se basaba en billetes verdes que son inconvertibles. En 1873 el gobierno americano tomó la decisión de no reanudar el dinero de acuñación libre. Estados Unidos decide hacer que estas notas sean convertibles en oro y no en plata. A partir de entonces, este país comenzó a funcionar de facto con el oro como base monetaria. El hecho de que veamos a los EE.UU. moverse hacia el patrón oro no significa que no sea impugnado. Para tener una posición definitiva de los Estados Unidos con respecto al patrón oro es necesario esperar 1900 que es el momento en que es legalmente adoptado por el Congreso. Incluso en este país donde hay un período de debate bastante largo, en 1900 no hay duda de que Estados Unidos opera con un patrón oro. En 1890, la India, que había estado trabajando durante mucho tiempo con el estándar de plata, fijó la rupia en la libra británica, Rusia también, pero también en los países latinoamericanos. China y sólo unos pocos países de América Central permanecen para mantener el estándar monetario. Realmente podemos hablar de un sistema monetario internacional basado en el oro. La tendencia de este sistema internacional basado en el oro se enfrenta a obstáculos.

¿Cómo explicamos la adopción del patrón oro?

Es posible proponer tres argumentos como explicación:

- ineluctabilidad: a menudo se menciona el determinismo tecnológico.

- circunstancias especiales: las circunstancias especiales de un momento determinado.

- política económica.

ineluctabilidad

Aumento de la oferta monetaria

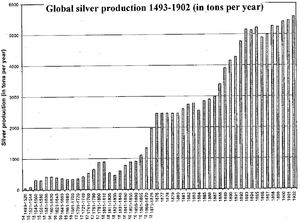

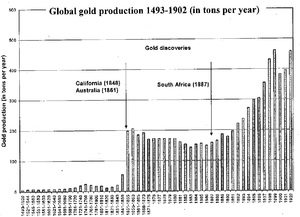

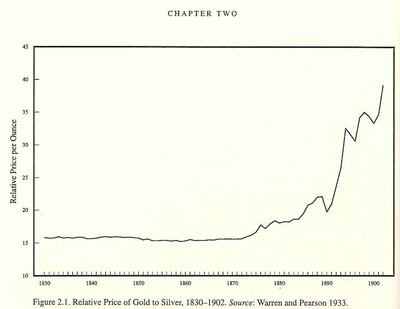

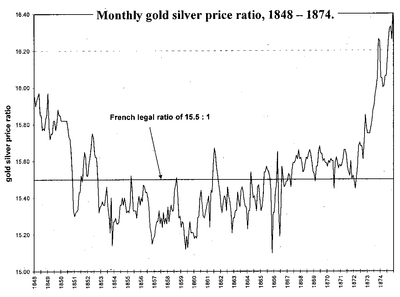

Se proponen dos argumentos, el primero basado en el cambio en la oferta de metales preciosos y, en particular, en la oferta de plata. Los expertos creen que la fiebre del patrón oro puede explicarse por la debilidad técnica de los precursores del patrón oro y más precisamente del bimetalismo. Hay problemas dentro de este sistema que hacen imposible que este sistema sobreviva y es inevitable que tengamos que cambiar este sistema por otro. El bimetalismo no incluye problemas significativos mientras la relación entre el valor del oro y la plata permanezca estable. A mediados del siglo 19 apareció un cambio importante en comparación con la oferta de plata, hay un aumento en la oferta de plata después del descubrimiento de nuevos yacimientos de plata como en Nevada y en otros lugares, además, hay un proceso más eficiente de extracción de plata. Algunos expertos afirman que estos eventos sobrecargan la cantidad de dinero en circulación.

¿Cuáles son las implicaciones para el sistema monetario internacional? Esto hace que el precio del mercado baje, reduciendo las oportunidades para los países cuyo sistema se basa en el bimetalismo. Ciertamente, el bimetalismo enfrenta una prueba importante en su manejo de las interrupciones en el suministro de plata, pero hay cambios en la producción de oro que están ejerciendo presión sobre el sistema bimetálico.

En lo que se refiere a la producción de oro, hay descubrimientos importantes, sobre todo en los Estados Unidos a mediados del siglo XIX. Estos cambios provocarían la caída de los precios del oro.

No está claro que un argumento basado en cambiar la oferta de dinero sea válido. Además, si observamos las medidas de estabilidad internacional anteriores a 1870, vemos algo impresionante, incluso extraordinario. A pesar de todos los cambios, antes de 1870 había una estabilidad extraordinaria. No hay señales de inestabilidad. Es decir, los actores, los bancos centrales y los actores privados logran estabilizar el tipo de cambio entre los dos metales preciosos. Sólo después de la decisión de Alemania observamos un cambio significativo en el valor del dinero.

Las presiones monetarias ejercidas por los cambios en la oferta de plata y oro fueron notablemente bien manejadas por un sistema monetario heterogéneo antes de 1870. Es un sistema heterogéneo y flexible. Países que practicaban el bimetalismo, como Francia antes de 1870, sirvieron de amortiguador para el tipo de cambio, que corría el riesgo de cambiar la relación entre el oro y la plata, porque era capaz de absorber grandes cantidades de plata y oro. La composición de la circulación de estos países se modifica de acuerdo a los cambios en la oferta de plata y oro. A pesar de la heterogeneidad monetaria anterior a 1870, el sistema monetario internacional era un sistema de tipo de cambio fijo. La relación entre los dos metales es estable, así que es fija. Si cambiamos de escala, hay más estabilidad.

Vemos que hay inestabilidad que gestionar, pero la mayoría de los especialistas señalan que esta inestabilidad no es suficiente para poner en tela de juicio el funcionamiento del sistema internacional antes de 1870. No podemos ver, basándonos en un gráfico así, que haya un problema con el dinero. Sólo después de la decisión alemana vemos una caída del precio del dinero en los mercados internacionales.

Este primer argumento no se sostiene realmente, no se puede decir que estos cambios no sean realmente importantes. Veremos que, finalmente, la decisión de basar una norma en un metal precioso es un riesgo de cambio en la oferta.

Máquina de vapor

Este argumento lleva a una cierta inevitabilidad en la transición al patrón oro. La invención de la máquina de vapor está estrechamente ligada al proceso de internacionalización. El oro es demasiado caro para ser usado en transacciones pequeñas. Otro metal de menor valor era necesario para estas transacciones, es decir, el dinero en aquel momento. El problema es la falsificación, porque cualquiera puede hacer fácilmente una moneda de plata no muy lejos de una moneda de plata hecha por la Casa de la Moneda en Inglaterra. Por otro lado, una vez que es capaz de utilizar prensas de vapor, es posible producir piezas de alta precisión mediante el estampado oficial de piezas. Este cambio hace posible reemplazar las pequeñas monedas de plata y sin valor, lo que permite abandonar la plata para pasar al patrón oro. Una vez más, la ineluctabilidad juega un papel. Sin embargo, hay un problema de tiempo. Francia adoptó la prensa relativamente pronto, pero adoptó el patrón oro tarde.

Circunstancias especiales

Este argumento contrasta con la inevitabilidad. Alemania es el primer país más grande después del Reino Unido.

« Germany's conversion to gold "was facilitated after the country's victory over France in 1871, which led to a substantial indemnity payment in gold. The resulting increase in the government's gold reserves allowed it to go onto gold with little difficulty between 1871 and 1873. »

— Frieden, 1993, p. 145

La idea es que hay circunstancias especiales al final de la Guerra de 1870. El Tratado de Paz de Francfort de 1871 obliga a Francia a pagar a Alemania una indemnización de 5.000 millones de francos. Alemania aprovecha estos ingresos para acumular monedas de oro y de menta. Sin embargo, Francia sólo paga una minoría de las prestaciones.

Elementos internos

Tal vez sea necesario examinar algunos aspectos de la política económica a fin de comprender los incentivos para que estos países hagan una transición hacia el patrón oro. Puede verse que las opciones dependen de elementos nacionales y de factores internacionales. Para los elementos interiores, existen posibilidades internas en comparación con los sistemas monetarios. Dentro de los países, a menudo hay discusiones muy discutidas y debatidas entre diferentes actores nacionales, ya que tienen diferentes intereses económicos en relación con diferentes sistemas monetarios.

Es en los Estados Unidos donde vemos la batalla más feroz en torno a la adopción del patrón oro. Hubo la decisión de los Estados Unidos en 1873 de no reanudar la plata de acuñación libre y luego hubo la decisión de convertir los billetes verdes en oro y el comienzo de facto de un sistema de patrón oro en los Estados Unidos.

La suspensión de la acuñación de moneda se volvió muy controvertida, especialmente para los intereses de los mineros. En los Estados Unidos, vemos un aumento en el poder de los estados occidentales porque son productores de plata. No están nada contentos con esta decisión porque están tratando de deshacerse de sus acciones de dinero vendiéndolas al Tesoro estadounidense. De repente están perdiendo acceso a ese mercado porque las decisiones tomadas por el gobierno de Estados Unidos en la década de 1870 están haciendo imposible absorber la creciente reserva de dinero. Esta situación es descrita por los mineros como un crimen. Esta decisión dio origen al famoso lobby Silver, que es un grupo de presión que reúne a poderosos intereses mineros que se oponen a la desmonetización del dinero por intereses obvios.

Estos intereses mineros encuentran aliados entre los agricultores que también se oponen al patrón oro debido a sus efectos deflacionarios. Ya a finales de la década de 1890, vemos que el nivel de precios en los Estados Unidos ha estado subiendo durante veinte años. Los representantes de los agricultores señalan que no hay coincidencia en que la producción económica mundial esté creciendo mucho más rápido que las reservas mundiales de oro en la economía mundial. Se habla de escasez de oro debido a la necesidad de la economía mundial y, por lo tanto, de una caída innecesaria de la demanda y de los precios de los bienes y servicios. Así, ven que esta caída y la deflación son creadas por la política monetaria y artificialmente como resultado de la decisión de basar la moneda en un stock insuficiente de oro para apoyar la actividad económica mundial y el crecimiento. Los agricultores son los que se dan cuenta de ello, porque existe una situación en la que la deflación pesa mucho sobre los agricultores, lo que implica una disminución de los precios de sus productos y la deflación es especialmente grave en los mercados de los productos agrícolas, además, estos agricultores son los que más a menudo están endeudados. Tener una disminución en los precios de los productos no implica una disminución en el interés. Existe una situación dolorosa en la que los ingresos tienden a disminuir, pero el nivel de interés se mantiene al mismo nivel. No es una decisión que tengan que aceptar, porque hay una solución y por eso están a favor de aumentar los precios para aumentar sus ingresos y reducir su carga de la deuda. Proponen que el gobierno emita más dinero al ser un patrón oro cuyas acciones se reducen, pero también en plata. Están de acuerdo con el lobby de Silver, pero por diferentes razones. En 1878 se aprobó la Ley Bland Allison y en 1890 la Ley Sherman.

También vemos que otras personas endeudadas en los Estados Unidos en ese momento tenían el mismo interés en luchar contra la deflación creando un sistema estándar de plata o un sistema bimetálico. Son defensores del cambio.

Los opositores eran muy poderosos en ese momento en los Estados Unidos. Los partidarios del lobby de la plata se oponen a los intereses de los acreedores, así como a los propietarios que apoyan una moneda fuerte. Uno puede imaginar el mismo discurso para los debates monetarios de estos días. El comercio internacional y los flujos financieros alcanzaron niveles históricos sin precedentes en ese momento, y los industriales del este tenían interés en fortalecer la reputación de Estados Unidos y la seguridad de la moneda estadounidense. Los Republicanos y Demócratas apoyan el patrón oro, pero el movimiento de dinero libre contra el patrón oro se está volviendo cada vez más importante.

Hay cierto éxito en este movimiento, pero quizás el momento más importante para este debate es la campaña política contra el patrón oro que culminó en las elecciones presidenciales de 1896. El partido populista fue fundado en 1891 para luchar contra la caída de los precios, haciendo del sistema estándar de plata un elemento de su campaña. Los demócratas deben responder por los reclamos de los intereses mineros que proponen un candidato contra el patrón oro y por la "plata libre". Este candidato es Bryan, que gana el apoyo de los demócratas, pero también de los populistas. En el Discurso de la Cruz de Oro, la multitud se vuelve frenética. Bryan pierde la elección presidencial a favor de McKinley por un estrecho margen, el margen de 600.000 carriles es muy pequeño. Hay entonces una decisión clara de los Estados Unidos de basar su moneda en el oro convirtiéndose en el estándar oficial de los Estados Unidos.

Interés

El estudio de caso de EE.UU. ayuda a entender lo que explica o bloquea la transición. En el caso americano, vemos que la batalla entre la plata y el oro es una batalla entre los diferentes intereses económicos entre acreedores y deudores. En general, hasta el siglo XX, Estados Unidos fue un país endeudado que atrajo una gran cantidad de capital para financiar su deuda pública y la construcción de sus ferrocarriles. A medida que el país se enriquece, el equilibrio cambia a favor de los acreedores y, por lo tanto, a favor de la moneda fuerte. Una dinámica se está afianzando, los Estados Unidos se está convirtiendo en un país cada vez más rico con ahorros cada vez mayores, los intereses de los acreedores se están volviendo cada vez más importantes para explicar la transición al patrón oro porque los acreedores prevalecen sobre los deudores.

En el caso de Gran Bretaña, vemos que la adopción del patrón oro es controvertida. Por ejemplo, después de las guerras napoleónicas, hubo el mismo tipo de batalla, pero los intereses nacionales y los acreedores eran mucho más poderosos en Gran Bretaña que en los Estados Unidos porque estábamos hablando del país más rico del mundo en ese momento. El hecho de que los acreedores puedan prevalecer sobre los acreedores es mucho menos importante que para los Estados Unidos.

Instituciones políticas

Las instituciones políticas ayudan a explicar la transición.

« En el siglo XIX, todavía se ignoraba la presión característica del siglo XX para que los gobiernos subordinen la estabilidad monetaria a otros objetivos. La credibilidad de la determinación política de mantener la convertibilidad se vio reforzada por el hecho de que los trabajadores, que eran los que más sufrían las penurias de la época, estaban en muy mala posición para hacer oír su voz. En muchos países, el derecho al voto sigue siendo censal (en la práctica, las mujeres se ven privadas del derecho al voto en casi todas partes). Además, los partidos laboristas que podían defender los intereses de los trabajadores se encontraban todavía en un estado embrionario. Por todas estas razones, no se cuestionó el hecho de que el banco central mantuviera la convertibilidad como objetivo prioritario. »

— Eichengreen

Hay fundamentos políticos del importante patrón oro para entender. Es una institución construida socialmente cuya viabilidad depende del sistema del que funcione. Algunos intereses no están muy bien representados a nivel político. Los acontecimientos permiten la creación de un sistema vinculante, pero no podemos tener las mismas instituciones políticas. En la década de 1920, se hizo cada vez más difícil para los bancos centrales suprimir la demanda para suprimir la inflación. Los banqueros centrales ganarán, pero se hace mucho más difícil insistir en las restricciones impuestas por un sistema como el patrón oro.

Ideas

Los historiadores hablan de una concepción generalizada en el momento de una estrecha relación entre el patrón oro y el dominio financiero y económico de Gran Bretaña.

« The tendency of opinion in Europe had been for 20 years in favor of the monometallic system. From the example of England it was seen that the English by the mono-metallic system of a gold standard enjoyed great advantages, and the Continental countries, especially Prussia, seeing this, decided to go into the mono-metallic system… The prosperity of England is due largely to its monetary standard… [T]hose [nations] who adopted gold as their standard of value have … been most permanently prosperous. »

— Testimony to U.S. Monetary Commission, 1876.

« It is the greatest delusion in the world to attribute the commercial preponderance and prosperity of England to our having a gold standard. Our gold standard is not the cause, but the consequence of our commercial prosperity. »

— Benjamin Disraeli, 1873.

Los países que adoptan el patrón oro son prósperos, es un vínculo directo entre el patrón oro y la prosperidad, pero es desilusión. No hay evidencia de que el patrón oro creara prosperidad, pero lo que es importante es que si la gente cree en él, ayuda a determinar sus acciones.

Éléments internationaux

Idée

Pour Bismarck, la base de la richesse de la Grande-Bretagne est l’étalon-or. Il y a un processus d’imitation, les pays sont capables d’imiter d’autres pays soit d’apprendre de leur expérience de la politique.

Hégémonie

C’est la structure de pouvoir entre pays et surtout l’existence d’un centre commercial pour la Grande-Bretagne dominant le commence international. La Grande-Bretagne va jouer un rôle en tant que centre financier. Des spécialistes pensent que c’est le rôle de Londres en tant que centre financier pour le monde entier expliquant pourquoi certains pays voient un système international basé sur l’étalon-or.

Externalités de réseau

Il y a des externalités de réseau expliquant l’engouement du système international basé sur l’étalon-or. L’idée est qu’il y a un processus d’imitation, mais la base de ce processus d’imitation est une base économique. Cela veut dire qu’il y a des questions de coût de transaction du commerce international. La diffusion de l’étalon-or s’explique par la capacité du système international à diminuer le coût de transaction du commerce international. Des auteurs comme Green, soulignent l’incitation que certains pays vont avoir afin d’adopter un système monétaire international entre partenaires commerciaux. En Europe, on voit que l’un des arguments les plus importants est cet argument afin de réduire les coûts des échanges commerciaux entre pays.

L’exemple de la Grande-Bretagne n’est pas suffisant pour pousser tous les pays du monde à adopter l’étalon-or. C’est surtout en 1872 où l’Allemagne adopte l’étalon-or renforçant l’incitation. Les spécialistes qui mettent en avant cet argument n’expliquent pas pourquoi l’Allemagne prend cette décision, mais une fois que l’Allemagne suit la Grande-Bretagne, alors deux des trois puissances mondiales les plus importantes partagent le système monétaire international et à ce moment-là il y a une incitation des autres pays à les suivre afin de réduire les coûts de transaction. C’est une réaction en chaine avec la décision de la part de l’Allemagne. Si on regarde les pays qui suivent, ils sont parmi les partenaires les plus importants de l’Allemagne et de la Grande-Bretagne.

Comment l'étalon-or fonctionne ?

Vue d’une perspective théorique, le fonctionnement du système monétaire international basé sur l’étalon-or est très simple. Il y a plusieurs formalisations de ce système, mais la plus célèbre est développée par David Hume connu sous le nom de mécanisme flux – prix.

Hume décrit un monde simplifié où seules les pièces d’or circulent dans l’économie et le rôle des banques et des banques centrales est négligeable. Hume supprime les complications de l’économie afin de se concentrer sur un monde simplifié dans lequel il n’y a que de l’or qui circule montrant des dynamiques très faciles. Hume constate que chaque fois qu’une marchandise est exportée, l’exportateur reçoit un payement sous forme d’or. Chaque fois qu’un importateur achète une marchande à l’étranger, il doit payer en or. Si un pays connaît un déficit extérieur et plus précisément un déficit sur sa balance commerciale, c’est-à-dire que les importations l’emportent sur les exportations, cela implique une sortie d’or. S’il n’y a plus d’or en tant qu’argent dans l’économie, cela veut dire qu’il y a une diminution de la quantité de monnaie qui circule dans le pays, et, s’il y a une diminution de l’argent disponible alors il y a aussi une chute de demande impliquant une chute des prix. Dans les pays en déficit, les prix sont amenés à diminuer. Dans le pays en excédant, il y a un flux d’or qui arrive, la quantité de monnaie augmente, la demande et aussi les prix augmentent. Il y a des effets pour les conséquences sur les deux pays.

Les flux d’or produisent un changement de prix relatif entre ces deux pays, c’est pour cela qu’on parle de modèle de flux – prix. Le fonctionnement de ce mécanisme flux – prix conduit à un rétablissement de l’équilibre de la balance commerciale de ces deux pays. Si il y a une augmentation des prix dans les pays excédentaires, dans les pays déficitaires, le prix des biens importés est plus élevé qu’auparavant. Pour le consommateur, cela veut dire en tant que résidant domestique, on va réduire les quantités achetées à l’étranger, et pour le pays exportateur les exportations vont diminuer. Pour le pays en déficit, les importations se mettent à diminuer, et les exportations vont augmenter menant à un rétablissement de la balance commerciale. Le mécanisme flux – prix est automatique, les flux et leurs conséquences sur les prix font eux-mêmes le travail.

C’est irréaliste parce que c’est trop simplifié. Pour davantage de pertinence, les économistes ajoutent des complications pour rendre le modèle plus proche de la réalité. Des modèles ajoutent le rôle des banques centrales. Même quand les banques centrales figurent dans les théories de l’étalon-or, elles sont censées renforcer les mécanismes d’ajustement et ne pas les contrarier. Lorsqu’un pays commence à amorcer un déficit de la balance commerciale, la banque centrale peut intervenir pour accélérer le mécanisme d’ajustement en réduisant l’offre de monnaie afin de faire pression sur les prix afin d’améliorer la compétitivité des produits domestiques en éliminant le déficit extérieur sans avoir recours à une sortie d’or. La banque centrale, dans une telle théorie, accepte les règles du jeu venant du fonctionnement décrit dans le modèle d’Hume. Dans ce modèle élargi, le rôle des banques centrales est d’anticiper les mécanismes d’ajustement et de faire restaurer plus vite les mécanismes de la balance commerciale. Il y a des règles du jeu intrinsèques au système étalon-or et la banque centrale accepte ces règles du jeu. Même lorsqu’on a des banques centrales, les économistes qui construisent ce modèle n’induisent pas une politique monétaire autonome. C’est cette caractéristique qui attire les partisans sur l’or parce qu’un système basé sur l’or pose des limites pour ceux qui veulent doper l’économie réduisant les interventions étatiques.

« Il existait donc un mécanisme automatique par lequel le volume du pouvoir d'achat de ce pays était continuellement ajusté aux prix mondiaux. Les prix intérieurs étaient automatiquement réglés en vue d'éviter des importations excessives. La création du crédit bancaire bénéficiait, sans danger, d'une liberté qui excluait toute interférence étatique, ce qui n'aurait pas été possible avec un système monétaire moins rigide. »

— Cunliffe Report, The Interim Report of the Committee on Currency and the Foreign Exchanges, 1918, p. 6

1918 est un moment en Grande-Bretagne où les élites cherchent à rétablir l’étalon-or. C’est aussi un signe que c’est peut-être un effort de restaurer la gloire ce système ne décrivant pas le fonctionnement de ce système avant la Première guerre mondiale. Si on regarde la réalité de comment fonctionnait l’étalon or avant la Première guerre mondiale, il y a un écart entre la théorie et la réalité.

On peut aller plus loin, le processus de l’étalon-or est un processus automatique et une conception intellectuelle plutôt qu’une réalité historique. Il y a plusieurs raisons pour l’écart entre théorie est réalité. Parmi la plus importante, est que les principaux pays industriels ne suivent pas les règles du jeu dictées par les théories de l’étalon-or. Dans une étude de Arthur Bloomfield, il est montré que dans la plupart des cas, les règles du jeu ne sont pas suivies par les banques centrales. Si les règles du jeu étaient respectées, cela signifierait que les périodes de restriction de crédit auraient dû accompagner des périodes de perte d’or et de devises. Bloomfield trouve que le mouvement de liquidité internationale et intérieure s’effectue dans des mouvements inverses dans 60% des cas observés. La plupart des banques centrales ont tendance à neutraliser ou compenser les mouvements d’or, donc de neutraliser les conséquences d’un déséquilibre extérieur pour l’économie intérieure, de protéger l’économie intérieure, de ne pas répondre aux signaux de l’économie internationale.

La France est peut-être le meilleur exemple. La banque de France accumule des réserves importantes pour créer une barrière entre son économie intérieure et l’économie mondiale afin de garder une marge de main-d’œuvre. On voit que d’autres pays n’hésitent non plus à prendre des dispositions pour garder un peu d’autonomie. Si on sort du domaine des politiques monétaires, on voit que les politiques commerciales de l’époque sont toujours justifiées par cette tendance. L’idée est d’établir une marge de main-d’œuvre pour échapper aux conséquences d’une dynamique internationale. Les banques privilégient l’importance de l’économie intérieure. Un nombre important de pays industriels utilise cette politique pour amortir les effets des dynamiques internationales.

Pourtant, un tel comportement n’est pas observé dans tous les pays du monde. Pour les pays périphériques, il n’est pas possible de cumuler suffisamment en termes de stock d’or afin d’avoir cette marge de main-d’œuvre, l’autonomie monétaire est tout à fait fictive, leurs stocks d’or sont trop petits pour garantir une autonomie. L’autre exception est la Grande-Bretagne parce qu’elle fait figure de tendance très importante à empêcher les règles du jeu. Si on regarde la banque centrale d’Angleterre, on voit qu’elle suit une politique monétaire qui respecte les règles du jeu renforçant les effets d’ajustement automatique de l’étalon-or. On voit une aisance de ces pays à s’adapter aux exigences du système international à l’époque.

Une première explication est basée sur la conséquence d’une élévation du taux d’intérêt de la banque d’Angleterre. Afin de diminuer l’offre, la banque d’Angleterre est capable de faire augmenter le taux d’intérêt pour rendre l’argent plus cher. Mais, une fois que la banque d’Angleterre a rendu une telle décision d’augmenter le taux d’intérêt à la suite d’une perte d’or, on voit qu’il y a une tendance pour cette décision de rétablir très rapidement l’équilibre extérieur sans qu’il soit nécessaire d’attendre l’ajustement prévu par les théories classiques et notamment celle de Humes. Les investisseurs financiers répondants ayant confiance en la Grande-Bretagne étant prête à investir plus. Ils n’ont pas besoin d’attendre pour voir les conséquences de ce mécanisme d’ajustement. On voit que les investisseurs internationaux pensent qu’il n’est pas nécessaire d’avoir ce mécanisme d’ajustement parce que la Grande-Bretagne ne subit pas une perte d’or.

Il est possible d’avoir un déficit sur la balance commerciale. Lorsqu’on regarde la balance des paiements de la Grande-Bretagne, on voit un déficit important sur la balance. Avec un tel déficit, on attend une sortie d’or est des conséquences déflationnistes. Toutefois, d’autres aspects jouent un rôle important dans cet ajustement. Quelque chose d’autre crée de la pression sur la balance des paiements. C’est le fait qu’il y a des investissements étrangers très importants de la part des britanniques.

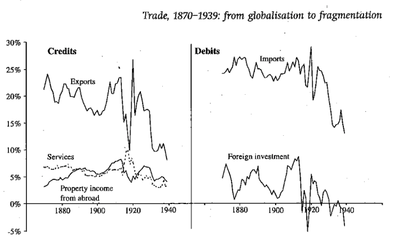

La question qui se pose est comment est-ce possible pour la Grande-Bretagne d’avoir un déficit sur la balance commerciale, et une sortie d’or par le biais des investissements vers l’étranger ? Des flux arrivent vers la Grande-Bretagne et en particulier, le stock d’investissement à l’étranger rend des rendements à la Grande-Bretagne que l’on voit en termes de dividende de façon accumulé. On voit aussi qu’il y a des exportations de services et notamment de la finance.

Si on essaie de comprendre la situation de la Grande-Bretagne seulement sur la base des marchandises, on voit que l’on perd des éléments très importants créant un déficit de monnaie qui en capte par l’essentiel de la situation de la Grande-Bretagne pendant cette période parce qu’il y a d’autres flux faisant qu’il est possible de soutenir la balance des marchandises sans avoir une crise et des conséquences déflationnistes. C’est une économie qui a le luxe d’avoir d’autres afflux de capitaux. Cela veut dire que tout n’est pas déterminé par un déficit sur la balance des marchandises. La situation n’est pas complètement unique, mais c’est tout de même rare. La Grande-Bretagne fait figure de l‘investisseur international le plus important du monde et c’est aussi le pays qui a le plus de succès en termes d’exportation de ses services. C’est le fait que Londres est le centre financier du monde qui fait qu’il y a ces exportations de services financiers. Il n’est pas surprenant que la Grande-Bretagne suive les règles du jeu parce que les règles ne pèsent pas autant sur la Grande-Bretagne que sur un autre pays.

Quels sont les effets de ce système monétaire international basé sur l'étalon-or ?

« Le système de l'étalon-or a impliqué une stabilité monétaire quasi parfaite qui n'a pas été étrangère à la croissance rapide à la fois du commerce extérieur et des investissements internationaux. Et c'est pour cela que l'on a coutume de qualifier ce 19e siècle comme un siècle de stabilité monétaire. »

— Bairoch, 1997, tome 2, p. 348

Dans cette citation, on trouve un mélange de tous les avantages que l’on trouve dans l’étalon-or. Il y a la stabilité des prix, stabilité monétaire, et mondialisation financière. Bairoch exagère beaucoup par rapport à la stabilité des prix et à la stabilité monnaie.

Stabilité des prix

Pour les partisans de l’étalon-or, l’avantage est la stabilité des prix qu’il promet. Entre 1880 et 1914, lorsque les pays les plus importants du monde s’engagent dans l’étalon-or, le taux d’inflation n’est que de 0,1% par an. Pourtant, il y a une précision très importance à apporter. Derrière cette moyenne se cachent une première période de déflation massive et une augmentation des prix ensuite. Les opposants à l’étalon-or constatent que c’est à cause del’étalon-or qu’on trouve ces augmentations des prix. C’est pendant cette période que les mouvements pour l’étalon-or se développent. Les critiques constatent que la quantité d’or au monde est trop limitée afin de soutenir le niveau grandissant pour soutenir l’activité économique mondiale. On voit que la production d’or diminue pendant les années 1870 et les années 1880 juste au moment où les pays qui s’engagent dans l’étalon-or augmentent. Au départ, beaucoup d’économistes ont rejeté cette analyse. Alfred Marshall s’est plaint déjà en 1888 du fait que les métaux précieux ne pouvaient pas faire office de bonnes réserves de valeur. Il était critique de l‘étalon-or et de tout autre système basé sur des métaux précieux. Les économistes ainsi que les hommes politiques n’acceptent pas que l’étalon-or constitue un moyen déflationniste. Pourtant aujourd’hui, on constate que c’est bien possible que l’étalon-or ait mené à une déflation. Friedman va défendre l‘idée que le bimétallisme international aurait plus éclairé une plus grande stabilité au niveau des prix. C’est plus ou moins accepté aujourd’hui que l’étalon-or a eu des effets déflationnistes pendant les années 1870 et 1880.

Le problème de l’inflation liée à l’étalon-or disparité pendant es année 1890 parce qu’il y a la découverte de nouveau gisement d’or qui fait augment l’offre d’or et ce changement attire notre attention au fait que l’étalon-or n’a pas forcement des conséquents déflationnistes. Il est possible de voir le contraire. En fin de compte, il n’est pas vraiment possible de constater une relation générale ni entre l’étalon-or et la déflation, ni entre l’étalon-or et les prix stables, tout dépend du stock d’or. Le problème avec un étalon monétaire basé sur l’or comme d’ailleurs tout système monétaire basé sur une denrée rare est que les caractéristiques de la production de cette denrée augmente une forte influence sur la masse monétaire. C’est là qu’on peut trouver la faiblesse de l‘étalon-or dans le fait que la base du système étalon-or est arbitraire dépendante du stock d’or que l’on peut augmenter ou diminuer.

On peut constater que l’argument va dans l’autre sens. Le fait que les pays sont tous basés sur le même système international a facilité la transmission des crises monétaires. Les flux transmettent des chocs monétaires d’un pays à l’autre. On constate plusieurs exemples de crises graves pendant la période de 1880 à 1914 comme la crise de Baring en 1890. à l’époque, la banque de Baring est l’une des plus importance merchant bank, et cette banque se trouve dans une situation relativement pénible à case de problèmes liés à ses investissent en Argentine créant des défis très importants pour la Grande-Bretagne, mais aussi pour l’argent se répandant dans le monde entier comme notamment aux États-Unis. On voit qu’en particulier, les systèmes financiers et bancaires à la périphérie sont vulnérables créant des défis pour les pays périphériques à gérer les crises monétaires.

On voit que les États-Unis deviennent une source très importante de crise monétaire et financière à cette époque, car c’est un pays où il y a un processus de développement extraordinaire devenant à la veille de la Première guerre mondiale la première économie mondiale, mais c’est un pays qui a un système rudimentaire sans banque centrale à cette époque. C’est une économie riche, mais instable, car il y a une tendance pour l’économie étasunienne à créer des chocs, créer des crises transmissent par le biais des flux d’or au monde entier. Donc, pour dire que c’est une période monétaire quasi parfaite, cela est vraiment une exagération. C’est une période d’instabilité monétaire. Londres reste très utile en tant que place financière très importante.