« Les problèmes d'information et les choix publics » : différence entre les versions

Aucun résumé des modifications |

|||

| (33 versions intermédiaires par le même utilisateur non affichées) | |||

| Ligne 29 : | Ligne 29 : | ||

}} | }} | ||

Les problèmes d'information et les choix publics sont au cœur de l'économie, surtout lorsqu'il s'agit d'analyser les marchés et l'intervention de l'État. L'idéal de la concurrence parfaite, supposant transparence et absence d'incertitude, est rarement atteint dans la pratique. Souvent, l'information disponible n'est ni parfaite ni symétriquement partagée entre les parties, conduisant à des asymétries d'information. Ces asymétries surviennent quand une partie dans une transaction détient des informations que l'autre ignore, pouvant entraîner des sélections adverses avant la transaction, où les informations cachées mènent à des choix suboptimaux, ou des aléas moraux après la transaction, où le comportement d'une partie change au détriment de l'autre faute de surveillance efficace. | |||

La théorie du choix public s'intéresse à comment les décisions sont prises dans le secteur public et comment elles peuvent être influencées par les asymétries d'information et les intérêts personnels des acteurs politiques. Ces problèmes d'information peuvent rendre difficile pour l'État de corriger les défaillances du marché. Les défis incluent l'évaluation des besoins et préférences collectifs, l'anticipation des conséquences des politiques publiques et la mesure de l'efficacité des interventions. De plus, il y a le risque que les décideurs politiques agissent selon leurs propres intérêts plutôt que pour le bien commun, utilisant l'information de manière sélective ou favorisant certaines parties pour des raisons politiques ou personnelles.{{Translations | |||

{{Translations | |||

| en = | | en = | ||

| es = Problemas de información y elecciones públicas | | es = Problemas de información y elecciones públicas | ||

| Ligne 44 : | Ligne 37 : | ||

= Les asymétries d'information = | = Les asymétries d'information = | ||

== Exemples d'asymétrie d'information du côté des ménages == | == Exemples d'asymétrie d'information du côté des ménages == | ||

Les asymétries d'information représentent une problématique récurrente dans laquelle les consommateurs se retrouvent désavantagés face aux fournisseurs de biens ou de services, principalement à cause d'un déficit d'information ou d'une compréhension limitée de ce qu'ils achètent ou utilisent. Cette situation se manifeste de diverses manières dans le quotidien des ménages, affectant leur capacité à faire des choix éclairés et optimisés selon leurs besoins. | |||

Un exemple frappant se trouve dans le secteur de la santé ou de la mécanique automobile, où les patients ou clients n'ont souvent qu'une connaissance limitée des problèmes auxquels ils sont confrontés. Les professionnels, tels que les médecins ou les garagistes, possèdent une expertise qui leur confère un avantage informationnel significatif. Cette différence de connaissances peut conduire à des recommandations de services plus onéreux que nécessaire, si ces professionnels choisissent de ne pas agir dans le meilleur intérêt de leurs clients. | |||

La complexité intentionnelle est une stratégie couramment observée dans les produits financiers et d'assurance, où les offres sont conçues pour être difficilement comparables. Cette approche permet aux entreprises de se distinguer sur le marché, mais elle a également pour effet de semer la confusion parmi les consommateurs, les rendant incapables de sélectionner l'option la mieux adaptée à leurs besoins personnels. | |||

Concernant les produits technologiques, comme les ordinateurs ou les appareils photo numériques, la pléthore de caractéristiques et de spécifications peut submerger le consommateur moyen. Sans une compréhension approfondie de ces caractéristiques et de leur pertinence par rapport à ses propres exigences, le consommateur risque de faire un choix qui ne correspond pas à ses besoins réels, guidé par une surcharge d'informations difficile à décrypter. | |||

L'engagement de services professionnels, tel que l'embauche d'un avocat, illustre également cette problématique. Bien que conscient du besoin d'assistance juridique, le client peut se trouver démuni face à l'évaluation de la compétence ou de l'intégrité de l'avocat choisi. La décision est souvent basée sur la réputation ou les recommandations, sans certitude quant à l'issue. | |||

Enfin, la publicité joue un rôle prépondérant dans la distorsion des informations disponibles pour les consommateurs. Les campagnes publicitaires visent à modeler la perception des produits en mettant en avant des attributs séduisants, tout en minimisant les aspects moins avantageux. Cette pratique contribue à une prise de décision basée sur des informations partielles ou biaisées, éloignant encore plus les consommateurs d'une compréhension complète de leurs choix. | |||

Ces | Ces divers exemples démontrent comment les asymétries d'information traversent de multiples aspects de la consommation, mettant souvent les ménages dans une position vulnérable lorsqu'il s'agit de prendre des décisions importantes. Elles soulignent l'importance cruciale de mesures telles que la réglementation, l'accroissement de la transparence et l'éducation des consommateurs pour atténuer ces asymétries et protéger les intérêts des ménages face à une information imparfaite. | ||

== Exemples d'asymétrie d'information du côté des entreprises == | == Exemples d'asymétrie d'information du côté des entreprises == | ||

Les asymétries d'information du côté des entreprises soulèvent des défis significatifs dans leurs interactions avec divers acteurs, notamment les employés, les gestionnaires, les clients et les partenaires. Ces défis découlent principalement d'un manque d'information ou de l'accès inégal à celle-ci, impactant la prise de décision et la gestion des risques au sein des entreprises. Ces asymétries se manifestent dans plusieurs contextes clés, influençant la dynamique organisationnelle et les relations d'affaires. | |||

Un domaine où l'asymétrie d'information est particulièrement prégnante est la relation entre les employeurs et leurs employés. Les employeurs peinent souvent à évaluer l'engagement réel et l'effort que les employés consacrent à leur travail. Malgré les processus de recrutement et les évaluations régulières, il reste difficile de mesurer avec précision l'investissement personnel d'un employé, car beaucoup d'aspects de leur performance restent intrinsèquement non observables. | |||

Les actionnaires, d'un autre côté, font face à un défi similaire lorsqu'il s'agit de surveiller les gestionnaires qui dirigent les opérations quotidiennes de l'entreprise. Les gestionnaires ont accès à des informations détaillées sur les activités et la santé financière de l'entreprise, tandis que les actionnaires doivent se baser sur des rapports et des déclarations publiques pour évaluer la performance de l'entreprise. Cette asymétrie d'information peut créer des opportunités pour les gestionnaires d'agir selon leurs propres intérêts, potentiellement au détriment des actionnaires. | |||

Dans le secteur financier, les banques et autres institutions font face à une asymétrie d'information lors de l'évaluation des demandeurs de prêt. Malgré les analyses de crédit approfondies, il reste une part d'incertitude quant à la capacité du demandeur à rembourser le prêt, posant un risque pour la banque. Cette incertitude est exacerbée par le fait que les demandeurs peuvent avoir des informations sur leur propre situation financière que la banque ne peut pas connaître. | |||

Les compagnies d'assurance rencontrent également des problèmes d'asymétrie d'information lorsqu'elles proposent des polices couvrant divers risques. Elles doivent estimer la probabilité que ces risques se réalisent sans connaître précisément qui souscrira à ces polices et si ces individus sont plus susceptibles de faire une réclamation. Cette situation est d'autant plus complexe que les clients potentiels ont souvent une meilleure connaissance de leur propre risque. | |||

Enfin, dans les chaînes de distribution, les fournisseurs doivent juger de la fiabilité des acheteurs, notamment leur capacité à payer les biens ou services fournis. L'incertitude entourant la solvabilité de l'acheteur crée une asymétrie d'information qui peut compliquer les transactions et nécessiter des mesures de sécurité supplémentaires, telles que des assurances crédit ou des garanties. | |||

L'asymétrie d'information peut | |||

Ces contextes variés démontrent l'ampleur des défis posés par les asymétries d'information dans le monde des affaires. Pour y faire face, les entreprises peuvent adopter plusieurs stratégies, comme mettre en place des mécanismes de contrôle et d'incitation, améliorer la transparence et la communication, ou élaborer des contrats bien structurés pour aligner les intérêts des différentes parties prenantes. Ces approches visent à réduire les incertitudes et à favoriser une prise de décision plus informée et efficace au sein des organisations. | |||

== Information cachée == | |||

L'asymétrie d'information, un phénomène omniprésent dans les marchés économiques, a la capacité d'accroître les comportements opportunistes parmi les agents économiques. Cette situation se produit lorsque certains participants du marché disposent d'un avantage informationnel qu'ils peuvent exploiter au détriment d'autres agents moins bien informés. Cette exploitation peut mener à des inefficiences de marché et à des échecs de marché, où les transactions ne se déroulent pas de manière optimale ou équitable. | |||

Il existe principalement deux types de problèmes découlant de l'asymétrie d'information : l'aléa moral et la sélection adverse. L'aléa moral, également connu sous le nom de risque moral, survient après la conclusion d'un contrat lorsque l'une des parties engage des actions qui peuvent augmenter les risques ou les coûts pour l'autre partie, qui ne peut pas facilement observer ou contrôler ces actions. Un exemple classique d'aléa moral est un individu qui adopte un comportement de conduite imprudente après avoir souscrit une assurance automobile complète, sachant que les coûts financiers d'un accident seront couverts par l'assureur. | |||

La sélection adverse, ou anti-sélection, se produit avant la conclusion d'un contrat, lorsque l'information asymétrique amène une partie à sélectionner des risques défavorables pour l'autre partie. Le marché de l'assurance est également un exemple pertinent de sélection adverse, comme illustré par le célèbre article d'Akerlof sur "le marché des 'lemons'" (voitures d'occasion de mauvaise qualité), où les vendeurs ont plus d'informations sur la qualité de leur voiture que les acheteurs. Cette situation conduit les acheteurs à être prudents et à réduire leur offre, ce qui peut entraîner un effondrement du marché pour les biens de haute qualité. | |||

Ces | Ces problèmes d'asymétrie d'information ont été reconnus pour leur importance fondamentale dans l'analyse des marchés et des comportements économiques. En 2001, le prix Nobel d'économie a été attribué conjointement à George A. Akerlof, Joseph E. Stiglitz, et Michael Spence pour leurs contributions pionnières à la compréhension des marchés avec asymétrie d'information. Leurs travaux ont mis en lumière comment l'information cachée et les actions cachées peuvent perturber le fonctionnement efficace des marchés, conduisant à des résultats suboptimaux qui ne se produiraient pas si une information parfaite était disponible. Ces recherches ont non seulement enrichi la théorie économique, mais ont également influencé de manière significative les politiques publiques et la conception des mécanismes de marché pour mieux gérer les effets de l'asymétrie d'information. | ||

== Aléa moral == | == Aléa moral == | ||

L'aléa moral | L'aléa moral est un concept clé en économie qui décrit une situation où une partie impliquée dans un contrat ou un accord modifie son comportement à son avantage, de façon contraire aux attentes ou aux termes initialement convenus. Ce phénomène peut se produire dans divers contextes et revêtir plusieurs formes, allant de comportements clairement opportunistes à des actions moins flagrantes mais néanmoins problématiques en termes de respect des engagements. | ||

Les exemples | Les exemples "hard" d'aléa moral illustrent des comportements où les individus exploitent de manière opportuniste des situations à leur avantage, souvent au détriment d'autres parties ou du système dans son ensemble. Par exemple, un employé qui utilise son temps de travail pour des activités personnelles telles que surfer sur Internet ou bâtir un portefeuille de clients indépendant agit clairement à l'encontre des attentes de son employeur. De même, déclarer un bien volé à l'assurance pour obtenir un remboursement indu, se mettre volontairement au chômage sans chercher activement à se réinsérer dans le marché du travail, ou détourner les fonds d'un prêt pour réaliser un investissement très risqué, sont des manifestations d'aléa moral où l'individu cherche à tirer profit d'un système ou d'un contrat à ses propres fins. | ||

Toutefois, l'aléa moral peut également se manifester sous des formes plus "soft", moins extrêmes mais toujours problématiques. Un employé qui ne fournit pas l'effort maximal possible, une personne moins vigilante concernant la sécurité d'un objet susceptible d'être perdu ou volé, un chômeur qui ne cherche pas activement un emploi, ou l'utilisation de crédit pour la consommation plutôt que pour l'investissement prévu, sont autant d'exemples où les comportements s'écartent des engagements ou des attentes sans pour autant être aussi flagrants ou intentionnels que les exemples précédents. | |||

Il est important de noter que le terme "moral" dans l'expression "aléa moral" ne fait pas référence à un jugement sur la moralité des actions des individus, mais plutôt à l'analyse économique des conséquences de ces comportements sur les accords et les systèmes. L'économie positive, qui cherche à expliquer et à prédire les comportements économiques sans les juger du point de vue de leur moralité, utilise le concept d'aléa moral pour comprendre comment les asymétries d'information et les incitations peuvent conduire à des écarts entre le comportement attendu et le comportement réel des agents économiques. Reconnaître et gérer l'aléa moral est crucial pour concevoir des contrats efficaces, des politiques publiques et des systèmes de régulation qui minimisent les risques d'exploitation opportuniste et favorisent un fonctionnement équitable et efficace des marchés. | |||

== L'aléa moral et les marchés financiers == | == L'aléa moral et les marchés financiers == | ||

L'aléa moral dans les marchés financiers est particulièrement préoccupant en raison de l'impact que peuvent avoir les comportements opportunistes sur la stabilité financière globale. Les institutions telles que les banques centrales et le Fonds Monétaire International (FMI) jouent un rôle crucial en agissant comme prêteurs de dernier recours, intervenant en cas de crise de liquidité pour maintenir la stabilité du système financier. Cependant, la simple existence de ces mécanismes de secours peut, paradoxalement, encourager des comportements plus risqués de la part des opérateurs de marché. | |||

La fonction de prêteur en dernier recours est conçue pour prévenir les effondrements systémiques en fournissant des liquidités en cas de besoin urgent. Toutefois, cette sécurité supplémentaire peut conduire à un phénomène d'aléa moral où les banques, les institutions financières, et même les États, peuvent être tentés de prendre des risques excessifs en comptant sur le fait qu'ils seront secourus en cas de problème. Sachant qu'une aide est disponible en cas de crise, ces entités peuvent être incitées à adopter des stratégies d'investissement plus agressives, à augmenter leur endettement ou à réduire leurs réserves de liquidités, augmentant ainsi la probabilité et la gravité potentielles des crises financières. | |||

Ce comportement s'explique par le fait que les gains associés à des investissements risqués sont privatisés, c'est-à-dire qu'ils reviennent à l'entité qui prend le risque, tandis que les pertes, en cas de crise, peuvent être socialisées à travers les interventions des banques centrales ou du FMI. Cette asymétrie crée une incitation perverse à prendre des risques qui ne seraient pas considérés si les entités devaient entièrement assumer les conséquences négatives de leurs actions. | |||

Pour atténuer l'aléa moral dans les marchés financiers, diverses mesures réglementaires et politiques peuvent être mises en œuvre. Cela peut inclure des exigences plus strictes en matière de capitaux propres et de liquidités pour les banques, l'imposition de sanctions pour les comportements excessivement risqués, ou la mise en place de mécanismes qui assurent que les investisseurs et les institutions financières assument une plus grande part des pertes en cas de crise. De telles mesures visent à réaligner les incitations, encourageant les acteurs du marché à adopter des comportements plus prudents et à mieux évaluer les risques associés à leurs décisions d'investissement. | |||

== Cas particulier : les problèmes d'agence == | == Cas particulier : les problèmes d'agence == | ||

Le problème d'agence, un cas spécifique d'aléa moral, met en lumière les défis inhérents aux relations entre deux parties, souvent désignées comme le principal et l'agent. Dans ce contexte, le principal (tel qu'un employeur ou un actionnaire) délègue une tâche ou une responsabilité à l'agent (comme un employé ou un manager), avec l'espoir que l'agent agira dans le meilleur intérêt du principal. Toutefois, étant donné que le principal ne peut pas observer directement ou contrôler parfaitement le comportement ou l'effort de l'agent, cela crée un terrain propice à l'aléa moral. | |||

La difficulté centrale réside dans le fait que les intérêts de l'agent peuvent ne pas être parfaitement alignés avec ceux du principal. Par exemple, un manager (agent) pourrait privilégier des projets qui maximisent son prestige ou son bonus personnel, plutôt que la rentabilité à long terme de l'entreprise (intérêt du principal). De même, un employé pourrait choisir de minimiser son effort au travail s'il perçoit que cela n'affectera pas significativement sa rémunération ou sa position au sein de l'entreprise. | |||

Pour atténuer les problèmes d'agence et réduire l'incidence de l'aléa moral, il est crucial de concevoir des contrats et des systèmes d'incitation qui alignent les intérêts de l'agent sur ceux du principal. Cela peut inclure des mécanismes de partage des profits, des bonus basés sur la performance, des options d'achat d'actions pour les employés, ou encore des systèmes d'évaluation régulière et transparente de la performance. L'objectif est de faire en sorte que l'amélioration du bien-être de l'agent soit directement liée aux résultats obtenus pour le principal. | |||

De plus, le renforcement de la surveillance et de la responsabilité peut jouer un rôle clé dans la limitation des comportements opportunistes. Cela peut impliquer des audits réguliers, l'utilisation de technologies de surveillance au travail (dans le respect de la législation et des normes éthiques), ou encore la mise en place de conseils d'administration actifs et engagés dans la surveillance des décisions managériales. | |||

La résolution des problèmes d'agence est un enjeu majeur dans la gestion des organisations et la conception des systèmes économiques. Elle nécessite une attention particulière à la structure des incitations, à la transparence et à la responsabilité pour assurer que les actions de l'agent contribuent effectivement aux objectifs et à la réussite du principal. | |||

== Comment limiter le problème d'aléa moral ? == | |||

Pour limiter les problèmes découlant de l'aléa moral, diverses stratégies peuvent être mises en œuvre dans différents domaines, telles que les assurances, les problèmes d'agence, les contrats de travail, et l'intervention des prêteurs en dernier recours comme les banques centrales ou le Fonds Monétaire International (FMI). | |||

Dans le domaine des assurances, l'introduction de franchises et de participations aux frais peut réintroduire une incitation à la prudence chez les assurés. En ayant à supporter une partie des coûts en cas de sinistre, les assurés sont encouragés à adopter un comportement plus responsable pour minimiser leurs risques et, par conséquent, leurs dépenses potentielles. Cette mesure vise à réduire les comportements de prise de risque excessive sachant que l'assurance couvrira les pertes. | |||

En ce qui concerne les problèmes d'agence, notamment dans les relations entre employeurs et employés ou entre actionnaires et managers, la rétribution basée sur la performance se présente comme une solution efficace. L'attribution de primes, de bonus, ou de stock-options aux managers, dont la rémunération est directement liée à la performance de l'entreprise, assure une convergence des intérêts des managers avec ceux des actionnaires. Cette approche vise à motiver les agents à agir dans le meilleur intérêt de l'entreprise, favorisant ainsi sa réussite à long terme. | |||

Dans les contrats de travail, l'équilibre entre le bâton et la carotte, associé à un contrôle aléatoire et à des salaires élevés, peut également contribuer à limiter l'aléa moral. En combinant des récompenses pour les performances supérieures et des sanctions pour les comportements inappropriés, tout en réalisant des contrôles inopinés, les employeurs peuvent encourager leurs employés à maintenir un niveau de performance élevé et à agir de manière alignée avec les objectifs de l'organisation. | |||

Enfin, pour les prêteurs en dernier recours comme la banque centrale ou le FMI, il est crucial d'asseoir une crédibilité en n'assistant pas systématiquement les pays ou les banques en difficulté. En évitant une aide automatique, ces institutions peuvent encourager une gestion plus prudente des risques, sachant que le soutien en cas de crise n'est pas garanti. Cette approche vise à prévenir la dépendance à l'aide et à promouvoir une discipline financière parmi les acteurs des marchés financiers. | |||

Ces | En somme, limiter l'aléa moral exige un ensemble de stratégies adaptées à chaque contexte, allant de la conception des produits d'assurance à la structure des rémunérations et à la politique des institutions financières. Ces mesures, en alignant mieux les incitations entre les différentes parties, visent à réduire les comportements opportunistes et à favoriser une gestion plus responsable et efficace des ressources. | ||

== Un exemple d'agence == | == Un exemple d'agence == | ||

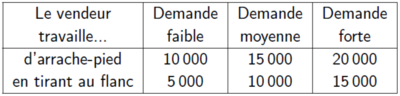

Dans | Dans ce scénario d'agence, le propriétaire de la boutique (le principal) confie la gestion de son commerce à un vendeur (l'agent), avec la performance de la boutique dépendant significativement de l'effort du vendeur. Le vendeur se trouve face à un choix : fournir un effort considérable en travaillant d'arrache-pied, ce qui lui coûte 1 000 francs, ou choisir de minimiser son effort en tirant au flanc, ce qui ne lui coûte rien. | ||

Le vendeur | |||

La demande pour les vêtements de la boutique varie, pouvant être faible, moyenne, ou forte, avec une probabilité égale pour chacun de ces états, soit un tiers. Le chiffre d'affaires mensuel de la boutique, et donc indirectement le bénéfice du propriétaire, dépend de cet effort fourni par le vendeur ainsi que de la demande fluctuante. | |||

Le bénéfice de la boutique est calculé en soustrayant le salaire du vendeur au chiffre d'affaires généré. Du côté du vendeur, son gain net se définit comme son salaire moins la valeur monétaire de l'effort fourni (1 000 francs) si l'effort est effectivement réalisé. Cette structure met en évidence la nature du problème d'agence : le propriétaire souhaite maximiser le bénéfice de sa boutique en incitant le vendeur à travailler durement, mais sans pouvoir directement observer ou mesurer cet effort. | |||

Pour aligner les intérêts du vendeur avec les siens, le propriétaire pourrait envisager des mécanismes incitatifs. Ces mécanismes pourraient inclure une structure de rémunération variable, où le salaire du vendeur est lié au chiffre d'affaires ou au bénéfice de la boutique, offrant ainsi au vendeur un incitant financier direct à maximiser les performances de la boutique. Alternativement, des bonus ou des récompenses pourraient être offerts pour atteindre ou dépasser certains seuils de vente, encourageant ainsi l'effort et la performance. | |||

Ce modèle simplifié illustre les défis inhérents à la gestion des problèmes d'agence et la nécessité de concevoir des contrats et des systèmes d'incitation qui motivent les agents à agir dans le meilleur intérêt de leurs principaux, tout en tenant compte des coûts et des efforts impliqués pour les agents. | |||

[[Fichier:Problèmes d'information et les choix publics exemple agence 1.png|400px|vignette|centré]] | |||

Deux cas possibles : | |||

Dans le cas du salaire fixe où le propriétaire offre un salaire de 3 000 au vendeur, ce dernier n'a aucune incitation à fournir un effort supplémentaire. En effet, peu importe son niveau d'effort, sa rémunération reste la même. Ainsi, sans motivation à travailler d'arrache-pied, le vendeur opte probablement pour le moindre effort, entraînant des performances moyennes pour la boutique. | |||

Le bénéfice moyen de la boutique, dans ce contexte, est calculé en se basant sur la deuxième ligne du tableau des chiffres d'affaires, représentant des résultats obtenus sans effort exceptionnel de la part du vendeur. Les chiffres d'affaires possibles sont de 5 000, 10 000 et 15 000, avec une probabilité égale pour chaque scénario. Le bénéfice moyen est donc obtenu en faisant la moyenne de ces chiffres d'affaires, puis en soustrayant le salaire fixe du vendeur. Ce calcul aboutit à un bénéfice moyen de 7 000, dérivé de la formule <math>\frac{5000 + 10000 + 15000}{3} - 3000</math>. | |||

Ce scénario met en lumière les limitations d'un salaire fixe dans des contextes où l'effort du travailleur a un impact direct sur les résultats financiers de l'entreprise. Sans incitation financière à améliorer sa performance, le vendeur ne se sent pas motivé à augmenter son effort, ce qui peut limiter le potentiel de profit de l'entreprise. | |||

Dans le cas d'un salaire variable, le vendeur reçoit une rémunération directement liée au chiffre d'affaires généré: il perçoit un salaire de 12 000 si le chiffre d'affaires atteint 20 000, et de 3 000 si le chiffre d'affaires est inférieur à 20 000. Ce système incitatif encourage le vendeur à fournir un effort supplémentaire pour maximiser les ventes, étant donné que son gain net devient plus intéressant avec l'effort. En effet, le gain net du vendeur avec effort est calculé par la formule <math>\frac{3000 + 3000 + 12000}{3} - 1000 = 5000</math>. L'effort supplémentaire devient donc financièrement avantageux pour le vendeur. | |||

Sous ce régime de rémunération variable, le bénéfice moyen de la boutique connaît une amélioration significative. En assumant que l'effort du vendeur augmente le chiffre d'affaires aux niveaux plus élevés, le bénéfice moyen est calculé comme suit: <math>\frac{10000 + 15000 + 20000}{3} - \frac{3000 + 3000 + 12000}{3} = 9000</math>. Cette structure de salaire incitatif entraîne non seulement un gain net plus élevé pour le vendeur mais aussi un bénéfice moyen plus conséquent pour la boutique, démontrant l'efficacité de lier la rémunération à la performance pour stimuler l'effort et améliorer les résultats financiers. | |||

En | |||

== Sélection adverse == | == Sélection adverse == | ||

La sélection adverse est un phénomène qui se produit dans des situations de marché où il existe une asymétrie d'information concernant la qualité intrinsèque des biens ou des services échangés. Cette situation est particulièrement problématique lorsque la qualité des produits ou des services varie de manière significative, mais que cette information n'est pas également accessible à toutes les parties prenantes. Contrairement à un marché de concurrence parfaite où la transparence de l'information permet un ajustement adéquat des prix en fonction de la qualité, la sélection adverse intervient lorsque les acteurs du marché ne peuvent pas distinguer clairement les différents niveaux de qualité avant de procéder à l'achat ou à l'échange. | |||

Ce manque de transparence crée un risque pour l'acheteur qui peut se retrouver avec un produit ou un service de qualité inférieure sans que cela soit reflété dans le prix. La sélection adverse peut mener à une situation où les produits de haute qualité sont sous-évalués ou même poussés hors du marché, car les vendeurs de produits de qualité inférieure sont en mesure de les proposer à des prix similaires sans que les acheteurs puissent faire la distinction avant l'achat. | |||

Il est intéressant de noter que bien que la sélection adverse et l'aléa moral soient des concepts différents, ils sont parfois difficiles à distinguer en pratique. La distinction repose sur le moment où l'asymétrie d'information influence le marché : avant la transaction dans le cas de la sélection adverse, et après la transaction dans le cas de l'aléa moral. | |||

Un exemple illustratif concerne le marché des assurances. Dans le cas de la sélection adverse, un individu, conscient des risques élevés qu'il prend en conduisant (comme Monsieur X), peut choisir de souscrire à une assurance complète "casco", sachant que le risque de réclamation est plus élevé en raison de son comportement au volant. L'assureur, ne disposant pas de cette information spécifique sur le comportement de conduite de chaque assuré, risque de fixer un tarif qui ne reflète pas adéquatement le niveau de risque réel. En revanche, l'aléa moral se manifeste après la conclusion du contrat d'assurance, comme dans le cas de Monsieur Y qui, sachant qu'il est couvert par une assurance complète "casco", décide de rouler plus vite, augmentant ainsi le risque d'accident après avoir souscrit à l'assurance. Dans les deux cas, l'asymétrie d'information crée des inefficiences de marché et des défis pour les fournisseurs de services ou de biens à gérer efficacement les risques associés. | |||

== Qualités hétérogènes == | == Qualités hétérogènes == | ||

La sélection adverse est un phénomène qui devient particulièrement notable dans des contextes où les qualités des biens ou des services proposés sur le marché sont hétérogènes, et où l'information sur cette qualité n'est pas uniformément distribuée entre les vendeurs et les acheteurs. Cela conduit à une situation où les biens ou services de qualité inférieure, les "mauvais" dans le langage courant, peuvent se fondre parmi ceux de qualité supérieure sans être facilement identifiables au préalable par l'acheteur ou le consommateur. Cette situation est d'autant plus problématique que les acteurs de qualité inférieure ont souvent un intérêt économique à masquer cette réalité pour se vendre au prix des biens ou services de meilleure qualité. | |||

Les exemples | Les exemples de sélection adverse sont variés et touchent de nombreux secteurs : | ||

* | * Sur le marché du travail, les employeurs peuvent avoir du mal à discerner les compétences réelles, la motivation et la fiabilité des employés potentiels lors du processus d'embauche. Malgré les CV, les lettres de motivation et les entretiens, l'employeur ne dispose pas toujours de toutes les informations pour faire une évaluation parfaite. | ||

* | * Dans le domaine du crédit, les banques et autres institutions financières sont confrontées au défi de distinguer les emprunteurs solvables et responsables des individus présentant un risque de défaut plus élevé. Malgré les analyses de crédit et les systèmes de scoring, la distinction n'est pas toujours claire et peut conduire à l'octroi de crédits à des individus moins aptes à rembourser. | ||

* | * Sur le marché de l'assurance, le problème de sélection adverse est illustré par le fait que les clients connaissent mieux leurs propres risques et comportements que l'assureur. Cela peut encourager les individus à haut risque à souscrire plus fréquemment à des assurances, sachant que le tarif proposé ne reflète pas leur risque réel. | ||

* | * Dans le marché de l'occasion, particulièrement pour les véhicules, il est souvent difficile pour l'acheteur de déterminer la qualité réelle et l'historique complet du véhicule. Le vendeur, ayant plus d'informations sur le véhicule, peut omettre ou minimiser les défauts. | ||

Ces exemples mettent en lumière les difficultés intrinsèques à la gestion de l'information et à la prise de décision dans un contexte d'information asymétrique. Ils illustrent la nécessité pour les marchés et les institutions de développer des mécanismes et des politiques pour améliorer la transparence de l'information et réduire les effets négatifs de la sélection adverse. Des solutions telles que la certification de qualité, les garanties, les évaluations indépendantes ou encore les systèmes de réputation peuvent contribuer à atténuer ce problème en fournissant aux parties moins informées des moyens de mieux évaluer la qualité des biens ou services qu'elles envisagent d'acquérir. | |||

== La sélection adverse et le marché du travail == | == La sélection adverse et le marché du travail == | ||

La sélection adverse | La sélection adverse sur le marché du travail illustre un dilemme auquel sont confrontés les employeurs lorsqu'ils cherchent à comprendre et à gérer la dynamique de leur main-d'œuvre. Chaque employé au sein d'une entreprise possède des opportunités alternatives et des potentiels de salaire différents en dehors de l'organisation, des informations que l'employeur ne peut pas facilement identifier ou évaluer avec précision. Cette asymétrie d'information conduit à des situations où les décisions de gestion des salaires peuvent avoir des conséquences inattendues sur la composition et la qualité de la main-d'œuvre. | ||

Lorsque | Lorsque l'employeur envisage une réduction des salaires comme mesure d'économie, il doit prendre en compte que les employés ne sont pas affectés de manière uniforme par cette décision. Les employés ayant des perspectives meilleures et plus lucratives ailleurs sont plus susceptibles de quitter l'entreprise en réponse à une baisse de salaire. En revanche, ceux dont les alternatives d'emploi sont limitées ou moins attrayantes sont plus enclins à rester, malgré la réduction de leur rémunération. | ||

Cette dynamique est particulièrement problématique si l'on suppose que les travailleurs les plus performants sont également ceux qui disposent des meilleures opportunités alternatives. Ainsi, une baisse généralisée des salaires risque de provoquer le départ disproportionné des employés les plus talentueux et les plus productifs, laissant l'entreprise avec une concentration plus élevée de travailleurs moins performants. En conséquence, la performance moyenne de l'équipe ou de l'organisation dans son ensemble est susceptible de diminuer, ce qui peut affecter la compétitivité et l'efficacité globales de l'entreprise. | |||

Face à ce risque, l'entreprise pourrait préférer adopter d'autres stratégies de réduction des coûts, telles que des licenciements ciblés ou aléatoires, plutôt que de mettre en œuvre des réductions de salaire qui pourraient inciter ses meilleurs éléments à partir. Bien que les licenciements comportent leurs propres défis et coûts, cette approche permet à l'entreprise de contrôler plus directement la composition de sa main-d'œuvre et de minimiser le risque de perdre une proportion importante de ses employés les plus performants. Cette situation souligne l'importance pour les employeurs de comprendre les dynamiques du marché du travail et les préférences de leurs employés afin de prendre des décisions éclairées en matière de gestion des ressources humaines. | |||

== La sélection adverse et le marché du crédit == | == La sélection adverse et le marché du crédit == | ||

Pierre Desproges (humoriste français): “Un banquier est quelqu’un qui vous prête de l’argent à condition que vous lui prouviez que vous n’en avez pas besoin”. La citation humoristique de Pierre Desproges capte avec ironie un aspect crucial du marché du crédit et illustre le dilemme auquel sont confrontées les banques et autres institutions financières : l'évaluation du risque de crédit dans un contexte d'information asymétrique. Le marché du crédit est marqué par un phénomène de sélection adverse, où l'asymétrie d'information entre les prêteurs et les emprunteurs peut conduire à des résultats suboptimaux. | |||

Dans un monde idéal, les banques souhaiteraient prêter à des emprunteurs solvables, capables de rembourser leur dette tout en générant un retour sur investissement stable pour la banque. Cependant, la réalité est plus complexe. Souvent, ceux qui cherchent activement à obtenir un crédit sont ceux qui en ont le plus besoin et qui sont prêts à accepter des taux d'intérêt plus élevés pour accéder aux fonds nécessaires. Cette disposition à payer des taux d'intérêt élevés ne signifie pas nécessairement que ces emprunteurs sont les plus à même de rembourser le prêt. | |||

Lorsque les taux d'intérêt augmentent pour compenser le risque perçu par la banque, cela a pour effet involontaire de repousser les emprunteurs à faible risque, qui pourraient trouver ces conditions trop onéreuses ou injustifiées pour leur projet sûr mais à faible rendement. Par conséquent, le marché se retrouve avec une proportion plus élevée d'emprunteurs acceptant de prendre des risques plus importants, souvent avec des projets pouvant offrir de hauts rendements mais accompagnés d'une probabilité de défaut tout aussi élevée. | |||

L'exemple du cordonnier souhaitant agrandir son magasin par rapport à l'entrepreneur démarrant une startup illustre parfaitement cette dynamique. Le cordonnier, avec un projet à faible risque mais offrant un rendement modeste, pourrait se voir dissuadé par des taux d'intérêt élevés, tandis que l'entrepreneur de la startup, malgré un risque de défaut plus élevé, pourrait être plus enclin à accepter ces taux dans l'espoir de réaliser des bénéfices significatifs. | |||

Ce scénario met en évidence le défi pour les banques de fixer des taux d'intérêt qui équilibrent correctement le risque sans encourager la sélection adverse. Des mécanismes comme l'analyse de crédit approfondie, les garanties, ou encore les prêts basés sur des critères de performance peuvent aider à atténuer le problème, en s'assurant que les fonds soient alloués de manière plus efficace aux projets présentant un équilibre optimal entre risque et rendement. | |||

== La sélection adverse et le marché de l'assurance == | == La sélection adverse et le marché de l'assurance == | ||

La sélection adverse | La sélection adverse sur le marché de l'assurance est un phénomène où les personnes ayant le plus grand risque de réclamer sont également celles qui sont le plus susceptibles de souscrire à une assurance. Les compagnies d'assurance, bien qu'ayant accès à des données statistiques sur la distribution des risques dans la population, rencontrent des difficultés à distinguer individuellement le niveau de risque de chaque souscripteur. En conséquence, lorsque des contrats d'assurance sont proposés en se basant sur ces informations générales, il existe un risque inhérent d'attirer principalement ceux qui ont des problèmes de santé plus significatifs ou qui sont plus susceptibles de rencontrer les situations contre lesquelles ils souhaitent s'assurer. | ||

En conséquence, | |||

Ce problème ne se limite pas aux assurances santé. Il se manifeste dans divers domaines, tels que les assurances contre les inondations, les catastrophes naturelles, le chômage (dans les pays où l'assurance-chômage n'est pas obligatoire), le cambriolage ou encore l'assurance-ménage. Dans chacun de ces cas, les individus les plus exposés aux risques concernés sont plus enclins à chercher une protection assurantielle, conscient de leur probabilité plus élevée de devoir faire une réclamation. | |||

La conséquence directe de ce phénomène est que le pool d'assurés peut finir par avoir une probabilité moyenne de sinistre plus élevée que celle de la population générale. Cela peut conduire à une augmentation des primes pour tous les souscripteurs, rendant l'assurance moins abordable ou moins attrayante pour les individus à faible risque, qui pourraient alors choisir de ne pas souscrire, exacerbant encore le problème de sélection adverse. | |||

Pour contrer ce phénomène, les compagnies d'assurance mettent en œuvre diverses stratégies, telles que la segmentation des offres en fonction de différents niveaux de risque, l'application de questionnaires de santé détaillés, ou encore l'introduction de franchises et de limitations dans les couvertures. L'objectif est de mieux équilibrer le rapport entre les primes perçues et les risques couverts, afin de rendre les contrats d'assurance viables et équitables pour tous les parties, tout en essayant de minimiser les effets de la sélection adverse. | |||

== La sélection adverse et le marché d'occasion : une application == | == La sélection adverse et le marché d'occasion : une application == | ||

Le modèle des "lemons" développé par George Akerlof illustre parfaitement les problèmes de sélection adverse sur le marché des voitures d'occasion. Ce modèle distingue deux types de véhicules : les "bonnes affaires", qui ont été bien entretenues par leurs propriétaires précédents et dont le prix de vente est de <math>14 000 $</math>, et les "mauvaises affaires", sujettes à des pannes fréquentes, pour lesquelles les vendeurs demandent seulement <math>7 000 $</math>. Du côté des acheteurs, la volonté de payer atteint <math>20 000 $</math> pour une bonne voiture et <math>10 000 $</math> pour une mauvaise. | |||

Dans ce marché, les acheteurs savent qu'ils ont 50% de chances de tomber sur une "mauvaise affaire" (avec une probabilité <math>\pi_M = 0.50</math>), mais ils ne peuvent pas distinguer à l'avance les bonnes voitures des mauvaises. | |||

Dans un contexte d'information parfaite, où chaque partie connaît exactement la qualité du véhicule échangé, les transactions se réalisent à des prix qui reflètent fidèlement la valeur des voitures, permettant des échanges mutuellement avantageux. Les voitures sont vendues à un prix qui se situe quelque part entre les attentes des vendeurs et des acheteurs, et le marché atteint un équilibre efficient où toutes les voitures changent de mains à un prix juste. | |||

Cependant, dans une situation où l'information est imparfaite mais symétrique, c'est-à-dire que ni les vendeurs ni les acheteurs ne peuvent identifier les bonnes des mauvaises voitures, les transactions peuvent toujours avoir lieu. Les acheteurs acceptent de payer un prix moyen, prenant en compte le risque d'acheter une voiture de moins bonne qualité. Même si certains acheteurs peuvent se retrouver avec une voiture moins fiable, le marché peut toujours atteindre un certain équilibre, car les prix moyens reflètent la probabilité mixte de qualité. | |||

Le vrai problème survient dans un contexte d'information imparfaite et asymétrique, où les vendeurs connaissent la qualité réelle de leurs voitures, mais pas les acheteurs. Dans ce cas, la qualité moyenne des voitures devient une variable endogène, dépendant directement du prix. Si les acheteurs ajustent leur offre à un prix moyen qui prend en compte le risque d'acheter une "mauvaise affaire", les vendeurs de bonnes voitures ne trouveront plus avantageux de vendre à ce prix moyen, car il est inférieur à la valeur qu'ils attribuent à leur véhicule. En conséquence, les bonnes voitures disparaissent progressivement du marché, laissant derrière elles une proportion plus élevée de "mauvaises affaires". Ce phénomène conduit à un cercle vicieux où la qualité moyenne des voitures disponibles sur le marché diminue encore plus, exacerbant le problème de sélection adverse et menant potentiellement à un effondrement du marché des voitures d'occasion de qualité. | |||

Lorsque les vendeurs ont plus d'informations sur la qualité de leur bien que les acheteurs, ils ne seront motivés à vendre que si le prix offert atteint un certain seuil qui les satisfait. Face à l'incertitude sur la qualité des voitures sur le marché d'occasion, les acheteurs, sans autre information que la probabilité <math>\pi_M</math> de tomber sur une mauvaise voiture, vont rationnellement offrir un prix qui reflète une moyenne pondérée entre le prix qu'ils seraient prêts à payer pour une bonne voiture <math>P_B^A</math> et pour une mauvaise voiture <math>P_M^A</math> : | |||

<math>\ | <math>\bar{P_{max}^A} = \pi_M \times P_M^A + (1 - \pi_M) \times P_B^A</math> | ||

En supposant que la probabilité de tomber sur une mauvaise voiture soit de 50% (<math>\pi_M = 0.5</math>), les acheteurs sont prêts à payer au maximum : | |||

<math>0.5 \times 10000 + 0.5 \times 20000 = 15000</math> | |||

<math>\ | À ce prix moyen de 15 000 $, le marché est en mesure de fonctionner car ce prix est au-dessus des prix de réserve des deux types de voitures. Cependant, si la proportion de mauvaises voitures sur le marché augmente, disons à 70% (<math>\pi_M = 0.7</math>), le prix maximum que les acheteurs sont prêts à payer s'ajuste à : | ||

<math>\bar{P^A_{max}} = 0.7 \times 10000 + 0.3 \times 20000 = 13000</math> | |||

Ce nouveau prix moyen de 13 000 $ est inférieur au prix de réserve des bonnes voitures (<math>14 000 = P_B^A</math>), conduisant les propriétaires de ces voitures de meilleure qualité à se retirer du marché. Ils préfèrent garder leur voiture, estimant que la vente n'est pas suffisamment rémunératrice par rapport à la valeur qu'ils attribuent à leur bien. Cette situation illustre le "problème du marché des lemons" : une augmentation de la proportion de mauvaises voitures conduit à un ajustement à la baisse des prix offerts par les acheteurs, qui à son tour pousse les vendeurs de bonnes voitures à quitter le marché, réduisant ainsi la qualité moyenne des voitures disponibles à la vente. | |||

Cette | |||

== Comment résoudre le problème d'anti-sélection ? == | == Comment résoudre le problème d'anti-sélection ? == | ||

Résoudre le problème de sélection adverse, ou anti-sélection, est crucial pour améliorer l'efficacité des marchés et la confiance entre les parties. Une stratégie efficace pour atténuer ce problème implique de rendre transparentes les informations cachées concernant les qualités ou les défauts d'un bien. Les mécanismes tels que les garanties ou les labels jouent un rôle essentiel en facilitant la transmission d'informations du vendeur à l'acheteur, permettant ainsi à ce dernier de faire des choix plus éclairés. | |||

Les garanties, en offrant une assurance sur la qualité ou la durabilité d'un produit, peuvent rassurer les acheteurs sur le fait que le bien correspond à leurs attentes. Pour que ce système soit efficace, il est crucial que l'octroi d'une garantie soit associé à un coût significatif pour le vendeur. Ce coût agit comme une barrière à l'entrée pour les vendeurs de produits de moindre qualité, qui trouveraient économiquement non rentable d'offrir une garantie similaire. Ainsi, seulement les vendeurs confiants dans la qualité supérieure de leurs biens seraient prêts à assumer ce coût, signalant efficacement cette qualité aux acheteurs potentiels. | |||

Les labels, d'autre part, fournissent une certification indépendante concernant certaines caractéristiques d'un produit, telles que sa durabilité, sa provenance ou son respect de certaines normes de qualité. La certification par un label reconnu peut servir de signal de qualité aux acheteurs, leur permettant de distinguer plus facilement les produits de haute qualité de ceux de qualité inférieure. | |||

L'acte de manipuler une caractéristique du bien pour en démontrer la qualité est communément appelé "signal de qualité". Ce signal peut prendre diverses formes, comme des investissements dans la publicité, des certifications de qualité, des garanties étendues, ou encore des prix élevés intentionnels pour refléter la qualité supérieure du produit. | |||

Ces stratégies, en réduisant l'asymétrie d'information et en permettant aux caractéristiques cachées des biens d'être plus transparentes, contribuent à atténuer le problème de sélection adverse. Elles facilitent ainsi la formation d'un marché plus efficient où les transactions reflètent plus fidèlement la valeur réelle des biens échangés, améliorant la confiance des consommateurs et la dynamique globale du marché. | |||

== Application au marché de l'assurance == | |||

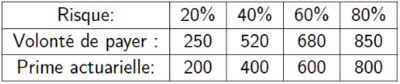

Dans le contexte de l'assurance, où les compagnies sont confrontées à des catégories de personnes présentant des risques de maladie différents mais indiscernables pour elles, le marché pourrait être affecté par la sélection adverse. Chaque groupe de personnes connaît son propre risque de maladie et est prêt à payer une prime d'assurance proportionnelle à ce risque. Cependant, si les assureurs fixent une prime unique pour tous, basée sur la moyenne des risques, les personnes à faible risque pourraient choisir de ne pas souscrire, trouvant la prime trop élevée par rapport à leur risque personnel. | |||

Si l'on suppose que le coût de l'intervention médicale est de 1 000 francs pour tous, les personnes à plus haut risque trouveront l'assurance attrayante même à une prime élevée puisqu'elle est inférieure au coût de leur traitement potentiel. Par contre, pour celles à faible risque, une prime élevée les dissuadera de s'assurer. | |||

Cette dynamique mène à une situation où seules les personnes les plus à risque souscrivent une assurance, augmentant ainsi les coûts moyens pour l'assureur qui doit alors augmenter les primes pour couvrir ces coûts. Ce phénomène pourrait conduire à un cycle où de plus en plus de personnes à faible risque quittent le marché de l'assurance, laissant derrière elles un pool d'assurés composé principalement de personnes à haut risque et des primes d'assurance de plus en plus élevées. | |||

Pour lutter contre la sélection adverse, les compagnies d'assurance pourraient essayer de différencier les primes selon des signaux de risque perceptibles ou introduire des mécanismes tels que des questionnaires de santé détaillés, des examens médicaux, ou des incitations à un comportement sain, pour mieux estimer le risque individuel et ajuster les primes en conséquence. Alternativement, des mesures comme l'assurance obligatoire pour tous peuvent aussi être mises en place pour garantir que les personnes à faible risque restent dans le pool d'assurance, aidant ainsi à équilibrer les risques et à stabiliser les primes.[[Fichier:Problèmes d'information et les choix publics marché de l assurance 1.png|400px|vignette|centré]] | |||

[[Fichier:Problèmes d'information et les choix publics marché de l assurance 1.png|400px|vignette|centré]] | |||

La prime d'assurance devrait idéalement être fixée en fonction de l'espérance de dommage pour chaque catégorie de risque. L'espérance de dommage est le coût moyen que l'assureur s'attend à payer pour un assuré et se calcule en multipliant la probabilité de survenance du sinistre par le coût du dommage pour l'assureur. Pour chacun des groupes identifiés dans ce tableau, voici comment la prime d'assurance pourrait être fixée : | |||

Pour | # Pour le groupe à 20 % de risque, la prime serait de 0.20 (probabilité de la maladie) x 1 000 (coût de l'intervention) = 200 francs. | ||

# Pour le groupe à 40 % de risque, la prime serait de 0.40 x 1 000 = 400 francs. | |||

# Pour le groupe à 60 % de risque, la prime serait de 0.60 x 1 000 = 600 francs. | |||

# Pour le groupe à 80 % de risque, la prime serait de 0.80 x 1 000 = 800 francs. | |||

Ces primes représentent le minimum que l'assureur doit facturer pour couvrir le coût attendu des sinistres. Toutefois, en pratique, les assureurs ajoutent également des charges pour les frais administratifs, les coûts de souscription, les provisions pour les sinistres inattendus et une marge bénéficiaire, ce qui augmente la prime finale payée par les assurés. | |||

[[Fichier:Problèmes d'information et les choix publics marché de l assurance 2.png|400px|vignette|centré]] | [[Fichier:Problèmes d'information et les choix publics marché de l assurance 2.png|400px|vignette|centré]] | ||

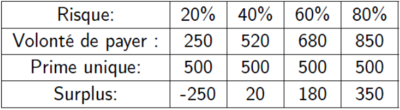

Un exemple classique de la façon dont la sélection adverse peut impacter le marché de l'assurance est lorsque les assureurs ne peuvent pas distinguer entre les différents niveaux de risque des assurés, ils sont contraints de fixer les primes d'assurance basées sur le risque moyen estimé pour toute la population. Si ce risque moyen est calculé sans considérer l'hétérogénéité des groupes, certains groupes à faible risque peuvent trouver la prime trop élevée par rapport à leur volonté de payer et choisir de ne pas s'assurer. Cela conduit à un ajustement à la hausse du risque moyen, qui à son tour nécessite un ajustement des primes à la hausse pour éviter les pertes. | |||

Cependant, | Dans cet exemple, si le risque moyen est initialement estimé à 50%, la prime actuarielle appropriée est de 500 francs. Cependant, cela ne tient pas compte du fait que le groupe à 20% de risque ne trouvera pas cette prime attractive, conduisant à leur départ du marché de l'assurance. Avec leur retrait, le risque moyen augmente, car il est désormais calculé uniquement sur les groupes restants (40%, 60%, et 80% de risque), ce qui porte le nouveau risque moyen à 60%. Cela signifie que les assureurs, pour rester sans pertes, doivent ajuster la prime à 600 francs, ce qui est au-dessus de la volonté de payer du groupe à 40% de risque. Ce processus se répète jusqu'à ce que seuls les individus du groupe le plus à risque restent sur le marché, payant une prime de 800 francs, ce qui est juste en dessous de leur volonté de payer de 850 francs. | ||

Ce processus montre clairement une inefficacité de marché : bien qu'il existe un potentiel d'échanges mutuellement avantageux pour tous les groupes, la sélection adverse empêche ces transactions de se réaliser, car les primes doivent être ajustées en fonction d'une population de plus en plus risquée. Les assureurs aimeraient être en mesure d'offrir des primes différenciées pour attirer les groupes à faible risque, mais sans pouvoir distinguer les groupes entre eux, ils se retrouvent dans une situation où seuls les clients les plus risqués sont assurés, avec des primes élevées qui reflètent leur risque. | |||

Pour remédier à ce problème, les assureurs doivent trouver des moyens de différencier les clients en fonction de leur risque réel. Cela pourrait inclure des techniques de tarification plus sophistiquées, l'utilisation de données et d'analyses plus détaillées pour mieux évaluer le risque individuel, ou des incitations pour que les clients révèlent volontairement leur niveau de risque, comme des rabais pour des comportements sains ou des dispositifs de suivi dans le cas de l'assurance automobile. | |||

== Comment résoudre le problème de sélection adverse ? == | |||

Pour résoudre le problème de sélection adverse dans un marché d'assurance où les risques sont divers et individuellement connus, mais pas discernables par les assureurs, une solution consiste à introduire une obligation d'assurance pour toute la population. Cela implique que chaque individu, indépendamment de son risque personnel, doit souscrire à une assurance. | |||

Si la prime est fixée à un montant unique de 500 francs, comme illustré dans ce tableau, et que tout le monde est obligé de s'assurer, alors les individus des différents groupes de risque contribuent à un pool commun. Ceux qui ont des risques plus faibles payent en fait une "prime de solidarité", car leur volonté de payer est inférieure à la prime imposée. Inversement, les individus à plus haut risque bénéficient de cette situation, car leur volonté de payer est supérieure à la prime fixée.[[Fichier:Comment résoudre le problème de sélection adverse 1.png|400px|vignette|centré]] | |||

Dans ce scénario, bien que le surplus total soit positif, illustrant le bénéfice global pour la société, cela se fait aux dépens du groupe à faible risque, qui subventionne en quelque sorte les groupes à plus haut risque. C'est un principe de mutualisation des risques qui est courant dans les régimes d'assurance obligatoire, comme l'assurance-maladie ou l'assurance automobile dans certains pays. | |||

L'introduction d'une telle obligation a pour effet de maintenir la diversité des risques au sein du pool d'assurance, prévenant ainsi le processus par lequel les bons risques quittent le marché, ce qui augmenterait progressivement le risque moyen et les primes associées. C'est une méthode qui vise à garantir que l'assurance reste abordable et disponible pour tous, indépendamment du risque individuel, mais elle soulève aussi des questions d'équité et d'acceptabilité sociale, car elle implique un transfert de richesse des individus à faible risque vers ceux à haut risque. | |||

= Les choix publics = | |||

== Choix public == | |||

La théorie du choix public s'intéresse à la manière dont les décisions gouvernementales sont prises et à la façon dont elles correspondent aux besoins et désirs de la collectivité. Cette branche de l'économie applique les méthodes de l'économie à l'analyse de la prise de décision politique et des actions de l'État, reconnaissant que, tout comme les acteurs du marché, les acteurs gouvernementaux sont confrontés à des contraintes d'information et agissent en fonction de leurs propres incitations et objectifs. | |||

Les gouvernements sont souvent appelés à intervenir en cas de défaillance de marché, comme pour corriger les externalités, fournir des biens publics, ou atténuer les problèmes de sélection adverse et d'aléa moral. Cependant, l'intervention de l'État n'est pas infaillible. L'État, tout comme les acteurs privés, peut souffrir d'un manque d'informations complètes et fiables, ce qui peut conduire à des politiques inefficaces ou mal ciblées. | |||

Un autre aspect que la théorie du choix public examine est le problème d'agrégation des préférences. Avec une population dont les membres ont des préférences hétérogènes, il est difficile de déterminer une politique unique qui reflète fidèlement les désirs de tous les individus. Le paradoxe d'Arrow, par exemple, stipule qu'il n'est pas possible de convertir les préférences individuelles en une décision collective cohérente et rationnelle qui respecte certains critères d'équité, sans imposer une dictature (une situation où les préférences d'un seul individu dictent le choix collectif). | |||

La théorie du choix public explore également comment les décisions gouvernementales sont influencées par la politique, notamment la manière dont les bureaucrates et les politiciens poursuivent leurs propres intérêts, qui ne sont pas toujours alignés avec l'intérêt général. Cela peut inclure des activités de recherche de rente, où les individus ou les entreprises utilisent les ressources pour obtenir des faveurs économiques de l'État plutôt que de produire de nouvelles richesses. | |||

Pour s'assurer que les actions de l'État correspondent aux besoins de la collectivité, diverses solutions peuvent être envisagées, comme des mécanismes de responsabilisation et de transparence, une participation citoyenne accrue dans le processus décisionnel, et la mise en œuvre de processus d'évaluation rigoureux pour les politiques publiques. En fin de compte, la théorie du choix public souligne l'importance de la conception des institutions politiques et économiques qui encouragent les décideurs à agir dans l'intérêt public. | |||

== Le paradoxe du vote de Condorcet == | |||

L'exemple ci-dessous est une exemple classique du paradoxe de Condorcet, qui se produit lorsque les préférences collectives d'un groupe ne sont pas transitives. La transitivité, dans le contexte du choix social, signifie que si la préférence collective préfère l'option A à l'option B et l'option B à l'option C, alors elle devrait logiquement préférer l'option A à l'option C. Cependant, le paradoxe de Condorcet montre que ce n'est pas toujours le cas lorsqu'on agrège les préférences de tous les individus. | |||

[[Fichier:Paradoxe du vote de Condorcet 1.png|400px|vignette|centré]] | |||

Dans | Dans cet exemple, nous avons trois groupes d'électeurs avec des préférences différentes pour trois options A, B et C. Voici les résultats des votes entre chaque paire d'options : | ||

a. Entre A et B, A est choisi par les types 1 et 3, qui représentent ensemble 55% des électeurs contre 45% pour le type 2 qui préfère B. b. Entre B et C, B est choisi par les types 1 et 2, qui représentent 80% des électeurs contre 20% pour le type 3 qui préfère C. c. Entre A et C, C est choisi par les types 2 et 3, qui représentent 65% des électeurs contre 35% pour le type 1 qui préfère A. | |||

Ce cycle de préférences non transitives montre que, malgré le fait qu'A est préféré à B, et B est préféré à C, C est finalement préféré à A, complétant ainsi un cycle sans qu'aucune option ne soit universellement préférée. | |||

L'implication de ce paradoxe est que l'issue du vote dépend fortement de l'ordre dans lequel les options sont présentées et votées. Si toutes les options sont présentées simultanément, le résultat pourrait être différent, et il n'existe pas de méthode de vote qui puisse toujours résoudre ce paradoxe sans introduire d'autres problèmes, comme l'a montré le théorème d'impossibilité d'Arrow. | |||

Cela met en lumière les limites des mécanismes de vote et les défis de la prise de décision collective. Dans la pratique, différentes méthodes de vote essayent de contourner ce problème en utilisant des systèmes tels que le vote par élimination successive, le vote pondéré, ou d'autres règles qui cherchent à obtenir un choix collectif cohérent à partir des préférences individuelles. | |||

== | == Théorème d'impossibilité de Arrow == | ||

Le Théorème d'impossibilité d'Arrow, aussi appelé le "paradoxe d'Arrow", est un résultat fondamental dans la théorie du choix social. Kenneth Arrow a démontré qu'il est impossible de formuler une règle de décision collective (comme une méthode de vote) qui transforme les préférences individuelles en une décision de groupe cohérente et satisfaisante, tout en respectant un ensemble de critères équitables et raisonnables. Ces critères sont: | |||

# Unanimité (ou Pareto efficacité) : Si chaque électeur préfère une option A à une option B, alors le groupe doit également préférer A à B. | |||

# Transitivité : Si le groupe préfère A à B et B à C, alors le groupe doit préférer A à C. Cela garantit la cohérence des choix collectifs. | |||

# Indépendance des options non pertinentes : Le classement collectif de deux options, A et B, doit être indépendant de l'existence d'une troisième option C. | |||

# Non-dictature : Aucun individu ne doit avoir le pouvoir de déterminer de façon autoritaire les préférences du groupe, c'est-à-dire que le système de vote ne doit pas simplement refléter les préférences d'un seul individu tout en ignorant celles de tous les autres. | |||

Arrow a prouvé que ces critères ne peuvent pas être tous respectés simultanément par un système de vote qui traite au moins trois options. Cela signifie que toute méthode de choix social qui respecte les trois premiers critères aboutit soit à un résultat non transitive, soit à une dictature, où les préférences d'un seul individu ou d'un groupe d'individus prévalent sur les autres. | |||

L'implication de ce théorème est profonde : elle montre que les choix collectifs ne peuvent jamais être parfaitement équitables et rationnels en même temps. Cela ne signifie pas que toutes les décisions collectives sont mauvaises ou illégitimes, mais cela souligne les limites inhérentes à l'agrégation des préférences individuelles en une volonté collective. Cela a des implications pour la conception des systèmes électoraux et la théorie démocratique, et a stimulé le développement d'autres modèles et approches dans la prise de décision collective. | |||

== Le principe de l'électeur médian == | |||

Le paradoxe de Condorcet et le théorème d'impossibilité d'Arrow soulèvent des questions fondamentales sur la manière dont les sociétés peuvent prendre des décisions collectives de manière juste et cohérente. Le paradoxe de Condorcet illustre le problème des cycles de préférence, où les choix collectifs ne sont pas transitifs. En d'autres termes, le groupe préfère A à B, B à C, mais aussi C à A, ce qui est illogique et mène à une impasse décisionnelle. | |||

Le théorème d'impossibilité d'Arrow va plus loin en affirmant qu'aucun système de vote ne peut simultanément satisfaire un ensemble de conditions raisonnables sans aboutir à une situation de dictature (où les préférences d'un seul individu deviennent déterminantes pour la décision collective), à moins de renoncer à l'une des conditions. | |||

Cependant, lorsque les préférences des électeurs sont exprimées le long d'une échelle continue plutôt que sous forme de choix discrets, le paradoxe de Condorcet peut être évité grâce à l'hypothèse de l'électeur médian. Selon cette théorie, dans un système de vote majoritaire où les préférences sont distribuées de manière unidimensionnelle et continue, l'issue de toute élection sera déterminée par l'électeur médian. Cet électeur médian a autant de personnes avec des préférences plus extrêmes de part et d'autre de lui, faisant de sa position la plus centrale et la plus représentative de la population votante. | |||

En conséquence, les candidats ou les propositions politiques tendent à se rapprocher de la position de l'électeur médian pour maximiser leurs chances de gagner. Cela suppose une certaine forme de convergence des propositions, où les politiques proposées s'orientent vers ce qui est souhaitable pour l'électeur médian, dans la mesure où il est celui qui, en fin de compte, décide du résultat des élections dans un système de vote majoritaire. Cependant, cette approche simplifie grandement la complexité des préférences politiques et suppose que tous les électeurs participent et votent conformément à leurs préférences réelles. | |||

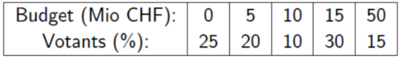

Par exemple, imaginons la distribution suivante des préférences sur le budget de l’État : | |||

[[Fichier:Principe de l'électeur médian 1.png|400px|vignette|centré]] | |||

Ce scénario décrit une application du principe de l'électeur médian, qui est central dans le modèle de choix public. Ce principe suggère qu'en cas de distribution unimodale des préférences sur une question politique linéaire, comme le budget de l'État, l'option préférée par l'électeur médian sera celle qui remportera la décision finale dans un vote majoritaire. | |||

Dans cet exemple, les préférences des électeurs sont distribuées autour de différents montants de budget pour l'État, exprimés en millions de CHF. Si l'on effectuait une moyenne des montants préférés par tous les votants, on obtiendrait un budget moyen souhaité de 9 millions de CHF. | |||

Cependant, dans un système de vote majoritaire entre deux options, l'option qui coïncide avec la préférence de l'électeur médian est celle qui gagne. L'électeur médian est celui situé au point où la moitié des électeurs préfère une option moins coûteuse et l'autre moitié préfère une option plus coûteuse. Dans cet exemple, c'est le montant de 10 millions de CHF qui est préféré par l'électeur médian. Ainsi, peu importe contre quelle autre somme le montant de 10 millions de CHF est mis en concurrence, il y aura toujours plus de 50% des votants qui le préféreront à toute autre somme, car il recueillera les votes de tous ceux qui veulent dépenser 10 millions de CHF ou plus. | |||

Ce résultat souligne l'importance stratégique de l'électeur médian dans les décisions de politique publique et explique pourquoi les politiques qui s'alignent avec les préférences de l'électeur médian ont souvent plus de chances d'être adoptées. C'est aussi une raison pour laquelle les politiciens et les partis politiques ciblent fréquemment leurs politiques pour gagner le soutien de l'électeur médian, notamment dans les démocraties représentatives.[[Fichier:Principe de l'électeur médian 2.png|400px|vignette|centré]] | |||

Ce graphique montre une distribution des préférences de budget d'un ensemble de personnes, avec des montants allant de 0 à 20 milliards d'euros. On peut observer que la majorité des personnes ont une préférence pour un budget de 15 milliards d'euros, comme indiqué par la plus grande barre du graphique. Les autres montants, tels que 0, 5, 10 et 20 milliards d'euros, ont respectivement attiré moins de préférences, avec la barre la plus basse indiquant que très peu de personnes préfèrent un budget de 20 milliards d'euros. | |||

Cette distribution illustre les préférences budgétaires dans une communauté et suggère que si une décision devait être prise par vote majoritaire, le budget de 15 milliards serait le plus susceptible d'être choisi, car il représente le pic de la distribution des préférences et est donc vraisemblablement le choix de l'électeur médian. L'électeur médian est celui dont la position coupe la population en deux moitiés égales, avec une moitié préférant moins que l'électeur médian et l'autre moitié préférant plus. | |||

Cette situation reflète le concept de l'électeur médian en théorie du choix public, qui suggère que dans un système de vote majoritaire, l'option préférée par l'électeur médian est généralement celle qui est adoptée. Les préférences de ceux qui souhaitent un budget inférieur à 15 milliards ou supérieur à 15 milliards sont moins représentées, ce qui signifie que leurs préférences ne sont pas déterminantes pour le résultat final dans un vote majoritaire. | |||

Il est également intéressant de noter que cette distribution des préférences peut avoir des implications pour les politiques gouvernementales et les stratégies des candidats politiques. Les politiciens qui visent à gagner ou à rester en pouvoir auraient intérêt à proposer des politiques budgétaires proches de 15 milliards, car c'est la somme qui maximiserait leur soutien électoral selon cette distribution. Cela illustre comment la théorie de l'électeur médian peut être utilisée pour comprendre et prédire les politiques gouvernementales dans les démocraties représentatives. | |||

L'histogramme suggère une distribution des préférences de budget dans une population donnée. Dans cette distribution, la majorité des personnes préfèrent un budget de 15 milliards d'euros, suivi par ceux qui préfèrent un budget de 5 milliards, puis 10 milliards, et enfin une minorité qui penche pour 0 ou 20 milliards. Ce profil de préférences illustre le concept de l'électeur médian en théorie politique et économique. | |||

L'implication de cette distribution pour la stratégie politique est que deux partis cherchant à maximiser leurs chances d'être élus auront tendance à adopter des positions qui se rapprochent des préférences de l'électeur médian. La raison en est simple : dans un système électoral majoritaire, le candidat ou le parti qui gagne le soutien de l'électeur médian - l'individu dont les préférences sont exactement au centre de la distribution des préférences de l'électorat - est le plus susceptible de remporter la majorité des voix. | |||

Dans cet exemple, si les préférences se distribuent autour des montants budgétaires, un parti politique qui propose un budget de 15 milliards aurait le soutien de l'électorat majoritaire, car c'est le montant qui recueille le plus grand nombre de préférences. Ainsi, même si un parti commençait avec une proposition de budget plus élevée ou plus faible, il serait incité à modérer sa position pour s'aligner avec celle de l'électeur médian pour gagner plus de voix. | |||

Ce phénomène est bien connu sous le nom de "convergence vers le centre" en politique. Cela peut souvent expliquer pourquoi les plateformes des partis politiques se ressemblent beaucoup dans des systèmes électoraux bipartites, chacun visant à capturer la préférence de l'électeur médian, qui est décisive. Ce comportement peut parfois décevoir les électeurs des deux extrémités du spectre politique, qui se sentent négligés lorsque les partis s'alignent sur des positions centristes. Cela peut aussi entraîner une certaine homogénéisation des politiques proposées et potentiellement réduire la diversité des choix offerts aux électeurs. | |||

= Résumé = | = Résumé = | ||

Les asymétries | Les asymétries d'information jouent un rôle important dans la plupart des transactions économiques, influençant le comportement des agents et la performance des marchés. L'aléa moral décrit une situation où les incitations à agir de manière prudente sont réduites après la signature d'un contrat, ce qui peut conduire à une prise de risque accrue. Le problème d'agence soulève la question de la surveillance : un principal ne peut pas toujours s'assurer que l'agent agit dans son meilleur intérêt, surtout lorsque les actions de l'agent ne sont pas entièrement observables. | ||

Le problème | |||

La | La sélection adverse se produit lorsqu'il y a des informations cachées sur un bien ou service, conduisant à une situation où les produits de moindre qualité peuvent être présentés comme équivalents à des produits de meilleure qualité. Pour surmonter ce problème, les marchés ont développé des mécanismes de signalisation, où les vendeurs utilisent des garanties, des marques ou d'autres indicateurs pour communiquer la qualité de leurs biens ou services aux acheteurs potentiels. | ||

Le théorème | La théorie du choix public nous enseigne que les préférences collectives ne sont pas simplement la somme des préférences individuelles. Elles sont complexes à agréger et ne peuvent pas toujours être facilement ou fidèlement représentées. Le théorème d'impossibilité d'Arrow nous rappelle qu'il n'existe pas de méthode de vote parfaite qui puisse traduire sans faille les préférences individuelles en une décision collective satisfaisante sans enfreindre au moins un principe éthique ou démocratique fondamental. | ||

Enfin, dans le contexte des institutions démocratiques, la tendance est souvent que l'électeur médian - celui dont les préférences se situent au centre de la distribution des préférences de l'électorat - détermine le résultat final. Cela explique pourquoi de nombreux partis politiques se positionnent autour du centre, afin de maximiser leur attrait auprès du plus grand nombre d'électeurs. Cette tendance peut mener à une certaine homogénéisation des politiques proposées et pose des questions sur la représentativité et l'équité des résultats politiques. | |||

= Annexes = | = Annexes = | ||

| Ligne 574 : | Ligne 374 : | ||

[[Catégorie:Federica Sbergami]] | [[Catégorie:Federica Sbergami]] | ||

[[Catégorie:Giovanni Ferro-Luzzi]] | [[Catégorie:Giovanni Ferro-Luzzi]] | ||

Version actuelle datée du 26 mars 2024 à 09:05

| Professeur(s) | |

|---|---|

| Cours | Introduction à la microéconomie |

Lectures

- Introduction au cours d'introduction à la microéconomie

- Approche méthodologiques au cours d'introduction à la microéconomie

- Les forces du marché : l'offre et la demande

- Les élasticités et ses applications

- Offre, demande et politiques gouvernementales

- Surplus du consommateur et du producteur

- Les externalités et le rôle de l'État

- Les biens publics

- Les coûts de production

- Les entreprises en concurrence parfaite

- Les entreprises en monopole

- Concurrence monopolistique

- Oligopole

- Contrainte et préférences du consommateur

- Choix du consommateur

- Les problèmes d'information et les choix publics

Les problèmes d'information et les choix publics sont au cœur de l'économie, surtout lorsqu'il s'agit d'analyser les marchés et l'intervention de l'État. L'idéal de la concurrence parfaite, supposant transparence et absence d'incertitude, est rarement atteint dans la pratique. Souvent, l'information disponible n'est ni parfaite ni symétriquement partagée entre les parties, conduisant à des asymétries d'information. Ces asymétries surviennent quand une partie dans une transaction détient des informations que l'autre ignore, pouvant entraîner des sélections adverses avant la transaction, où les informations cachées mènent à des choix suboptimaux, ou des aléas moraux après la transaction, où le comportement d'une partie change au détriment de l'autre faute de surveillance efficace.

La théorie du choix public s'intéresse à comment les décisions sont prises dans le secteur public et comment elles peuvent être influencées par les asymétries d'information et les intérêts personnels des acteurs politiques. Ces problèmes d'information peuvent rendre difficile pour l'État de corriger les défaillances du marché. Les défis incluent l'évaluation des besoins et préférences collectifs, l'anticipation des conséquences des politiques publiques et la mesure de l'efficacité des interventions. De plus, il y a le risque que les décideurs politiques agissent selon leurs propres intérêts plutôt que pour le bien commun, utilisant l'information de manière sélective ou favorisant certaines parties pour des raisons politiques ou personnelles.

Les asymétries d'information[modifier | modifier le wikicode]

Exemples d'asymétrie d'information du côté des ménages[modifier | modifier le wikicode]

Les asymétries d'information représentent une problématique récurrente dans laquelle les consommateurs se retrouvent désavantagés face aux fournisseurs de biens ou de services, principalement à cause d'un déficit d'information ou d'une compréhension limitée de ce qu'ils achètent ou utilisent. Cette situation se manifeste de diverses manières dans le quotidien des ménages, affectant leur capacité à faire des choix éclairés et optimisés selon leurs besoins.

Un exemple frappant se trouve dans le secteur de la santé ou de la mécanique automobile, où les patients ou clients n'ont souvent qu'une connaissance limitée des problèmes auxquels ils sont confrontés. Les professionnels, tels que les médecins ou les garagistes, possèdent une expertise qui leur confère un avantage informationnel significatif. Cette différence de connaissances peut conduire à des recommandations de services plus onéreux que nécessaire, si ces professionnels choisissent de ne pas agir dans le meilleur intérêt de leurs clients.