The Keynesian approach and the IS-LM model

| Professeur(s) | |

|---|---|

| Cours | Introduction to Macroeconomics |

Lectures

- Introductory aspects of macroeconomics

- Gross Domestic Product (GDP)

- Consumer Price Index (CPI)

- Production and economic growth

- Unemployment

- Financial Market

- The monetary system

- Monetary growth and inflation

- Open Macroeconomics: Basic Concepts

- Open Macroeconomics: the Exchange Rate

- Equilibrium in an open economy

- The Keynesian approach and the IS-LM model

- Aggregate demand and supply

- The impact of monetary and fiscal policies

- Trade-off between inflation and unemployment

- Response to the 2008 Financial Crisis and International Cooperation

As we have seen in the previous chapters, in the long run, we have assumed that prices are perfectly flexible. The level of output of an economy was therefore determined by the technology of production and the availability of the factors of production: labour, capital, and so on. Thus, neither monetary policy (changes in the money supply) nor fiscal policy (changes in government spending) could affect the long-term level of output of an economy, given the full employment of all factors of production.

Conventional economics therefore focuses on this long-term level of output and leaves very little room for an active monetary and/or fiscal policy. According to this approach, if the level of production away from full employment is not reached, the economic system has, on its own, the necessary forces to achieve its long-term equilibrium again without external intervention. But...

As the English economist John Maynard Keynes said in the first half of the 20th century: « In the long run, we're all dead ». On the other hand, economic systems are confronted with short-term economic fluctuations that cause a decrease or increase in economic activity below or above its long-term level of full employment → theory of fluctuations (IS-LM model and aggregate demand and supply model).

With the last economic crisis and the ensuing recession, the positions of Keynes, who advocated active state intervention in economic life and policies to stimulate aggregate demand in the event of a recession without waiting for the long-term equilibrium to recover on its own, have become topical again.

In this chapter we will formalise Keynes' view of the functioning of the market for goods and services and the money market by means of a graphical analysis. We will then integrate the equilibrium of these two markets by developing the IS-LM model proposed by Hicks, winner of the Nobel Prize for Economics (1972).

Inflationary and deflationary gaps and the 45° model (or income-expense model)

Planned versus actual decisions

Firms and consumers make decisions based on forecasts and expectations that do not necessarily come true.

When we speak of desired or expected savings, investment and spending, we are referring to the actions planned by firms and households (or ex ante decisions). When we speak of realised savings, investment and expenditure, we are referring to events that have actually taken place (or ex post events).

There is no reason why national income should coincide with income from full employment.

In the following we indicate with the total (expected) expenditure of the economy.

La fonction de consommation

The level of consumption expenditure depends directly on income, or, more exactly, on disposable income, , where indicates the taxes levied by the state (=> here they are exogenous). Under the linear function assumption, the aggregate consumption function is therefore :

where is the level of "incompressible" consumption, i.e. below which one cannot survive and pmc indicates the marginal propensity to consume = the share of income that is used to finance consumption and that is not saved (.

Slope of function

If, for example, (=60%), this means that 60% of an increase in income is allocated to consumption and 40% is saved (and pms = marginal propensity to save = 40%).

Equilibre

La consommation étant une fonction croissante du revenu, , il en suit que E est également une fonction croissante de Y.

Concernant les autres composantes de la dépense totale, nous allons ici faire l'hypothèse que les investissements ne dépendent pas de Y. De plus, pour l'instant, nous allons aussi faire abstraction du fait que dépend positivement du niveau de revenu; les décisions de dépense publique sont du ressort du gouvernement et sont aussi prises ici comme exogènes, de même que les exportations, qui dépendent du revenu étranger.

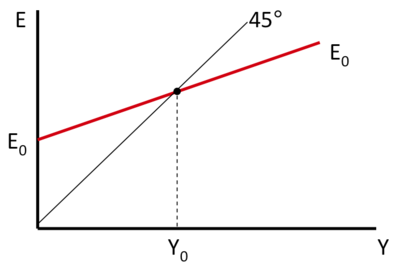

L'économie est à l'équilibre lorsque la demande totale est égale au revenu national Y => lorsque la droite qui représente la dépense totale prévue croise la droite à 45° (= dépense effective).

Etant le revenu de plein emploi, deux cas peuvent se produire dans le court terme ...

Gaps

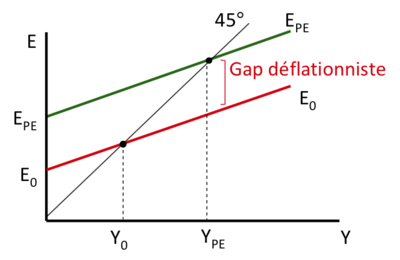

Gap déflationniste

Le revenu est inférieur au revenu de plein emploi (=> chômage) et la dépense totale qu'il faudrait pour atteindre est plus grande que la dépense effective.

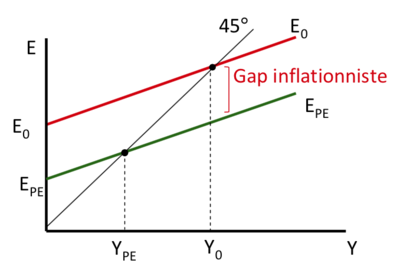

Gap inflationniste

Le revenu est supérieur au revenu de plein emploi (=> pressions inflationnistes) et la dépense totale qu'il faudrait pour atteindre est plus petite que la dépense effective.

Politique budgétaire et le multiplicateur Keynésien

Le gouvernement peut influencer les composantes de la demande à l'aide de politiques monétaires et budgétaires (cf. plus loin + chapitres suivants) afin de rapprocher l'équilibre de marché au revenu de plein emploi.

Lorsque le gouvernement modifie ses dépenses, pour chaque franc en plus (en moins) dépensé, la dépense totale augmente (baisse) de plus d’un franc. On parle dans ce sens d'effet multiplicateur.

Pourquoi? On sait que . Si augmente, augmente, ce qui va augmenter , ce qui va augmenter , ce qui va augmenter , etc...

Le multiplicateur Keynésien dit que

Plus grande est la pmc, plus grand est le multiplicateur. Si, en revanche, la , alors le multiplicateur est égal à 1 et (pas d'effet d'amplification).

Le multiplicateur keynésien

Si augmente, augmente, ce qui va augmenter , ce qui va augmenter , ce qui va augmenter , etc...

- Variation initiale des dépenses =

- 1ère variation de la consommation =

- 2ème variation de la consommation =

- 3ème variation de la consommation =

Le multiplicateur keynésien des dépenses publiques est donc :

est une suite géométrique infinie de raison

Multiplicateur keynésien : remarques

L'effet multiplicateur fonctionne aussi avec n'importe quelle autre composante du revenu. Par exemple, si augmente car le RdM est dans un boom (et Y*↑), l’augmentation de sera plus grande que l’augmentation initiale de . Et il s'applique aussi à une baisse dans le niveau des dépenses (une baisse de aura un impact amplifié sur ).

Sous les hypothèses faites jusqu'ici, le revenu est soit consommé soit épargné par les ménages => => le multiplicateur peut également s'écrire comme

L'épargne n'est pas la seule "fuite" présente dans le circuit du revenu. Si <math<M</math> est fonction de (ce qui est le cas), le multiplicateur sera en réalité plus petit (une partie de la dépense se fait sur des biens produits à l’étranger) => , où est la propension marginale à importer.

Multiplicateur keynésien et système d'imposition fiscale

Pour finir, remarquez qu'en cas d'imposition proportionnelle du revenu (, où indique le taux d'imposition, alors ). Dans ce cas le multiplicateur keynésien change et, en faisant abstraction des importations, devient:

Evidemment, si la part de revenu prélevée par le gouvernement sous forme de taxes augmente, l'effet du multiplicateur s'affaiblie.

Pente de la fonction de dépense

La pente de la fonction de dépense reflète la force du multiplicateur. Plus le multiplicateur est faible (pmc petit ou pms élevé), plus la pente de la fonction de dépense est faible.

Impact d'une ∆G

Plus la pente de la fonction de dépense est faible (= multiplicateur faible), plus la variation de la dépense publique nécessaire pour provoquer une certaine variation désirée du revenu devra être importante. N.B. Néanmoins, dans les deux cas, .

La théorie de la préférence pour la liquidité

Offre et demande de monnaie

Dans le chapitre 7 nous avons analysé en détail quels sont les moyens utilisés par la Banque Centrale (CB) pour intervenir dans le marché de la monnaie. Malgré le contrôle exercé par la CB soit loin d'être parfait, nous allons faire l'hypothèse que la quantité de monnaie offerte dans l'économie est fixée au niveau décidé par la CB => offre exogène ( Ms verticale )

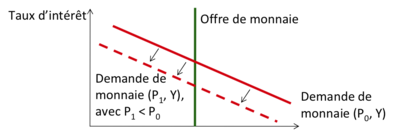

Dans le chapitre 8 nous avons vu que la demande de monnaie dépend positivement du niveau général des prix (quand les prix augmentent il faut plus de monnaie pour régler les transactions) et du niveau de production (quand la production augmente, les transactions augmentent aussi et il faudra plus de monnaie pour régler les paiements), et négativement du taux d’intérêt (quand augmente, d’autres formes de détention de la richesse deviennent plus intéressantes) => .

Toujours au chapitre 8 nous avions dessiné la courbe de demande de monnaie en fonction de (ou de , étant donné le taux d’intérêt , tout en sachant que, si baisse (augmente) c’est toute la fonction de demande de monnaie qui se déplace vers le haut (bas).

Préférence pour la liquidité

Dans un conteste de court terme les prix sont relativement rigides. Il est alors plus sensé de dessiner la courbe de demande de monnaie en fonction du taux d’intérêt, étant donné le niveau des prix P → relation décroissante → théorie monétaire de la préférence pour la liquidité.

Cette relation nous permet de voir très clairement que, étant donné l’offre de monnaie, quand le niveau général des prix baisse, la demande de monnaie baisse à son tour et provoque un réduction du taux d’intérêt. On observe le même effet sur le taux d’intérêt si l’offre de monnaie augmente.

Quel taux d’intérêt ?

Comme on a vu dans les chapitres 3 et 8, les économistes distinguent le taux d’intérêt nominal du taux d’intérêt réel, le premier étant le taux normalement annoncé et le deuxième le taux corrigé pour l’inflation.

Quel est le taux d’intérêt déterminé dans le marché de la monnaie? La réponse est : les deux.

Au fait, quand on est dans un conteste de court terme, les anticipations d’inflation sont constantes (hp de prix rigides). En conséquence, toute variation du taux d’intérêt nominal se traduit dans une variation identique du taux d’intérêt réel. Il est donc indifférent de mettre ou alors sur l’axe vertical du graphique représentant le marché de la monnaie (selon les sources, on peut trouver les deux).

Dans le court terme, les prix ne s'ajustent pas rapidement. C'est donc une autre variable (le taux d'intérêt) qui assure l'équilibre sur le marché monétaire en cas de choc.

Le modèle IS-LM

Le modèle IS-LM

Le modèle IS-LM proposé par John Hicks permet de déterminer l'équilibre simultané sur le marché des biens et services (B&S) et sur le marché de la monnaie. Plus précisément, le modèle IS-LM permet de trouver les combinaisons de revenu et de taux d'intérêt garantissant l'équilibre général de l'économie. En plus, ce modèle va aussi nous permettre d'analyser quels sont les impacts sur l'équilibre des interventions de la politique budgétaire et monétaire.

La courbe IS ( pour investissement et pour épargne) résume toutes les combinaisons de revenu et taux d'intérêt qui assurent l'équilibre sur le marché des B&S → relation inverse entre et le taux d'intérêt. Cf. page suivante.

La courbe LM ( pour liquidité et pour monnaie) résume toutes les combinaisons de revenu et taux d'intérêt qui assurent l'équilibre sur le marché de la monnaie → relation directe entre et le taux d'intérêt. Cf. plus loin.

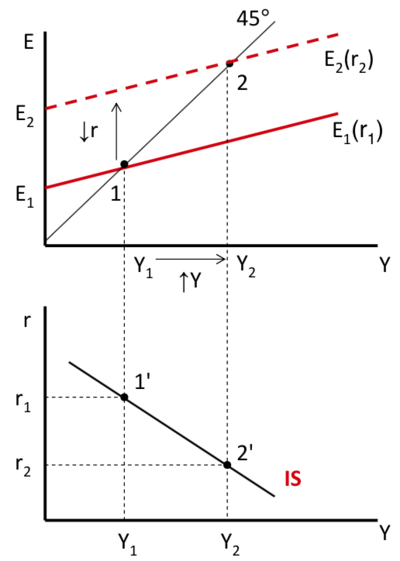

La courbe IS

Equilibre de départ: 1 et 1' → baisse de r → les composantes de la dépense totale sensibles au taux d'intérêt (C et I) augmentent → déplacement de E vers le haut → nouvel équilibre: 2 et 2'.

En reliant les points 1' et 2' dans le graphique du bas, on obtient la courbe IS = ensemble des équilibres sur le marché des B&S associé à différents niveaux de revenu et de taux d'intérêt.

La pente de la courbe IS reflète la réactivité de C et de I aux variations de r.

Toute augmentation (baisse) d'une composante exogène de la dépense, ainsi que de G et X, engendre un déplacement de la courbe IS vers la droite (gauche).

La courbe LM

Equilibre de départ : 1 et 1'→ hausse de Y → déplacement de vers le haut → étant fixe, nouvel équilibre: 2 et 2'.

En reliant les points 1' et 2' dans le graphique à droite, on obtient la courbe LM = ensemble des combinaisons de revenu et taux d'intérêt d'équilibre sur le marché de la monnaie.

La pente de la courbe LM reflète la sensibilité de aux variations de Y.

Toute augmentation (baisse) de l'offre de monnaie engendre un déplacement de la courbe LM vers le bas (haut).

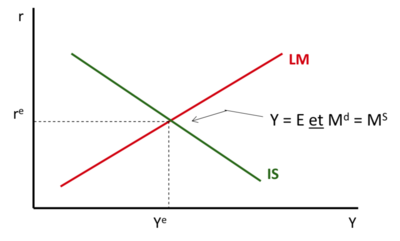

L'équilibre général

L'équilibre simultané du marché des B&S et du marché de la monnaie se réalise à l'intersection entre la courbe IS et la courbe LM :

Politique budgétaire

L'Etat décide d'augmenter la dépense publique afin de stimuler l'économie (pour une analyse de la politique budgétaire, cf. également le chapitre 13): G↑ → déplacement de la IS vers la droite → Y↑ et r↑ (nouvel équilibre au point 2)

Intuition: la hausse de revenu provoquée par l'augmentation des dépenses publiques accroît la demande de monnaie ce qui, à parité d'offre de monnaie, engendre une augmentation de r.

NB.: on aurait eu le même type de résultat si, à la place d'augmenter ses dépenses, le gouvernement avait réduit les impôts.

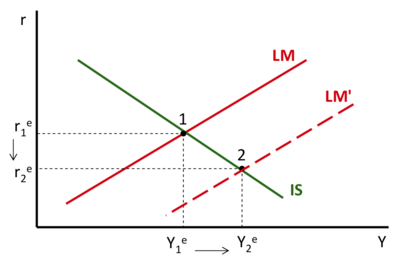

Politique monétaire

La CB décide d'augmenter l'offre de monnaie (pour une analyse de la politique monétaire, cf. également le chapitre 13): ↑ → déplacement de la LM vers la droite → r↓ et Y↑ (nouvel équilibre au point 2)

Intuition: la hausse de l'offre de monnaie engendre une baisse du taux d'intérêt ce qui stimule les dépenses en consommation et en investissement et donc accroît Y.

Résumé

Avec la publication de la Théorie Générale de Keynes, pour la première fois le rôle de stabilisation de l'activité économique par l'Etat a été mise en avant et et défendue par la plupart des économistes.

Le modèle à 45° montre que la condition d'équilibre sur le marché des B&S, Y = E, ne se réalise pas forcement au niveau de production de plein emploi.

L‘augmentation (ou la baisse) de la demande du gouvernement a un impact amplifié sur le revenu à cause des effets du multiplicateur.

La théorie de la préférence pour la liquidité souligne que, pour un niveau de prix donné, la demande de monnaie dépend inversement du taux d'intérêt (= coût d'opportunité de la détention de la richesse sur forme liquide)

L'équilibre général du système économique se réalise à l'intersection entre la courbe IS et la courbe LM.

La courbe IS représente l'ensemble des combinaisons "taux d'intérêt – revenu" qui assurent l'équilibre sur le marché des B&S. La courbe LM représente l'ensemble des combinaisons "taux d'intérêt – revenu" qui assurent l'équilibre sur le marché de la monnaie.

Les politiques budgétaires et monétaires engendrent des déplacements des courbes IS et LM et ont donc un impact sur l'équilibre économique.

Annexes

References

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Genève

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Neuchâtel

- ↑ Page personnelle de Federica Sbergami sur Research Gate

- ↑ Researchgate.net - Nicolas Maystre

- ↑ Google Scholar - Nicolas Maystre

- ↑ VOX, CEPR Policy Portal - Nicolas Maystre

- ↑ Nicolas Maystre's webpage

- ↑ Cairn.ingo - Nicolas Maystre

- ↑ Linkedin - Nicolas Maystre

- ↑ Academia.edu - Nicolas Maystre