« Incertitude » : différence entre les versions

Aucun résumé des modifications |

|||

| Ligne 1 : | Ligne 1 : | ||

= L’incertitude = | =L’incertitude = | ||

Qu’est-ce qui est incertain en économie ? | Qu’est-ce qui est incertain en économie ? | ||

| Ligne 20 : | Ligne 20 : | ||

L’accident arrive avec une proba. <math>p</math>, rien ne se passe avec la probabilité complémentaire <math>1 - p</math>; | L’accident arrive avec une proba. <math>p</math>, rien ne se passe avec la probabilité complémentaire <math>1 - p</math>; | ||

= Contingences = | =Contingences = | ||

Un contrat qui implémente un paiement seulement en fonction de l’état du monde réalisé est contingent aux états du monde. | Un contrat qui implémente un paiement seulement en fonction de l’état du monde réalisé est contingent aux états du monde. | ||

| Ligne 26 : | Ligne 26 : | ||

E.g. Un assureur ne paie que quand il y a un accident. | E.g. Un assureur ne paie que quand il y a un accident. | ||

= Préférences face à l’incertain = | =Préférences face à l’incertain = | ||

Ex.: Tire à pile ou face : | Ex.: Tire à pile ou face : | ||

| Ligne 36 : | Ligne 36 : | ||

Cependant, ce pari comporte un risque. Accepteriez-vous un tel pari ? | Cependant, ce pari comporte un risque. Accepteriez-vous un tel pari ? | ||

= | = Trois attitudes face au risque = | ||

*'''Aversion au risque''' : refuse toujours un pari juste | *'''Aversion au risque''' : refuse toujours un pari juste | ||

| Ligne 42 : | Ligne 42 : | ||

*'''Neutralité face au risque''' : indifférent entre tous les paris justes (ne tient compte que de la VE) | *'''Neutralité face au risque''' : indifférent entre tous les paris justes (ne tient compte que de la VE) | ||

= | = Préférences face au risque = | ||

Pensez en terme de“Loterie”. | Pensez en terme de“Loterie”. | ||

| Ligne 91 : | Ligne 91 : | ||

Si le prix pour 1 CHF d’assurance = la probabilité d’accident, on dit que la police est juste. | Si le prix pour 1 CHF d’assurance = la probabilité d’accident, on dit que la police est juste. | ||

== | == Assurance “injuste” == | ||

Quand l’assurance est juste, le choix rationnel d’assurance : <math>\frac {u’ (w - qa - L + a)}{u' (w - qa)} = 1</math>. | Quand l’assurance est juste, le choix rationnel d’assurance : <math>\frac {u’ (w - qa - L + a)}{u' (w - qa)} = 1</math>. | ||

| Ligne 97 : | Ligne 97 : | ||

Donc l’agent s’assure complètement : <math>a^* = L</math>. | Donc l’agent s’assure complètement : <math>a^* = L</math>. | ||

== | == Assurance “injuste” == | ||

Supposons que les assureurs font un profit économique positif. | Supposons que les assureurs font un profit économique positif. | ||

| Ligne 111 : | Ligne 111 : | ||

Les agents n’égalisent plus leur bien être entre les deux états du monde. | Les agents n’égalisent plus leur bien être entre les deux états du monde. | ||

= | = Diversification = | ||

Deux firmes, A et B. Une action coûte 10 $. | Deux firmes, A et B. Une action coûte 10 $. | ||

| Ligne 133 : | Ligne 133 : | ||

La diversification a conservé la valeur espérée, en éliminant le risque. | La diversification a conservé la valeur espérée, en éliminant le risque. | ||

= | = Mutualisation = | ||

100 personnes neutres au risque font face à une perte potentielle de $10,000. | 100 personnes neutres au risque font face à une perte potentielle de $10,000. | ||

| Ligne 147 : | Ligne 147 : | ||

La mutualisation a bénéficié à tous ! | La mutualisation a bénéficié à tous ! | ||

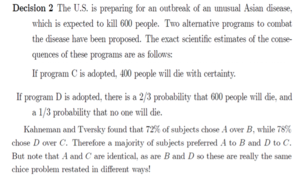

= | = Economie Comportementale = | ||

*Prospect Theory. | *Prospect Theory. | ||

| Ligne 154 : | Ligne 154 : | ||

*Effet de cadrage... | *Effet de cadrage... | ||

== | == Prospect Theory == | ||

Les agents ont une perception biaisée des probabilités : la probabilité <math>p</math> est transformée en une probabilité <math>π(p)</math>. | Les agents ont une perception biaisée des probabilités : la probabilité <math>p</math> est transformée en une probabilité <math>π(p)</math>. | ||

| Ligne 161 : | Ligne 161 : | ||

Et <math>π(p) < p</math> pour les hautes valeurs de <math>p</math> (trop peu de poids sur les hautes probabilités). | Et <math>π(p) < p</math> pour les hautes valeurs de <math>p</math> (trop peu de poids sur les hautes probabilités). | ||

== | == Aversion aux pertes == | ||

Une personne possédant 1100 CHF et perdant 100 CHF se sent moins satisfait qu’une personne possédant 900CHF et trouvant 100 CHF. | Une personne possédant 1100 CHF et perdant 100 CHF se sent moins satisfait qu’une personne possédant 900CHF et trouvant 100 CHF. | ||

| Ligne 167 : | Ligne 167 : | ||

Notion de « point de référence ». | Notion de « point de référence ». | ||

== | == Illusion du joueur (Gambler’s fallacy) == | ||

Idée que la probabilité d’un évènement issu d’un tirage aléatoire i.i.d (i.e. jeter une pièce) augmente (ou diminue) après une série d’évènements particulière. | Idée que la probabilité d’un évènement issu d’un tirage aléatoire i.i.d (i.e. jeter une pièce) augmente (ou diminue) après une série d’évènements particulière. | ||

Version du 30 mai 2022 à 23:16

L’incertitude

Qu’est-ce qui est incertain en économie ?

- Futurs prix

- Future richesse

- Technologie future

- Actions des autres agents...

- ...

La plupart des individus n’aiment pas l’incertitude et se couvrent :

- Assurance.

- Portefeuilles financiers.

État de la nature

États de la nature possible:

- “accident de voiture” ()

- “pas d’accident de voiture” ().

L’accident arrive avec une proba. , rien ne se passe avec la probabilité complémentaire ;

Contingences

Un contrat qui implémente un paiement seulement en fonction de l’état du monde réalisé est contingent aux états du monde.

E.g. Un assureur ne paie que quand il y a un accident.

Préférences face à l’incertain

Ex.: Tire à pile ou face :

- Si Pile, gagne 100 CHF

- Si Face, perd 100 CHF

On appelle cela un pari juste car la Valeur Espérée (VE) =

Cependant, ce pari comporte un risque. Accepteriez-vous un tel pari ?

Trois attitudes face au risque

- Aversion au risque : refuse toujours un pari juste

- Goût pour le risque : accepte toujours un pari juste

- Neutralité face au risque : indifférent entre tous les paris justes (ne tient compte que de la VE)

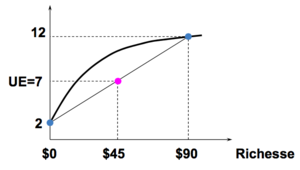

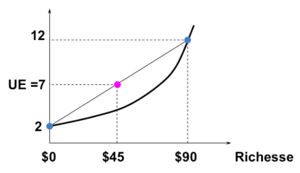

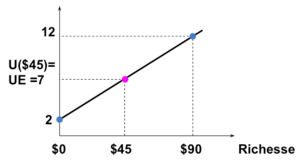

Préférences face au risque

Pensez en terme de“Loterie”.

- Gain: avec probabilité 1/2 et gagne avec probabilité 1/2.

- , .

- Utilité espérée,

La valeur espérée de la loterie est,

- et .

- ⇒ avec certitude est préféré à la loterie ⇒ aversion au risque.

- ⇒ La loterie est préférée aux avec certitude⇒ goût pour le risque.

- ⇒ l’individu est indifférent ⇒ neutralité au risque.

L'utilité marginale est décroissante.

Assurance

Un agent averse au risque a un revenu et fait face à une probabilité de perdre un montant .

Il peut prendre une police d’assurance. Cette assurance lui rembourse un montant a en cas d’accident. Cette police lui coûte CHF.

Formellement, l’agent va chercher le montant d’assurance a qui maximise :

La condition de premier ordre donne : Échec de l’analyse (erreur de syntaxe): {\displaystyle pu’(w - qa - L + a)(1 - q) - (1 - p)u’(w - qa)q = 0}

Soit, Échec de l’analyse (erreur de syntaxe): {\displaystyle \frac {u'(w - qa - L + a)}{u' (w - qa)} = \frac {(1− p)q}{(1 − q) p}} .

Supposons un marché de l’assurance complètement concurrentiel.

Implique : Échec de l’analyse (erreur de syntaxe): {\displaystyle profit\ espéré = 0} .

I.e. Échec de l’analyse (erreur de syntaxe): {\displaystyle Profit\ espéré = qa – pa +(1 - p)0 = 0}

=>

Si le prix pour 1 CHF d’assurance = la probabilité d’accident, on dit que la police est juste.

Assurance “injuste”

Quand l’assurance est juste, le choix rationnel d’assurance : Échec de l’analyse (erreur de syntaxe): {\displaystyle \frac {u’ (w - qa - L + a)}{u' (w - qa)} = 1} .

Donc l’agent s’assure complètement : .

Assurance “injuste”

Supposons que les assureurs font un profit économique positif.

I.e. Échec de l’analyse (erreur de syntaxe): {\displaystyle qa – pa = (q - p)a > 0} .

Cela implique que .

Cela implique que .

i.e. les individus averses au risque ne prennent plus une assurance complète.

Les agents n’égalisent plus leur bien être entre les deux états du monde.

Diversification

Deux firmes, A et B. Une action coûte 10 $.

Avec une prob. 1⁄2, les profits de A sont de $100 et B $20.

Avec une prob. 1/2 les profits de A sont de $20 et B $100.

Vous avez 100 $ à investir. Stratégie ?

Si vous achetez seulement de A (ou seulement B).

$100/10 = 10 parts.

Vous gagnez $1000 avec prob. 1/2 et $200 avec prob. 1/2.

Gains espérés : .

En achetant 5 parts de chaque, vous gagnez $600 avec certitude !

La diversification a conservé la valeur espérée, en éliminant le risque.

Mutualisation

100 personnes neutres au risque font face à une perte potentielle de $10,000.

- Probabilité de perte = 0.01.

- Richesse initiale $40,000.

- Sans assurance, la valeur espérée est Échec de l’analyse (erreur de syntaxe): {\displaystyle 0 ⋅ 99 \times $40,000 + 0 ⋅ 01($40,000 − $10,000) = $39,900} .

Assurance mutuelle, la perte espérée est Échec de l’analyse (erreur de syntaxe): {\displaystyle 0⋅01 \times $10,000 = $100} .

Chacune des 100 personnes verse 1$ dans un fonds commun.

- Échec de l’analyse (erreur de syntaxe): {\displaystyle $40,000 − $1 = $39,999 > $39,900} .

La mutualisation a bénéficié à tous !

Economie Comportementale

- Prospect Theory.

- Aversion aux pertes.

- Illusion du joueur.

- Effet de cadrage...

Prospect Theory

Les agents ont une perception biaisée des probabilités : la probabilité est transformée en une probabilité Échec de l’analyse (erreur de syntaxe): {\displaystyle π(p)} .

Typiquement : Échec de l’analyse (erreur de syntaxe): {\displaystyle π(p) > p} pour les faibles valeurs de (les agents mettent trop de poids sur les faibles probabilités).

Et Échec de l’analyse (erreur de syntaxe): {\displaystyle π(p) < p} pour les hautes valeurs de (trop peu de poids sur les hautes probabilités).

Aversion aux pertes

Une personne possédant 1100 CHF et perdant 100 CHF se sent moins satisfait qu’une personne possédant 900CHF et trouvant 100 CHF.

Notion de « point de référence ».

Illusion du joueur (Gambler’s fallacy)

Idée que la probabilité d’un évènement issu d’un tirage aléatoire i.i.d (i.e. jeter une pièce) augmente (ou diminue) après une série d’évènements particulière.

i.e. après 10 «pile» on se dit « la prochaine est face avec 80% de chance » !

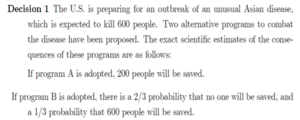

Effet de cadrage (Framing Effect)

Tirées de l’étude de Kahneman et Tversky (1981)