Tipos de cambio a corto plazo: el enfoque basado en los activos

| Professeur(s) | |

|---|---|

| Cours | Economía Internacional |

Lectures

- El modelo de Ricardo: las diferencias de productividad como determinante del comercio

- El modelo Heckscher-Ohlin: las diferencias en la dotación de factores como determinante del comercio

- Las economías de escala como determinantes del comercio: más allá de la ventaja comparativa

- Instrumentos de política comercial

- Los acuerdos multilaterales

- Los acuerdos comerciales preferenciales

- El desafío del libre comercio

- Macroeconomía internacional: Cuestiones y panorama general

- Cuentas nacionales y balanza de pagos

- Los tipos de cambio y el mercado de divisas

- Tipos de cambio a corto plazo: el enfoque basado en los activos

- Tipos de cambio a largo plazo: el enfoque monetario

- Producto interno y tipos de cambio a corto plazo

- Tipos de cambio flotantes

- Tipos de cambio fijos e intervención en el mercado de divisas

¿Qué funciones tiene la moneda?

¿Cuáles son los distintos agregados monetarios?

¿Qué papel tiene el Banco Central?

¿Cuáles son los determinantes de la demanda de dinero?

¿Cómo se determina el tipo de interés de equilibrio?

¿Cómo se determina el tipo de cambio a corto plazo?

¿Cuáles son los efectos de las políticas monetarias?

¿Cómo explicar el fenómeno de la reacción excesiva del tipo de cambio?

Recordatorio: Hemos visto que

Para poder determinar el tipo de cambio, primero tenemos que ver cómo se forman los tipos de interés y las expectativas de los tipos de cambio. En este capítulo se mostrará que estas tres variables dependen de la oferta y la demanda de dinero nacional y extranjero. Por lo tanto, para entender la determinación del tipo de cambio, primero debemos entender el equilibrio en el mercado monetario.

Por el momento asumiremos que los precios son fijos y que el PIB está dado. Relajaremos el supuesto de los precios constantes (= corto plazo: rigideces en el mercado laboral, costos del "menú"...) al final de este capítulo y el supuesto del PIB fijo en el capítulo 13.

Oferta y demanda de dinero y tipos de interés de equilibrio

Moneda

Funciones de la moneda

medios de intercambio (medios de pago comúnmente aceptados: esto evita los costos de las transacciones directas = trueque).

reserva de valor (transferencia del poder adquisitivo al futuro: el activo más líquido).

unidad de cuenta (medida del valor: no es necesario calcular los precios relativos de los bienes).

Agregados monetarios

Base monetaria (M0) = monedas y billetes (dinero en efectivo o dinero fiduciario, es decir, sin valor intrínseco) emitidos por el Banco Central, más las cuentas de reserva de los bancos comerciales en el Banco Central.

Oferta monetaria' (M1) = 'moneda' para nosotros = todos los medios de pago inmediatamente disponibles para financiar las transacciones corrientes de los agentes del sector no bancario = billetes y monedas más depósitos a la vista

M2 = M1 + depósitos a plazo (menos líquido)

M3 = M2 + valores emitidos por instituciones financieras.

Agregados monetarios

Oferta de dinero

En la mayoría de los países, la cantidad de dinero disponible (oferta de dinero) está controlada por el Estado y su supervisión se delega en una institución independiente de los poderes políticos, el Banco Central, que ejerce un control + o - perfecto sobre la cantidad de dinero en circulación en la economía.:

- : base monetaria (efectivo + cuentas de giro de los bancos comerciales en el Banco Central).

- : multiplicador monetario (, depende negativamente del coeficiente de reservas obligatorias de los bancos comerciales y de la preferencia del público por el efectivo).

Instrumentos :

- Intervenciones abiertas: compra (venta) de activos => ↗(↘) de la oferta de dinero.

- Reservar la relación de requerimientos: disminución (aumento) de la relación => ↗(↘) de la oferta monetaria; raramente se utiliza.

- Tasa de descuento para préstamos interbancarios: disminución (aumento) de la tasa => ↗(↘) de la oferta monetaria.

N.B.: 2 y 3 ==> control imperfecto (pero en lo siguiente haremos el hp que el control ejercido por el CB sobre M es perfecto).

Solicitud de cambio

Determinantes de la demanda de dinero: la misma lógica que para la demanda de activos -> enfoque de cartera -> elección de los activos en base a tres criterios:

- liquidez (dinero: el activo más líquido): uno ↗ de los volúmenes de las transacciones actuales determina una ↗ de las demandas de los hogares por dinero.

- rentabilidad (tasa de interés, <matemáticas>R</matemáticas>: costo de oportunidad de mantener el dinero): una ↗ de las tasas de interés determina un ↘ de la demanda de dinero

- riesgo:↗ del nivel general de precios = pérdida de poder adquisitivo (verdadero para todos los activos)

=> Especificando la demanda de dinero :

: si ↗, el costo de oportunidad de mantener los saldos de efectivo ↗ : si ↗, necesidades de transacción ↗.

: demanda de dinero proporcional a : ausencia de ilusión de dinero => función de demanda real: .

Mercado de valores y divisas

Mantener la riqueza () en dos formas:

- Moneda: M, totalmente líquida => operaciones de financiación =>

- Bonos nacionales: con rendimiento

Restricción presupuestaria => [Nota: los activos extranjeros no se incluyen explícitamente porque se consideran sustitutos perfectos de los activos nacionales]

El equilibrio del mercado => donde , : formas efectivas de propiedad de la riqueza y , : cantidades deseadas (aplicaciones).

La ley de Walras es que si el mercado monetario está en equilibrio (), el mercado de valores está necesariamente en equilibrio () => nos limitamos al análisis del mercado monetario.

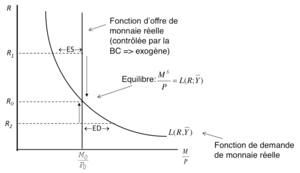

Interacciones de la demanda y la oferta de dinero: La tasa de interés de equilibrio

- Hp: y se dan (barra en la variable)

- Si -> ES moneda ⟺ ED valores => R↗

- Si -> Moneda ED ⟺ ES valores => R↘

Bajo estos supuestos, un aumento de la oferta monetaria real hace que el tipo de interés baje. El aumento de la demanda de dinero hace que el tipo de interés aumente.

Ajustes hacia el equilibrio

Supongamos que la tasa de interés es demasiado alta () → el público querrá reducir la parte de la riqueza que se mantiene en forma monetaria y aumentar los activos (→ exceso de oferta monetaria), pero los prestatarios sólo estarán dispuestos a asumir más deuda y a emitir más títulos de deuda si el costo de los préstamos disminuye y la tasa de interés baja.

Si el tipo de interés es demasiado bajo () → el público querrá aumentar las tenencias de dinero y reducir los activos (→ exceso de demanda de dinero) y algunos de los valores se cambiarán por dinero, pero los prestatarios seguirán queriendo asumir más deuda por la misma cantidad y la competencia resultante aumentará el costo de los préstamos que eleven el tipo de interés.

Tasa de interés de equilibrio

El mecanismo de determinación del tipo de interés que hemos analizado en el caso del país nacional también es válido en el extranjero: en ambos países el tipo de interés nominal está determinado por el equilibrio entre la demanda de dinero y la oferta de dinero y ésta, a su vez, está vinculada al tipo de cambio por la relación de paridad no cubierta (véase el capítulo 11).

La oferta de dinero y el tipo de cambio del c.p.

Extensión del modelo a dos países

Inclusión de activos extranjeros, con un retorno esperado de

Paridad del tipo de interés determina el tipo de cambio de equilibrio, E, en el mercado de divisas.

La tasa de interés de equilibrio, et , se determina en el mercado monetario de cada país: et

Supuestos:

- Aproximación a corto plazo = rigidez de precios ( y )

- , y también se consideran fijos

- Los bienes nacionales y extranjeros son sustitutos perfectos

Balance: intuición

Recordatorio:

- , , , , , y consideradas como exógenas (variables explicativas).

- , y son las variables endógenas (explicado)

, determinado por el equilibrio del mercado monetario de cada país (véase el análisis anterior).

Asumamos que . Si , entonces las inversiones en moneda extranjera son más atractivas -> la prisa en la moneda extranjera que implica una depreciación de la moneda nacional ( ↗ y así ↓ ) hasta es lo suficientemente bajo como para que el se verifica ( ) => el balance para obtenido en la curva , dcomo se definió en el capítulo anterior, verticalmente a la posición de (= en el lado izquierdo de ).

Y si ? Todo el razonamiento se invierte pero la conclusión sigue siendo válida => balance para obtenido en la curva a la vertical de , que es esta vez a la derecha de .

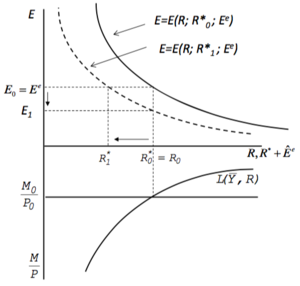

Balance: análisis gráfico

Caso seleccionado

Análisis de los efectos de las políticas del Banco Central

Hp: A corto plazo => y

Análisis intuitivo (véase las páginas siguientes para el análisis gráfico) :

a) Aumento de la oferta monetaria del Banco Central Nacional (BC)

- i) ↗ ↘ (nuevo equilibrio en el mercado monetario)

- ii) ¿Cuál es la implicación para los inversores? Los activos en moneda nacional se vuelven menos atractivos => => ↗ (depreciación de la moneda nacional);

b) Aumento de la oferta monetaria del banco central extranjero

- i) ↗ ↘ (nuevo equilibrio en el mercado monetario) → la curva del rendimiento esperado de los movimientos de la moneda.

- ii) ¿Cuál es la implicación para los inversores? Los activos en moneda extranjera se vuelven menos atractivos => => ↘ (la apreciación de la moneda).

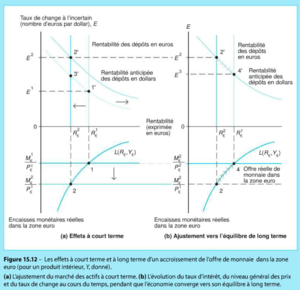

Aumento de la oferta monetaria del CB doméstico

Inicialmente: ⟺

Luego doble => moneda ES => R↘

El ↘ de causa una moneda ED (los activos extranjeros se vuelven relativamente más atractivos) => (depreciación de la moneda nacional).

Aumento de la oferta de dinero de los CB extranjeros

Inicialmente: ⟺

Luego doble => ES moneda=> Una paridad de , ↘ (es decir, toda la curva se desplaza a la izquierda)

El ↘ de causa una moneda ES (los activos extranjeros son relativamente menos atractivos) => ↘ (apreciación de la moneda nacional)

La oferta de dinero y el tipo de cambio t.p.: reacción excesiva del tipo de cambio

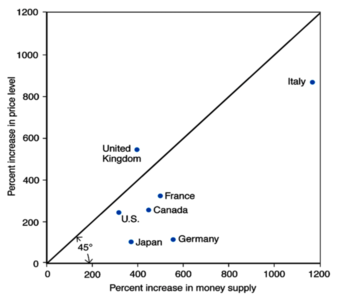

Neutralidad monetaria a largo plazo

Hp : Largo plazo y (hasta ahora -> )

Largo plazo => neutralidad monetaria: los precios se ajustan para mantener las condiciones de pleno empleo => un aumento en M resulta en un aumento equi-proporcional de ( y permanecen constantes => la demanda de dinero no cambia y la única variable que puede traer el mercado monetario de vuelta al equilibrio es ):

Esto afectará a las expectativas de (precio de la moneda).

Cf. las siguientes cifras sobre la proporcionalidad a largo plazo entre y para el G-7 entre 1973-1997 y en América Latina en el período 1987-2000 donde la relación de neutralidad monetaria es aún más clara.

A largo plazo, se puede esperar que todos los precios, incluyendo el de la moneda, es decir, , aumenten en la misma proporción que .

Proporcionalidad entre el crecimiento monetario y el crecimiento de los precios

Lo mismo es evidente cuando se considera la tasa de crecimiento medio de la oferta monetaria y la tasa de crecimiento medio del nivel general de precios de los Estados Unidos (Friedman y Schwartz).

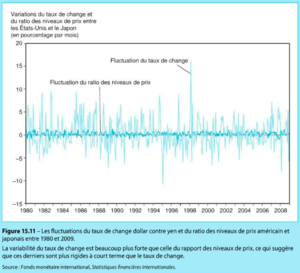

Rigidité relative des prix en c.t.

Il est vrai que les prix d’un certain nombre de biens s’ajustent assez rapidement (c’est le cas des prix des biens agricoles, par exemple), mais, en général, les variations dans les prix sont beaucoup moins importantes que les fluctuations du taux de change.

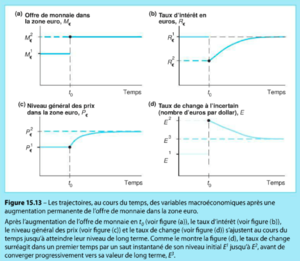

Les effets d’une ↗ de l’offre de monnaie: court vs. long terme

Hp : Court terme => et

Analyse intuitive : L’existence d’une certaine rigidité dans les variations des prix à court terme par rapport aux fluctuations du taux de change est responsable du phénomène de sur-réaction du change. En particulier, si la variation de l’offre de monnaie est aperçue comme permanente, les opérateurs vont anticiper tout de suite la variation future des prix et du taux de change -> l’ajustement immédiat des anticipations sur l'évolution future de (et donc de ) peut provoquer une sur-réaction du taux de change à court terme.

Hp : en : équilibre de long terme, avec fixé à son niveau de plein emploi et ⟺ -> double...

1) ↗ => ↘ dépréciation de la monnaie nationale (↗).

2) En plus: neutralité de la monnaie à long terme -> les anticipations de change s'ajustent immédiatement en conséquence . Ceci renforce la tendance à la dépréciation de la monnaie nationale (sur-réaction du change).

3) A court terme ( rigide): déplacement vers le haut de la courbe de rendement anticipé sur la devise et baisse de . A long terme: ↗ graduellement => ()↘ et ↗ jusqu‘à retourner à son niveau initial → nouvel équilibre de long terme.

4) => , et s'ajustent progressivement vers leurs niveaux de long terme (consultez également l’analyse du KO à la fin de ce cours).

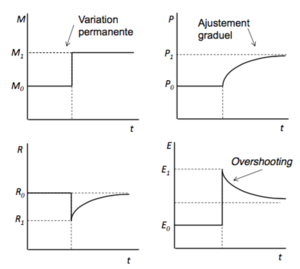

La sur-réaction du taux de change

- = équilibre initial

- = équilibre final

- -> dépréciation de la monnaie, mais le nouveau taux d’équilibre est < E1

- -> overshooting

N.B.: si l’↗ de l’offre de monnaie était temporaire, pas d’adaptation des anticipations -> dépréciation plus réduite (). Idem si les prix étaient parfaitement flexibles déjà dans le court terme.

Evolution dans le temps

REMARQUES :

- Pendant la période d'ajustement, => il faut générer des anticipations d'appréciation de la monnaie nationale pour rétablir la PTINC. Ceci explique la sur-réaction du change.

- Rôle déterminant de la rigidité des prix à court terme, ou plus exactement de la différence dans la vitesse d’ajustement entre le marché des actifs (immédiat) et le marché des biens (les prix s’ajustent plus lentement).

KO : figure 15.12

KO : figure 15.13

Resumen

El tipo de interés representa el costo de oportunidad de mantener los saldos de efectivo.

Todo exceso de demanda de dinero (por ejemplo, como resultado de un aumento de la actividad económica o una contracción de la oferta de dinero decidida por el Banco Central) da lugar a un aumento del tipo de interés.

Al acoplar el análisis del mercado monetario de cada país con la relación de paridad de los tipos de interés sin cobertura, obtenemos un modelo explicativo de las variaciones del tipo de cambio a corto plazo. Para un determinado nivel de expectativas de tipo de cambio y precio, cualquier factor que lleve a un exceso de demanda de dinero conduce, ceteris paribus, a una apreciación de la moneda nacional.

La rigidez de los precios a corto plazo y el hecho de que los agentes incorporen inmediatamente sus expectativas sobre la evolución del tipo de cambio a largo plazo pueden dar lugar a una reacción excesiva del tipo de cambio en caso de que se modifique la política monetaria. Por ejemplo, una política monetaria expansiva conduce a una depreciación más pronunciada de la moneda nacional a corto plazo que a largo plazo.

Annexos

Referencias

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Genève

- ↑ Page personnelle de Federica Sbergami sur le site de l'Université de Neuchâtel

- ↑ Page personnelle de Federica Sbergami sur Research Gate

- ↑ Céline Carrère - Faculté d'économie et de management - UNIGE

- ↑ Céline Carrère - Google Scholar Citations

- ↑ Director Céline Carrère - Rectorat - UNIGE

- ↑ Céline Carrère | Sciences Po - Le Laboratoire Interdisciplinaire d'Evaluation des Politiques Publiques (LIEPP)

- ↑ Céline Carrere - EconPapers

- ↑ Céline Carrère's research works - ResearchGate